'5兆 몸값' 이베이코리아 매물로 나왔다

성사 땐 온라인쇼핑 지각변동

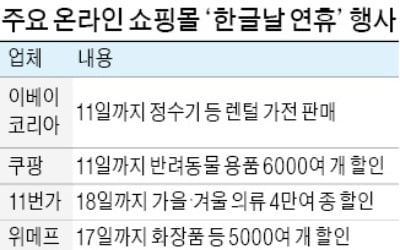

3일 업계에 따르면 미국 이베이 본사는 한국 법인 이베이코리아 보유 지분 100%를 전량 매각하기로 방침을 정하고, 주관사인 글로벌 투자은행(IB)크레디트스위스를 통해 인수 의향이 있는 기업 모색에 나섰다. 롯데 신세계 현대백화점 등 국내 유통 대기업과 MBK 등 사모펀드가 인수 후보로 꼽힌다. 이베이는 매각가로 약 5조원을 제시한 것으로 알려졌다.

이베이코리아의 온라인 거래액은 연 16조원으로 국내 온라인 쇼핑 거래액(약 134조원)의 12%를 차지하고 있다.

이베이는 사업 재편을 위해 이베이코리아 매각을 결정한 것이라고 업계 관계자는 전했다. ‘행동주의 헤지펀드’ 엘리엇매니지먼트 등은 미국에서 이베이 지분 4% 이상을 취득한 뒤 비핵심 자산 매각과 분사 등 강도 높은 구조조정을 요구하고 있다. 재계 관계자는 “1등 사업자인 데다 이익도 안정적으로 내고 있어 많은 기업이 관심을 둘 것 같다”고 말했다. 5조원에 달하는 높은 몸값이 매각에 최대 걸림돌이 될 것이라고 덧붙였다.'G마켓+옥션' 인수땐 단숨에 1위…롯데·신세계·MBK 등 후보 거론

이베이코리아는 최근 2년(2018~2019년) 연속 배당을 했다. 이례적이었다. 2000년 한국 진출 이후 2017년까지는 배당을 하지 않았다. 두 차례에 걸쳐 약 3000억원이 한국 이베이에서 미국 이베이로 흘러갔다. 재계에선 이베이코리아 매각설이 나왔다. 매각 이전에 한국에 있는 현금을 챙긴 것으로 해석했다.

이베이는 배당에 나선 지 3년 만에 매각 작업에 들어갔다. ‘매각하지 않는 이유’는 반대로 ‘매각해야 할 이유’가 됐다. 1등 사업자, 유일한 흑자, 탄탄한 조직 등으로 인해 ‘제값’을 받을 수 있다는 판단이 섰다. 이베이코리아의 매각가는 5조원 안팎에 이를 것이란 전망이 나온다.

○매각가 산정은 거래액 기준으로

매각가로 거론되는 5조원은 이베이코리아의 연간 거래액 약 16조원에 0.3배수를 적용한 것이다. 국내 e커머스(전자상거래)는 기업가치 평가 시 거래액을 기준으로 한다. 이베이코리아와 사업 구조가 가장 비슷한 11번가도 거래액을 기준으로 2018년 투자를 받았다. 거래액 9조원의 0.24배수가 적용돼 2조2000억원으로 평가받았다. 지난해 위메프가 투자받을 땐 전년 거래액 5조원을 기준으로 약 0.5배가 적용됐다. 기업가치가 약 2조5000억원으로 평가됐다. 쿠팡이 비전펀드에서 투자받은 2018년에는 당시 거래액(약 7조원)의 1.4배인 10조원으로 평가됐다. 쿠팡은 자체 물류망이 있어 프리미엄을 더 높게 받았다.

○유통 대기업과 사모펀드가 인수 후보

5조원을 조달할 수 있는 기업은 많지 않다. 유통 대기업이 인수 후보로 꼽히는 이유다.

이베이코리아가 운영 중인 주력 채널 G마켓과 옥션은 마켓플레이스, 또는 오픈마켓으로 불린다. 판매자(셀러)와 구매자(소비자)를 연결해주고, 중간에서 판매 수수료를 받는 것이 사업모델이다.

대기업 e커머스는 사업모델이 다르다. 롯데 신세계 등은 ‘자기 물건’을 주로 판매한다. 마트, 슈퍼 상품이 주력이기 때문이다. 식품 공산품 등은 직접 구매한 뒤 창고에 쌓아두고 있다가 판매한다. 이베이코리아와 사업 영역이 크게 겹치지 않는다. 인수하면 시너지 효과를 극대화할 수 있다는 얘기다. 롯데 신세계 등은 오픈마켓사업에 관심이 많다. 롯데는 이달 말께 내놓을 모바일 앱에 오픈마켓 기능을 처음 선보일 예정이다. 신세계는 대규모 자금을 투자해 SSG닷컴을 키우고 있지만 한계가 있다. 롯데 신세계가 과거 11번가 인수를 검토했던 이유다.

사모펀드는 자금력 면에서 우위에 있다. 유통 대기업이 사업 침체로 대규모 자금 동원이 쉽지 않기 때문이다. MBK가 유력 후보로 꼽힌다. 대형 인수합병(M&A) 때마다 참여한 이력 때문이다. MBK는 2015년 홈플러스를 인수, 유통업에도 밝다. 홈플러스와 이베이코리아 사업을 합친 뒤 시장 장악에 나설 가능성도 있다.

○롯데가 인수하면 점유율 18%로 뛰어

매각 작업이 성공하면 국내 유통산업은 판도 변화가 불가피하다. 인수 기업이 단번에 온라인 1등 회사가 되기 때문이다.

지난해 국내 온라인 쇼핑 시장 거래액은 약 134조원이었다. 이 가운데 약 12%인 16조원이 이베이코리아 몫이었다. 연간 온라인 거래액 약 8조원을 기록 중인 롯데가 인수하면 점유율은 18%로 더 높아진다. 거래액 약 4조원인 신세계가 가져가도 점유율이 15%로 뛴다. 1위가 되는 것은 마찬가지다.

이베이코리아가 매물로 나온 것은 미국 이베이 본사의 사업 구조조정 때문이란 것이 재계의 분석이다. 미국 이베이는 작년 초부터 행동주의 헤지펀드들의 공격을 받고 있다. 행동주의 펀드는 상장사 지분을 취득한 뒤 적극적으로 주주권을 행사한다. 지난해 현대자동차를 공격해 국내에서도 잘 알려진 엘리엇매니지먼트와 스타보드밸류 등이 이베이 지분 4% 이상을 취득한 뒤 자회사의 매각과 분사, 구조조정, 이사 파견 등을 강하게 요구했다.

이베이는 이들의 요구를 상당 부분 수용했다. 이사회에 엘리엇 측 인사가 합류했다. 이베이는 또 티켓 거래 사이트 스텁허브를 작년에 약 40억달러를 받고 매각했다. 광고사업부도 팔려고 매물로 내놨다. 이 과정에서 데빈 웨그니 이베이 최고경영자(CEO)가 작년 9월 사임하는 일도 있었다. 이베이코리아도 이 같은 사업 재편의 연장선상에 있다는 분석이다.

안재광 기자 ahnjk@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[오늘의 arte] 티켓 이벤트 : 윤한결의 한경아르떼필과 브람스 교향곡](https://timg.hankyung.com/t/560x0/photo/202404/AA.36536873.3.jpg)