[김현석의 월스트리트나우] 데드 캣 바운스냐, 산타랠리냐

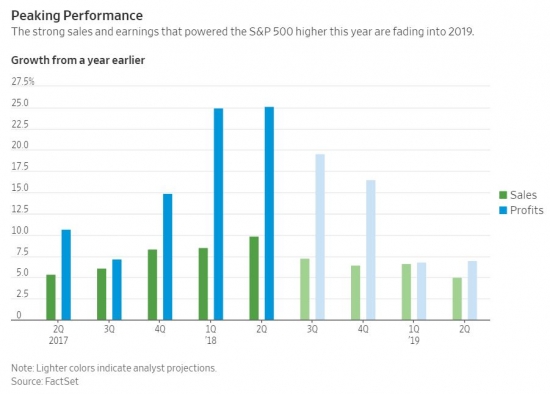

이런 기업 실적 성장세가 조금씩 흔들릴 조짐이 감지되고 있습니다.

이익은 괜찮지만, 매출 증가세가 조금씩 꺾이는 분위기입니다. 매출이 늘지 못한다면 이익도 더 늘어나기 힘듭니다. 강달러에 따른 수출 경쟁력 저하, 중국 시장에서의 타격 등이 영향을 주고 있는 것으로 보입니다.

뉴욕의 투자서비스회사 비스포크 인베스트먼트이 S&P 500 상장기업 중 이미 3분기 실적을 발표한 140개 기업을 분석한 결과, 이들의 75%가 월스트리트의 예상치를 웃도는 순이익을 발표했습니다.

하지만 예상치를 웃도는 매출액을 발표한 회사는 그 보다 적은 58%에 그칩니다. 이는 지난 6분기래 가장 적은 수준입니다.비스포크는 “기업들이 매출 예상치를 충족시키는 데 어려움을 겪고 있다는 의미”라고 설명했습니다.

투자정보업체 팩트셋에 따르면, 3분기 S&P500 기업의 매출 증가율은 평균 7.3%로 전망되고 있습니다. 이는 4개 분기 만에 가장 낮은 수준입니다.

이미 3분기 실적 호조세는 주가에 반영되어 있습니다.

게다가 미국 경기 확장세도 지난 2,3 분기를 정점으로 모멘텀을 잃어갈 것이란 우려가 나오고 있습니다.

이 때문에 3분기 평범한 매출액을 발표한 기업들은 주가 하락을 경험하고 있습니다.

비스포크 분석에 따르면 이번 어닝시즌에서 기업들은 실적 발표 후 주가가 평균 0.71% 내렸습니다.

IBM이 대표적입니다. IBM은 3분기 기대 이상의 순이익을 발표했지만, 매출은 188억달러로 전년에 비해 2.1% 감소했습니다. 제임스 카바노 최고재무책임자(CFO)는 “강달러만 아니었으면 매출은 유지됐을 것”이라고 말했습니다. 지난 한 주 간 IBM 주가는 8.3%나 내렸습니다.

22일 실적을 발표한 석유 기업 핼리버튼은 예상보다 양호한 3분기 실적 및 매출을 발표했지만, “향후 매출이 둔화할 것”이란 가이던스를 내놓아 주가가 3.1% 떨어졌습니다.

이들은 ①유가 및 관세 상승 등에 따른 비용 증가 ②달러 강세에 따른 수출 경쟁력 악화 ③소비 위축 등을 이유로 꼽았습니다.

지난 1일 공급관리협회(ISM)가 발표한 9월 미국 제조업경기 구매관리자지수(PMI)는 전월 14년래 최고치인 61.3에서 59.8로 하락했습니다. 여전히 높은 수준이지만, 신규주문과 출하 지수가 모두 낮아져 일부 우려를 불렀습니다.

지난 8월 필라델피아 연방준비은행이 발표한 제조업지수도 21개월 만에 최저로 낮아졌습니다.

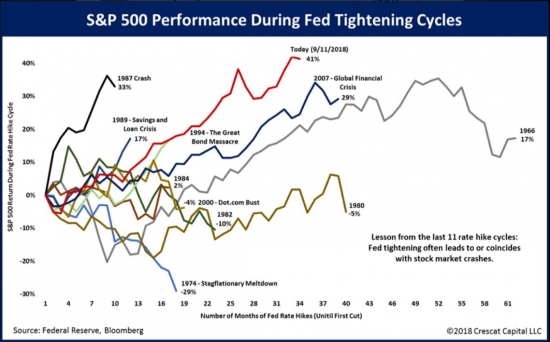

월스트리트는 11월6일 중간선거가 끝나면 결과가 어떻든 간에 증시가 상승할 것이란 희망을 갖고 있습니다.

과거 중간선거가 끝나면 1년간 평균 15% 올랐기 때문입니다. 게다가 다가오는 연말은 ‘산타 랠리’가 있는 시즌입니다.

하지만 연초부터 계속 ‘베어마켓’ 진입을 주장하고 있는 모건스탠리는 이날도 최근 반등에 대해 ‘데드 켓 바운스’(dead cat bounce)라고 불렀습니다. 반등이 아니라 본격 하락장을 향해가면서 나타나는 짧은 리커버리라는 겁니다.

마이크 윌슨 전략가는 “S&P500 지수가 200일 이동평균선 밑으로 크게 하락하는 걸 확인하게 될 것”이라고 말했습니다.

![[김현석의 월스트리트나우] 데드 캣 바운스냐, 산타랠리냐](https://img.hankyung.com/photo/201810/AB.18073832.1.jpg)

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)