홍콩 ELS 선제 배상 나선 우리銀에 촉각

판매규모 작은 우리, 배상 속도

"평균 배상비율 35~40% 수준"

타은행 "최대한 늦춰달라" 요청

금융당국은 연일 조기배상 압박

먼저 시동 건 우리銀

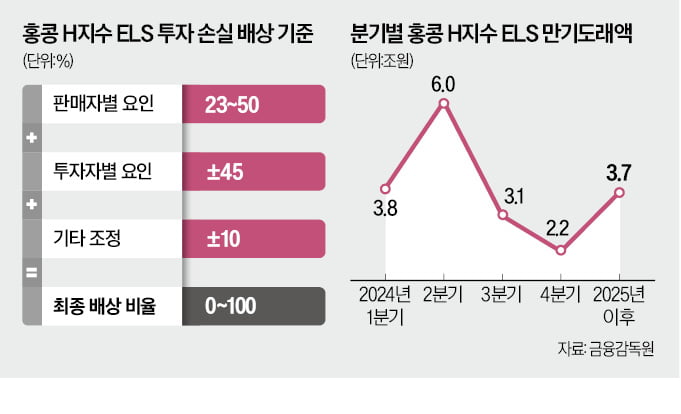

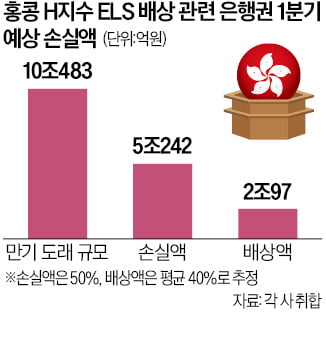

18일 금융권에 따르면 우리은행은 다음달 9일께 홍콩 H지수 ELS 자율배상을 시작하는 방안을 검토 중이다. 다음달 12일 또 한 차례 홍콩 H지수 관련 ELS 만기가 오는 만큼 그전에 선제적 배상에 나서겠다는 입장이다.우리은행은 자체 시뮬레이션 결과 평균 배상 비율이 35~40% 수준일 것으로 보고 있다. 앞서 금융당국은 은행과 증권사가 2021년 이후 판매한 홍콩 H지수 ELS 투자 손실의 최대 100%까지 배상할 수 있다는 ‘차등 배상’ 기준을 제시한 바 있다.

다른 은행들 “배상 시점 늦춰라”

우리은행의 조기 자율배상이 초읽기에 들어가자 은행권의 눈치 싸움도 치열해지고 있다. 우리은행 외 다른 시중은행은 판매 규모가 수조원에 달하는 만큼 고객별 배상 비율을 뽑아내는 데 상당한 시간이 필요하다는 입장이다.한 시중은행 고위 임원은 “우리은행이 최대한 늦게 배상에 나서도록 직간접적 메시지를 전하고 있다”며 “우리은행이 치고 나가면 다른 은행 ELS 투자자의 불만이 커질 우려가 있다”고 털어놨다.

홍콩H지수 ELS 사태와 관련해 시중은행의 법률 대리·자문을 맡은 로펌들도 분주하게 움직이고 있다. 일부 로펌은 우리은행에 “최대한 시간을 벌어달라”는 로비를 펼치고 있다는 후문이다.

자율배상 산 넘어 산

은행들이 자율배상에 나서는 데 넘어야 할 산도 적지 않다. 대표적인 게 ‘배임 논란’이다. 은행들은 금감원 분쟁조정위원회(분조위)를 통한 배상이 아닌, 자율배상에 나섰다가 배임 논란에 휩싸일 것으로 우려하고 있다. 자율배상은 은행이 분조위나 법원의 공식 판단을 받기 이전에 은행 스스로가 과오를 인정하는 일인데다 은행별로 많게는 수천억원의 비용이 들기 때문이다.은행권 관계자는 “과거 파생결합펀드(DLF) 사례에 비춰 볼 때 이사진 설득이 쉽지 않을 수 있다”며 “선제적으로 자율배상에 나선 금융사 제재 수위를 낮춰주는 방안이 좀 더 명확하게 제시될 필요가 있다”고 말했다.

금융당국은 은행을 상대로 조기 배상을 압박하고 있다. 이복현 금감원장은 분쟁조정기준을 발표하며 “금융소비자보호법 시행으로 법적 규제와 절차 등이 크게 강화됐지만 일부 판매사는 고객 손실위험이 커진 시기에도 불완전판매를 조장한 측면이 있었다”고 지적했다. 판매사 배임 논란에 대해선 “배임 관련 업무를 20년 넘게 했는데 소비자와 부담을 나누는 게 배임 이슈에 연결되는 건 먼 얘기”라고 일축했다.

박재원 기자 wonderful@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] 삼성금융 "슈퍼앱 같이 키우자"…5개 은행에 전격 제안](https://img.hankyung.com/photo/202403/AA.36230549.3.jpg)

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)