선박·디스플레이 소재 틀어쥔 中…韓기업 "수출 통제하나" 전전긍긍

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

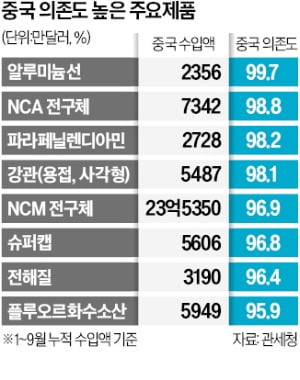

5兆 핵심 원자재 中 의존

알루미늄선·전구체는 100% 육박

최악 땐 '제2 요소수' 사태 우려

기업 공급망 다변화 속도 내야

알루미늄선·전구체는 100% 육박

최악 땐 '제2 요소수' 사태 우려

기업 공급망 다변화 속도 내야

이들 소재는 국내 산업에 활용되는 핵심 원자재다. 전기 소재로 쓰는 알루미늄선(중국 수입 비중 99.7%)과 선박을 제조하는 과정에서 쓰는 용접용 사각형 강관(98.1%) 등이다. 디스플레이 소재 가운데 디스플레이 패널 표면을 매끄럽게 깎을 때 쓰는 플루오르화수소산은 올해 1~9월 중국에서 5949만달러(약 800억원)어치를 수입했다. 중국 의존도가 95.9%에 달했다.

2차전지 소재 중에서도 중국 비중이 절대적으로 높은 품목들이 있다. NCA 전구체(98.8%)와 NCM 전구체(96.9%)는 사실상 전량을 중국에서 들여왔다. 2차전지용 전해질(탄산에스테르 첨가제·96.4%) 등도 중국 의존도가 높았다. 전기차 모터의 소재로 사용하는 희토류자석도 중국산이 86.3%를 차지했다. 요가매트와 신발 밑창 제작에 쓰이는 화학원료 아조디카보안미드는 88.5%를 중국에서 들여왔다.

업계에서는 당장 중국이 이들 소재의 수출 규제에 나설 가능성은 크지 않은 것으로 판단하고 있다. 하지만 상황에 따라 언제든 규제 카드를 꺼내들 여지가 충분하다는 분석이 나온다. 업계에서는 최악의 경우 2020년 터진 ‘와이어링 하니스(전선뭉치) 사태’와 2021년 겪은 ‘요소수 대란’ 등이 재연될 수 있다는 우려도 내놓고 있다.

2020년 2월 코로나19 확산으로 중국의 와이어링 하니스 공장이 문을 닫자 현대자동차는 한때 제네시스 전기차 생산에 차질을 빚었다. 2021년 11월에는 경유(디젤) 차량용 요소 수입이 끊기면서 ‘품절 대란’을 겪기도 했다. 이 같은 공급망 대란은 공장이 문을 닫을 정도는 아니라 하더라도 관련 품목 가격이 뜀박질하면서 기업에 부정적 영향을 미칠 수 있다.

공급망 대란은 한국 경제에도 타격을 줄 수 있다. 지난 22일 국제통화기금(IMF)이 발간한 ‘지역경제전망 보고서’에 따르면 중국과 경제협력개발기구(OECD)가 동맹 중심으로 공급망을 재편하는 이른바 ‘프렌드쇼어링’ 상황에서 한국의 국내총생산(GDP)은 4% 가까이 줄어들 것으로 예상됐다.

이들 20개 품목을 중심으로 국내 기업들의 공급망 다변화가 시급하다는 분석이 나온다. 공급망 대란을 겪은 일부 기업들은 일찌감치 공급망 다변화에 속도를 내고 있다. 전기차 감산을 불러온 와이어링 하니스의 중국 수입 의존도는 2020년 79.4%에서 매년 낮아져 올해 1~9월 62.3%로 떨어졌다. 자동차업계가 동남아시아 등 중국 이외 공급처를 확보한 덕분이다.

김익환 기자 lovepen@hankyung.com

!["에코프로 탓에 난리 났다"…여의도 증권가 '초비상' [김익환의 컴퍼니워치]](https://img.hankyung.com/photo/202311/ZN.34992470.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)