"年 6%대 고금리도 싫다"…외면 받는 비우량 회사채

A급 이하 기업, 유동성 확보 비상

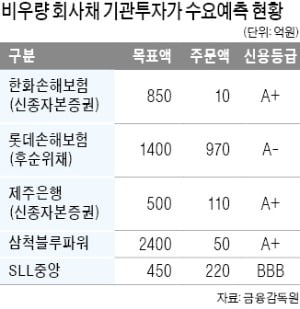

롯데손해보험도 지난달 25일 열린 1400억원 규모 후순위채 수요예측에서 970억원의 주문이 접수돼 30% 정도 미매각이 발생했다. 제주은행은 지난 7일 시행한 500억원 규모의 신종자본증권 수요예측에서 110억원의 자금만 모았다. 국내 신용평가사들은 한화손보 신종자본증권, 롯데손보 후순위채, 제주은행 신종자본증권의 신용등급을 각각 ‘A+급’ ‘A-급’ ‘A+급’으로 매겼다.

한 대형 증권사 관계자는 “금리 변동성이 커진 데다 최근 들어 신종자본증권·후순위채 발행이 몰리면서 상대적으로 신용도가 떨어지는 보험사·은행 등이 외면받고 있다”고 말했다.

일반 회사채 시장에서도 A급 이하 비우량채 외면 현상이 나타나고 있다. 민간 석탄발전소인 삼척블루파워(A+급)는 지난 5일 이뤄진 수요예측에서 모집액 2400억원에 50억원의 매수 주문을 받았다.

김은기 삼성증권 연구원은 “금리 불확실성이 커진 만큼 기관투자가들의 투자 기준이 엄격해지고 있다”며 “A급 이하 기업들의 유동성 확보가 어려워질 것”이라고 말했다.

다만 우량한 신용등급을 확보한 기업들은 상대적으로 여유로운 편이다. ‘AA+급’ 신용도를 갖춘 SK는 지난 6일 열린 2000억원어치 회사채 수요예측에서 1조원이 넘는 자금이 몰렸다.

장현주 기자 blacksea@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)