경기둔화 우려에도 투자자산으론 '최고'

기본 수익률에다 비과세인 환차익까지 더하면 이만한 투자대상이 없다는 게 투자자들의 판단이다.

3일 금융투자협회에 따르면 달러로 투자하는 역외펀드의 순자산은 지난 8월 8692억원으로 올 들어 최고치를 기록했다. 전달의 7981억원에 비해 8.9% 증가했다.

역외펀드는 내국인들이 달러로 투자하는 주식·채권펀드를 말한다. 룩셈부르크 등 해외에서 설정돼 국내법을 적용받지 않는 게 특징이다. 국내에서 설정된 해외펀드는 연간 수익률이 플러스로 나오면 환매(차익실현) 여부와 관계없이 소득세를 매긴다. 그러나 역외펀드는 환매할 때만 세금을 내기 때문에 절세 측면에서 유리하다.

문승현 한국투자증권 상품전략팀 부장은 “역외펀드는 기본적으로 환율변동 위험을 회피하는 헤지를 하지 않기 때문에 환율이 오르면 고스란히 추가 수익을 챙길 수 있다”며 “거액 자산가 사이에선 변동성이 낮은 역외 채권형펀드가 인기”라고 말했다.

달러형 환매조건부채권(RP)에도 뭉칫돈이 몰리고 있다. RP는 증권사가 일정기간 후 되사는 조건으로 판매하는 확정금리형 채권이다. 이경민 KDB대우증권 PB클래스갤러리아 이사는 “달러 RP 금리가 은행권 외화예금보다 3~4배 높은 데다 수시로 인출할 수 있다는 점이 알려지면서 요즘엔 없어서 못 팔 정도”라며 “일부 자산가는 자신이 갖고 있는 금융자산의 30% 정도를 달러 RP에 넣을 정도로 관심이 커졌다”고 말했다.

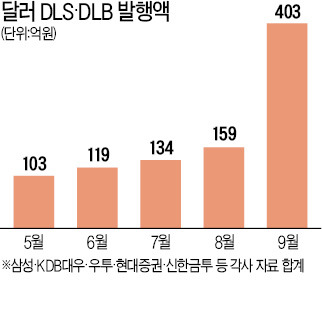

외환 구조화상품 판매도 크게 늘고 있다. 달러 DLS(파생결합증권)와 DLB(파생결합사채)가 대표적이다. 삼성·KDB대우·우리투자·현대증권·신한금융투자 등 5개 증권사가 지난달 발행한 외환 DLS·DLB는 총 403억원. 전달의 159억원에 비해 2.5배 늘어났다.

환율이 일정기간 후 크게 오르거나 떨어지지만 않으면 당초 약속했던 수익률을 지급하는 방식이다. 지난달부터 달러가치 상승세가 가팔라졌지만 글로벌 경기둔화 우려 등으로 원·달러 환율이 예측가능한 범위 내에서 오를 것이란 관측이 많아 최근 판매가 늘고 있다. 특히 원금보장형인 DLB에 대한 수요가 크게 늘었다는 전언이다.

대우증권은 지난달 말 최소 연 2%의 수익률을 보장하면서 환율 변동에 따라 최대 연 5%까지 수익을 낼 수 있는 ‘원·달러 넉아웃 콜·풋옵션 DLB’를 내놨다. 만기는 1년6개월이다. 이 회사의 서재연 이사는 “안정성이 워낙 뛰어난 상품이어서 한 번에 10억원어치를 매입한 고객도 있다”고 귀띔했다.

우리투자증권은 환율이 오르든 떨어지든 연 4%를 지급하는 달러 DLB를 판매 중이다. 다만 만기 때 달러가 강세면 한화로, 약세면 달러로 원금이 지급되는 식이다. 윤석삼 우리투자증권 FICC파생영업부 과장은 “서울 강남권 등을 중심으로 달러형 DLB가 매주 10억~20억원씩 팔리고 있다”고 소개했다.

조재길/안상미 기자 road@hankyung.com

!["中 흑자 파티, 한국은 사업 접을 판"…생각보다 심각한 상황 [성상훈의 배터리스토리]](https://img.hankyung.com/photo/202412/01.38934975.3.jpg)

![[단독] 與, '한동훈 사살설' 김어준에 법적대응 나선다](https://img.hankyung.com/photo/202412/ZN.38932878.3.jpg)