"코웨이 사겠다"는 웅진 vs "웅진에는 안판다"는 MBK

웅진, 삼성증권을 자문사로 선정

자금 마련위해 사모펀드와 협의

소송 등으로 감정 상한 MBK

웅진, 블록딜 매매 우려 소송 제기

2심서 MBK파트너스 승소

매각 가격이 관건

MBK, 2조~3조 원하는데

웅진의 자금조달 능력 의문

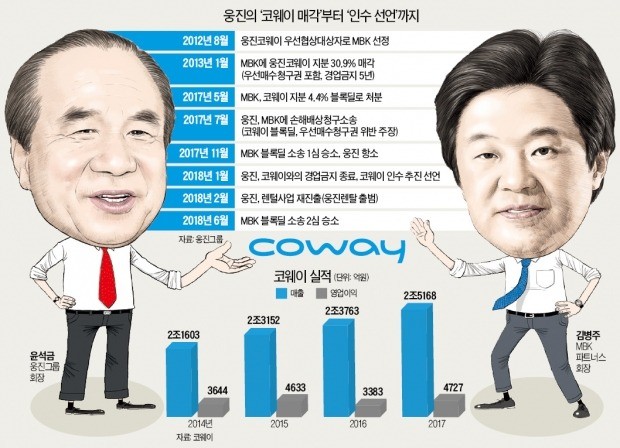

웅진은 그룹의 근간인 코웨이를 되찾고 싶어 한다. MBK파트너스는 코웨이를 매각, 차익을 실현할 때가 됐다. 사모펀드의 자금회수(exit) 기간은 3~5년이다. 하지만 양측은 협상조차 시작하지 못하고 있다. 소송전까지 벌이고 있어 상황은 더욱 좋지 않다.

MBK파트너스는 21일 웅진이 제기한 블록딜 관련 소송 2심에서 승소했다. 소송의 전말은 이렇다.

MBK파트너스는 웅진으로부터 코웨이 지분 30.89%와 경영권을 인수했다. MBK파트너스는 작년 5월 이 가운데 4.38%를 블록딜로 처분했다. 두 달 뒤 웅진은 MBK파트너스를 상대로 손해배상청구소송을 냈다. 웅진 측은 “우선매수청구권을 갖고 있는 웅진에 고지하지 않은 채 지분을 매각했기 때문”이라고 설명했다. 작년 11월 1심에서 법원은 MBK파트너스의 손을 들어줬다. 웅진은 항소했지만 이날 또 기각당했다.

웅진 측은 MBK파트너스가 블록딜을 통해 추가로 주식을 매각할 것을 우려하고 있다. 블록딜을 추가로 진행하면 인수할 수 있는 지분이 줄어들기 때문이다. MBK파트너스를 상대로 소송을 제기한 이유다. 이에 대해 MBK파트너스는 “계약서에 소액 지분은 우선협상대상자에게 고지하지 않고 팔 수 있다고 명시돼 있다”고 반박했다. 다만 시장에선 MBK파트너스가 지분 20% 이상은 보유할 것으로 보고 있다. 매각할 때 경영권 프리미엄을 받기 위해서다.

MBK파트너스는 웅진이 코웨이 인수를 선언한 것에 대해서도 부정적이다. IB업계 관계자는 “경쟁을 붙여 매각가격을 올려야 하는데 웅진이 언론 플레이로 방해하고 있는 것처럼 비칠 수 있다”며 “코웨이 인수 과정에서 MBK파트너스가 우선협상대상자로 선정된 이후 웅진이 갑자기 법정관리에 들어간 것에도 좋지 않은 감정이 남아 있는 것으로 안다”고 분위기를 전했다.

지분율 낮아 ‘매력적’이지 않다는 분석도

윤석금 웅진그룹 회장의 코웨이 인수 의지는 확고하다. 렌털사업으로 그룹을 다시 키우는 게 윤 회장의 목표다. 삼성증권을 인수 자문사로 선정했고, 자금 마련을 위해 사모펀드와 협의 중이다. 지난 3월 생활가전 렌털업체인 웅진렌탈을 설립, 사업을 시작했다.

사겠다는 웅진과 웅진에는 팔 생각이 없다는 MBK파트너스가 맞서고 있지만 결국 관건은 매매가격이 될 것이란 전망이 나온다. MBK파트너스가 웅진의 코웨이 인수를 부정적으로 보는 이유 가운데 하나도 인수 자금을 마련하지 못할 것으로 보고 있어서다. 웅진 측은 이에 대해 “국내외 사모펀드 및 금융회사와 협의 완료 단계에 있다”며 “자금 조달에는 전혀 문제가 없다”고 밝혔다.

시장에서 전망하는 코웨이 매매 가격은 2조~3조원이다. 21일 마감가 기준으로 코웨이 시가총액은 6조4000억원. MBK파트너스가 보유한 지분 26.5%의 시장가치는 1조7000억원이다.

IB업계에서는 MBK파트너스가 웅진을 빼고 코웨이를 매각하는 게 쉽지 않을 것이란 전망도 나온다. 한 사모펀드 대표는 “인수자금이 2조~3조원으로 비용이 많이 드는 데 비해 지분은 26.5%밖에 확보할 수 없어 매력적인 거래는 아니다”고 평가했다.

전설리 기자 sljun@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[속보] 'Fed 선호' 美 근원 PCE물가 전년 대비 2.8%↑](https://img.hankyung.com/photo/202404/01.36540706.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)