탄소배출권시장 개선해야…온실가스 감축목표 달성한다 [김태선의 탄소배출권]

유럽 탄소국경조정 메커니즘에 선제적 대응 필수

탄소차액계약제도를 조기 도입해야

탄소배출권 시장정보의 비대칭성 개선해야

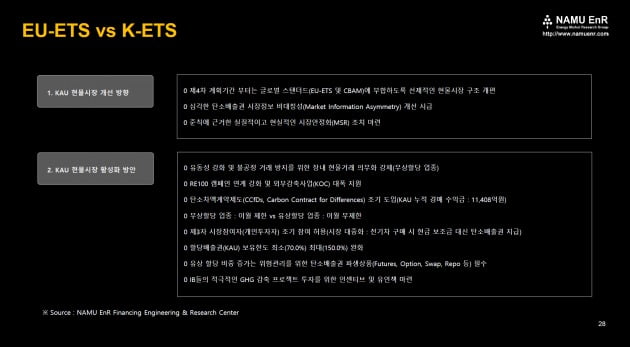

최근 들어 유럽의 탄소국경조정메커니즘(CBAM, Carbon Border Adjustment Mechanism)은 환경 규제를 통한 새로운 무역장벽으로 인식되고 있습니다. 내년 1월부터 시범기간을 거친 뒤 2027년 1월부터 본격적으로 도입할 예정입니다. 이런 탄소국경조정메커니즘은 국내 탄소배출권시장에 대해 글로벌 스탠더드로의 시장변화를 암묵적으로 주문하는 겁니다.

무역장벽의 파고를 넘기 위해서는 선제적 대응이 필요합니다. 제4차 계획기간 부터 유상할당에 비율을 높여야 하고 유상할당 비율이 높은 업종에 대해서는 앞서 확보한 경매 수익금이 이용해 저탄소-고비용의 온실가스 감축 프로젝트들이 원활히 진행되도록 과감한 재정적 지원이 필요합니다. 이를 위해 유럽지역에서 운영되고 있는 탄소차액계약제도(CCfDs, Carbon Contracts for Differences)를 조기에 도입해 온실가스 감축효과를 극대화해야 합니다.

탄소배출권 유동성 확보 및 공급라인 구축을 위해서는 장내거래 의무화 도입, 무상할당 업종 이월금지(유상할당 업종 이월 무제한), 금융투자회사들의 온실가스 감축 투자유인, K-RE100 캠페인과의 연계강화 등으로 새로운 탄소배출권 공급 라인을 구축해야 합니다.

탄소배출권거래제는 온실가스 감축방법론들 중에서 시장-메커니즘을 활용해 감축목표를 달성하고자 하는 방법론입니다. 즉 시장의 수급상황에 맞추어 탄소배출권 가격이 결정되는 구조입니다. 이 과정에서 수요와 공급에 영향을 미치는 정보들은 빠르게 가격에 반영됩니다. 따라서 시장정보의 비대칭성 요인들은 정책당국 차원에서 제거돼야 합니다.

할당대상업체를 포함한 시장 참여자들은 탄소배출권 시장에서 유통되고 생산되는 모든 정보를 투명하고 즉각적인 접근이 가능해야 하고 특히 일별 투자자별 매매동향, 장외거래 매매동향, 이월 및 차입 정보, 외부감축사업 정보, 시장안정화 조치 등은 수급에 직접적인 영향을 미치는 만큼 일부 업종 및 단체들에 의해서 시장정보가 독식되는 폐단은 조속히 개선돼야 합니다.

<한경닷컴 The Moneyist> 김태선 NAMU EnR 대표이사 | Carbon Market Analyst

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)