타이어 수명까지 예측하는 브릿지스톤, 눈 여겨볼 종목 [지민홍의 일본주식 가이드]

브릿지스톤, 세계시장 점유율 약 13% 차지

IoT 활용해 타이어에 관련한 모든 데이터 서비스로 이동

타이어 산업의 글로벌 플레이어들은 어떤 회사들이며, 시장 점유율은 어떤 지 아래의 [표]와 같이 정리해 보았습니다. 그리고 글로벌 타이어 시장에서 1~2위를 다투는 일본 회사를 간단히 소개하려고 합니다.

![타이어 수명까지 예측하는 브릿지스톤, 눈 여겨볼 종목 [지민홍의 일본주식 가이드]](https://img.hankyung.com/photo/202202/0Q.28790075.1.png)

1930년 창업한 브릿지스톤은 1976년에 일본기업 중 최초로 F1레이스에 타이어를 공급했고, 1980년대부터 해외 진출을 본격화했습니다. 1983년 미국에 진출하며 북미 생산거점을 확보했고, 1988년 당시 미국 타이어 2위 회사인 FIRESTONE사(社)를 인수하였습니다. 이후 2007년 리트리트 사업을 리딩하고 있던 미국 BANDAG를 인수했습니다. 가장 최근인 2019년 네덜란의 Tom Tom Telematics(Webfleet Solutions로 사명 변경)를 약 9억1000만유로(한화 약 1조2000억원)에 인수했습니다.

이렇게 10여년 만에 대형 인수를 진행한 것은 솔루션 사업을 확대하기 위해서입니다. 지금까지 축척해 온 타이어 사업의 노하우를 외부의 데이터들과 조합해 새로운 먹거리를 찾겠다는 겁니다. 예를 들어, 광산 차량용 타이어 개발에 있어서 타이어센서와 디지털 시뮬레이션을 활용함으로써 광산의 레이아웃이나 광산차량의 주행 노선 등 고객사에 맞춘 최적화된 타이어 개발을 가능하게 합니다. 또한 광산 운영의 현장에서 사용되는 타이어와 차량의 데이터를 실시간으로 수집, 분석해 타이어의 수명을 정확히 예측할 수 있습니다. 승용, 상용차 부분에서도 타이어에 부착한 센서로부터 얻은 마모의 정도, 공기압 상태, 노면 상태 등의 데이터를 분석함으로써 사고를 미연에 방지하고, 연비 향상, 타이어 교환의 효율화 등으로 연결하겠다는 것입니다.

![타이어 수명까지 예측하는 브릿지스톤, 눈 여겨볼 종목 [지민홍의 일본주식 가이드]](https://img.hankyung.com/photo/202202/0Q.28790076.1.png)

결국, 브릿지스톤은 단순한 타이어 판매에서 벗어나 사물인터넷(IoT)을 활용해 타이어에 관련한 모든 데이터 서비스로의 이동을 서두르고 있습니다. 타이어 판매와 동시에 운행 효율화 관련 서비스를 판매하여 추가적인 매출을 발생시키겠다는 겁니다. 이는 솔루션이 중심이 된 비즈니스 모델로의 전환을 의미합니다.

우리나라의 ‘한국앤컴퍼니’와 ‘한국타이어앤테크놀러지’ 역시 2021년 11월 약 2000억원에 캐나다 초소형 정밀기계(MEMS) 설계 업체인 ‘프리사이슬리’ 를 인수하며 미래 성장과 함께 추가적인 비즈니스를 확장하겠다고 밝혔습니다.

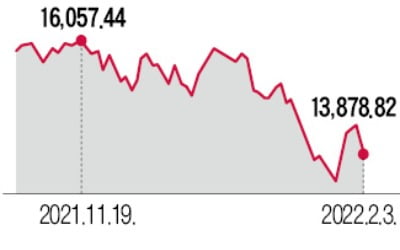

전기차, 수소차, 자율주행 등 변혁의 물결 속 헤게모니의 전환이 이루어지고 있습니다. 엔진에서 배터리로, 폭스바겐과 GM에서 테슬라로 산업의 맹주도 바뀌고 있습니다. 하지만, 여전히 타이어 회사들은 혁신과는 거리가 있어 보입니다. 글로벌 상위 업체인 미쉘린, 브릿지스톤, 굿이어의 22년 예상 EPS기준 PER은 9~11배 수준에서 거래되고 있고 한국타이어앤테크놀러지는 7배 수준에서 거래되고 있습니다. 기존 플레이어들의 브랜드파워와 시장 점유가 여전히 큰 변동없이 지속되고 있으며, 전반적인 성장의 부재가 시장에서 낮은 멀티플을 받고 있는 요인이라고 생각합니다.

하지만, 이제 변화에 발맞춰 고착화된 타이어 업계 역시 상위 업체들을 중심으로 사업의 다각화, 기술의 혁신 등 변화를 꾀하려는 모습들을 보이고 있습니다. 향후 이런 회사들에 관심을 갖고 집중적으로 살펴본다면 동종 산업 내 에서도 멀티플 상향이 이루어지는 리딩컴퍼니를 찾을 수 있습니다. 이를 좋은 투자 기회로 연결시킬 수 있을 것이라 생각합니다.

<한경닷컴 The Moneyist> 지민홍 신한금융투자 한남동PWM센터 PB팀장

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)