[인베스팅닷컴] 결코 오지 않았던 2009년 시장 붕괴: 장기 투자에서 얻는 교훈

By 프란체스코(Francesco Casarella)(2023년 3월 7일 작성된 영문 기사의 번역본)

프란체스코는 Investing.com Italy의 사이트 매니저입니다.

- 두려움과 공포로 인해 투자 기회를 놓칠 수 있다. 심지어는 가장 강한 강세장에서도 그렇다.

- 약세장 이후 부정적 분위기는 투자자들이 겪는 일반적인 위험이지만, 다각화와 자산 배분과 같은 실용적인 전략에 집중하는 것이 필수적이다.

- 전문가의 조언이나 경제 예측에만 의존해서는 안 된다. 불필요한 위험을 줄이기 위해서는 현실 그리고 자신만의 투자 목표에 집중해야 한다.

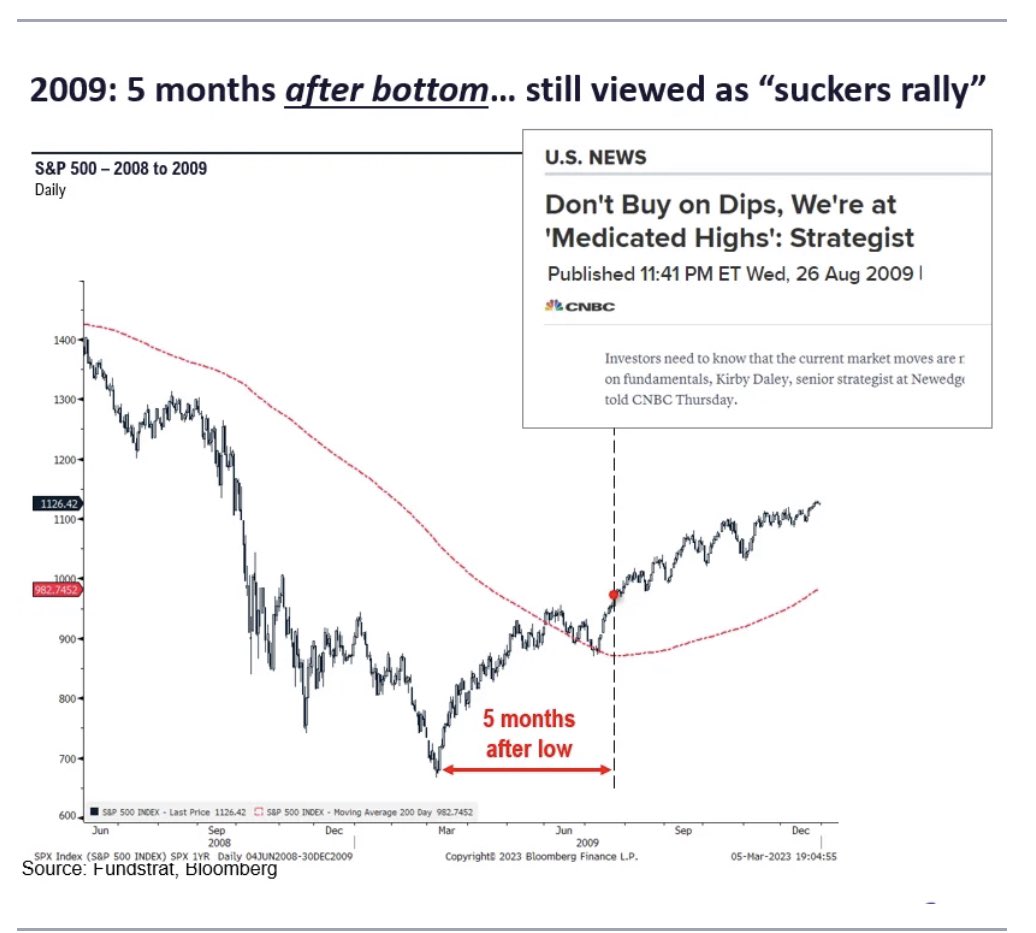

그럼에도 불구하고 투자자들과 업계 전문가들의 내러티브는 기술적인 반등일 뿐이며, 시장은 다시 하락할 것이므로 매수를 하려면 위험을 감수해야 한다는 것이었다.

언제나 이런 일은 발생한다. 하지만 약세장 이후 부정적 분위기에 편승하는 이코노미스트들, 미디어, 펀드 매니저들까지 가세하면 두려움과 공포의 희생양이 되기가 쉽다.

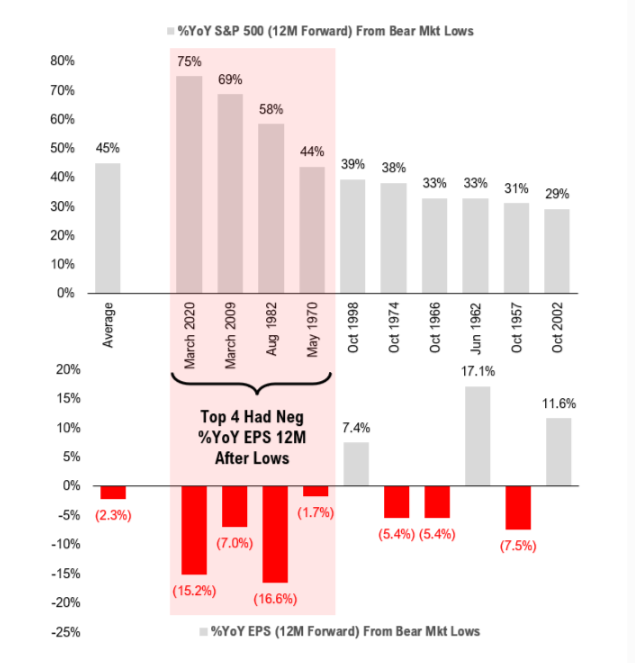

필자는 (아마도 임박한) 다음 시장 폭락의 가능한 이유는 수익 하락이라는 이야기를 들었다.

2022년과 같은 약세장 이후 시장은 역사상 가장 강력하게 반등(회색 기둥)했지만 그간 수익이 하락(빨간색 기둥)했다는 점은 유감이다.

게임은 항상 똑같다. 사람들은 강세 또는 약세를 전망하며, 각 전망에 관련해서는 각자의 인지편향을 강화하는 데이터, 차트 아니면 전문가를 찾을 수가 있다.

그러나 우리는 현실로 돌아와야 하며, 대개 지루하게 느껴지는 CAP, 다각화, 전략, 전술적 자산 배분, 재조정 등을 기억해야 한다. 이 지루한 목록은 아마 끝이 없을 것이다.

여기에 실용적인 관점을 더하기 위해, 필자는 도움이 되기를 바라는 마음에 2030년까지의 60/40 포트폴리오에 대한 칼럼도 시작했다.

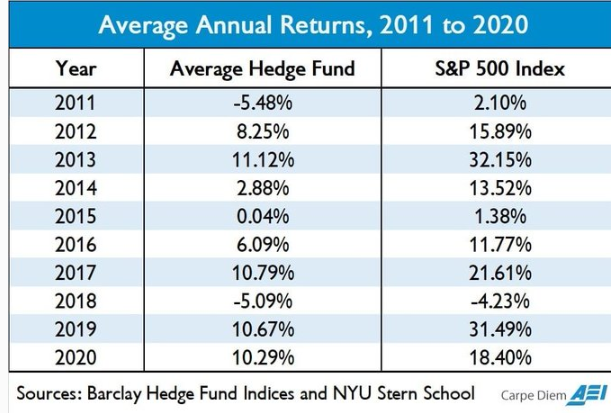

마지막으로 S&P 500 지수의 지난 10년간 실적을 아래에서 살펴보자.

주: 이 글은 오직 정보 제공 목적으로만 작성되었고 투자 권유, 제안, 조언, 상담, 추천에 해당하지 않으며, 자산 매입을 권장하려는 의도도 없습니다. 모든 유형의 자산은 투자 위험성이 높고 다각도로 평가되어야 한다는 점을 상기시켜 드립니다. 최종 투자 결정과 관련 위험은 각 투자자의 책임 하에 있습니다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[오늘의 arte] 티켓 이벤트 : 윤한결의 한경아르떼필과 브람스 교향곡](https://timg.hankyung.com/t/560x0/photo/202404/AA.36536873.3.jpg)