효성티앤씨·OCI…'목표가의 절반' 종목 속출

SK렌터카 주가 9880원

목표가는 2배인 1만9500원

게임빌·일진머티리얼즈

現 주가가 목표가 넘기도

목표주가가 주가 두 배

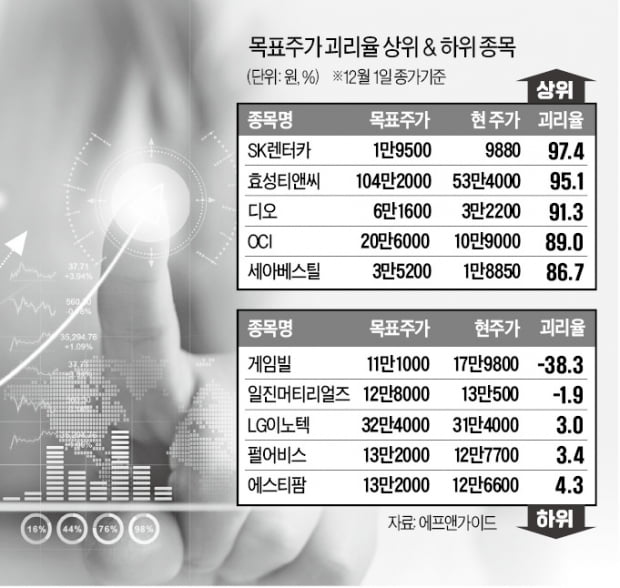

1일 기준 목표주가와 주가 간 괴리율이 가장 큰 종목은 SK렌터카다. 목표주가는 1만9500원인데 이날 2.49% 오른 9880원에 거래를 마쳤다. 괴리율 97.4%다. 두 번째는 효성티앤씨다. 목표주가는 104만2000원이지만 현 주가는 53만4000원으로 괴리율이 95.1%다. 두 종목 모두 전날까지 목표주가와 주가 차이가 두 배 이상 났다.

디오(91.3%) OCI(89.0%) 세아베스틸(86.7%) 등도 괴리율이 큰 종목이다. 화학·철강업종이 많다. 이들 종목은 대부분 올초 경기민감주가 상승할 때 주가 전망이 급격히 개선되면서 목표주가가 높아졌다. 하지만 코로나19 재확산과 인플레이션 우려, 글로벌 공급망 훼손 등이 겹치면서 주가가 기대에 못 미쳤다는 공통점이 있다.

예를 들어 효성티앤씨는 올해 고점 대비 40% 넘게 빠졌다. 스판덱스 증설에 따른 수익성 둔화와 수요 위축 우려가 겹쳤기 때문이다. 내년 영업이익 컨센서스(증권사 추정치 평균)가 올해보다 21.7% 줄어든 1조865억원이다. 3개월 전 전망치(1조1421억원) 대비 감소했다. 그럼에도 낙폭이 과도하단 의견이 많다. 이동욱 키움증권 연구원은 “올해 영업이익 전망치가 1조4000억~1조5000억원인데 시가총액이 2조3000억원으로 과도하게 저평가됐다”고 설명했다. 12개월 선행 주가수익비율(PER)은 3.2배로 역사적 저점이다.

주가가 더 높은 종목 주목

주가가 목표주가보다 오히려 높은 종목도 있다. 게임빌과 일진머티리얼즈가 대표적이다. 게임빌은 목표주가가 11만1000원이지만 현 주가는 17만9800원이다. NFT(대체불가능토큰) 관련주로 주목받으면서 1개월간 주가가 두 배로 뛴 탓이다.2차전지 소재 동박을 생산하는 일진머티리얼즈는 동박 수요 증가 기대로 주가가 빠르게 올랐다. 2~3년 뒤의 증설 기대가 현 주가에 반영되면서 목표주가를 넘어섰다. 같은 동박업체인 SKC는 목표주가(22만1000원)와 현 주가(19만3000원)의 괴리율이 14.5%다.

신작 게임 ‘도깨비’ 출시 기대로 올랐던 펄어비스도 현 주가가 12만7700원으로 목표주가인 13만2000원에 가까워졌다. 목표주가보다 주가가 높거나 차이가 거의 없는 종목의 공통점은 주가를 끌어올릴 호재가 있었다는 점이다.

이런 종목들은 목표주가가 주가를 따라 오르면서 추가 상승 촉매가 되기도 한다. 괴리율이 낮다고 해서 무조건 상승 여력이 적다고 보면 안 된다는 뜻이다. 한 증권사 애널리스트는 “2차전지 소재주나 게임, 메타버스 관련주는 주가가 오르기 시작하면 목표주가를 따라 올리기도 바쁠 지경”이라고 말했다.

고윤상 기자 kys@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)