두산인프라 품은 현대重그룹株 일제히 급등

현대건설, 인도·러시아 시장 강점

두산인프라는 中시장 점유율 커

단숨에 글로벌 6위 기업 도약

현대오일뱅크 본격 업황 회복

자회사 실적 개선도 가시화

NH증권 "현대重 목표가 상향"

인수합병(M&A) 시너지 기대

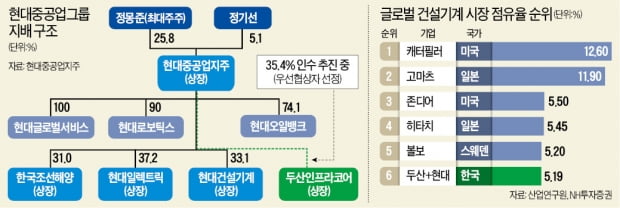

시장이 이번 인수에 긍정적인 반응을 보인 건 두 회사가 낼 시너지 때문이다. 글로벌 시장점유율 기준 20위권이었던 현대건설기계와 10위권 내외인 두산인프라코어가 만나면 점유율은 5.19%로 글로벌 6위가 된다.

두 회사의 주력 시장도 다르다. 두산인프라코어는 중국, 현대건설기계는 인도와 러시아 시장에서 강점을 지니고 있다. 정동익 KB증권 연구원은 “합리적인 조건과 가격으로 두산인프라코어를 인수했다는 가정 아래 엔진 내재화, 연구개발(R&D) 비용 감소, 부품 및 소재 구매 협상력 증대 등에서 추가적인 시너지가 기대된다”고 설명했다.

다만 두산인프라코어 중국법인(DICC)을 둘러싼 재무적투자자(FI)들과의 소송으로 인한 우발채무 문제는 리스크로 꼽았다. 공정거래위원회의 기업결합 승인 절차도 숙제로 남아 있다. 건설기계 국내 시장 점유율 1, 2위인 두 회사가 결합하면 합산 점유율이 50%를 넘는다.

조선·기계 자회사 주가 급등

NH투자증권은 이날 현대중공업지주 목표주가를 31만5000원에서 37만원으로 상향 조정했다. 두산인프라코어 인수 효과 외에 자회사 실적이 개선되고 있고, 이런 기대로 자회사 주가도 상승 사이클에 올라탔기 때문이다.한국조선해양 주가는 지난달부터 40%, 현대건설기계는 45% 오른 상황이다. 최근 글로벌 건설지표가 살아나면서 관련 기업 주가가 올랐다. 한국조선해양은 연말 모잠비크 액화천연가스(LNG) 운반선, 내년 카타르 LNG 운반선 수주라는 모멘텀이 남아 있다.

코로나19 백신 개발로 정유산업의 턴어라운드도 기대된다. 현대중공업그룹의 ‘캐시카우’ 역할을 했던 현대오일뱅크는 경쟁사가 대규모 적자를 냈던 2~3분기에도 소폭 흑자를 내며 선방했다. 4분기에는 업황이 회복되면서 약 1600억원의 영업이익을 낼 것으로 전망된다. 최진명 NH투자증권 연구원은 “두산인프라코어 M&A를 통한 외형 확대 가능성 외에 자회사의 내년 실적 개선이 가시화하고 있고, 이들의 밸류에이션도 높아졌다”고 설명했다.

현대오일뱅크도 턴어라운드

삼성증권도 현대중공업지주 목표주가를 33만6000원으로 상향 조정했다. 두산인프라코어 인수 효과보다는 자회사 주가 상승 효과를 더 크게 봤다. 두산인프라코어 인수를 위한 현금 지출이 현대중공업지주 주가에는 단기적으로 부정적인 영향을 미칠 것이라는 의미였다. 한영수 삼성증권 연구원은 “현대중공업지주로서는 보유 현금이 두산인프라코어 지분으로 변환되는 것”이라며 “동사가 지불한 경영권 프리미엄을 시장이 얼마나 인정해줄지도 의문”이라고 했다. 하지만 상장 자회사 주가가 오르고 있고, 백신 개발 기대로 정유업 밸류에이션이 높아지고 있다는 점이 두산인프라코어 매수로 발생할 수 있는 ‘마이너스 효과’를 상쇄할 수 있다고 분석했다.현대건설기계 주가에는 장기적으로 긍정적일 수 있다고 봤다. 인수 주체가 모기업인 현대중공업지주이기 때문에 자금 부담 없이 두산인프라코어 자원을 공유할 수 있게 된다는 이유였다. 다만 “현 주가 대비 상승여력에 한계가 존재한다”며 투자 의견은 ‘보유(hold)’를 유지했다.

고재연 기자 yeon@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)