내주 중 子펀드 기준가 확정…개인투자자들 손실률 40~80% 달할 듯

母펀드 편입비·TRS 따라 큰 차

증권사가 먼저 자금 떼어가고

부동산사업 등 디폴트 반영 땐

원금 전액 날아갈 수도

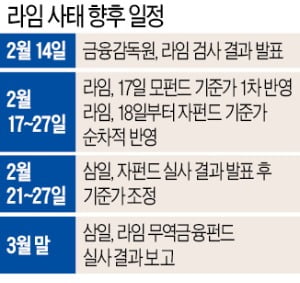

10일 금융투자업계에 따르면 라임운용은 삼일회계법인 실사 결과를 바탕으로 상각 규모를 정한 뒤 이달 17일 모펀드를 시작으로 이를 편입하는 자펀드의 기준가까지 순차적으로 하향 조정할 예정이다. 자산 손실 처리에 따라 기준가를 현실에 맞게 재조정하는 작업이다.

라임 모펀드인 ‘플루토 FI D-1호’(설정액 9373억원)에선 37% 안팎의 손실이 한꺼번에 반영될 것으로 예상된다. 메자닌 투자 모펀드인 ‘테티스 2호’(2424억원)의 손실률도 이에 못지않다. 이번 실사 과정에서 추가로 상각되는 자산은 30% 안팎이지만 이미 설립 이후 20% 손실을 보고 있기 때문이다.

개인투자자들은 다양한 자펀드를 통해 투자하고 있다. 각각의 레버리지 규모와 투자 시기 등에 따라 손실 차이가 클 것으로 예상된다. 플루토 FI D-1호에 투자한 주요 자펀드로는 우리은행에서 판매된 ‘라임 Top2 밸런스’와 ‘플루토 FI 1~8호’, ‘테티스 5~8호’, ‘W-1호’, ‘타이탄 5~6호’ 등이 있다. 테티스 2호에 투자한 자펀드로는 새턴 시리즈와 타이탄 1~4호 등이 있다.

대신증권 지점에서 가입한 투자자 피해가 클 것으로 우려된다. 대신증권에서 주로 판매한 타이탄 시리즈 자펀드 16개가 총수익스와프(TRS)로 레버리지 투자를 하고 있기 때문이다. 우리은행 KB증권 등에서 판매한 자펀드들도 TRS 레버리지 계약으로 손실이 더 커질 것으로 우려된다. TRS 계약을 맺으면 펀드 투자금이 늘어나는 효과가 있어 수익이 날 때 수익률이 다소 높아지지만 거꾸로 손실이 나면 손실률은 급격하게 커진다.

한 금융투자회사 관계자는 “레버리지를 많이 쓴 라임 자펀드를 전략적으로 판매한 은행, 증권사들은 거센 피해자 반발에 직면하고 있다”며 “상각 규모가 더 커지면 전액 손실을 보는 사례도 잇따를 수 있다”고 말했다.

이호기 기자 hglee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)