유니테스트, 증권사 목표주가 높은데 주가는 하락세. 왜?

한경탐사봇의 탐색 결과 최근 1주일 동안 발표된 증권사 리포트 가운데 유니테스트의 목표주가 괴리율이 50.19%로 가장 높았다. 지난 22일 상상인증권의 김장열 애널리스트는 유니테스트의 목표주가를 2만5800원으로 제시하며 전일 종가(1만2850원) 대비 50.19%의 괴리율을 기록했다.

유니테스트가 목표주가 괴리율 1위를 기록한 가운데 GS건설(006360)(48.64%), 포스코 ICT(022100)(46.8%), HDC현대산업개발(294870)(46.6%) 등의 순이었다.

유니테스트는 반도체 검사 장비를 전문으로 개발 생산하는 업체이다. 반도체 후공정의 핵심이라고 할 수 있는 메모리 모듈 테스터 및 메모리 컴포넌트 테스터를 국내 업계 최초로 개발 완료했다.

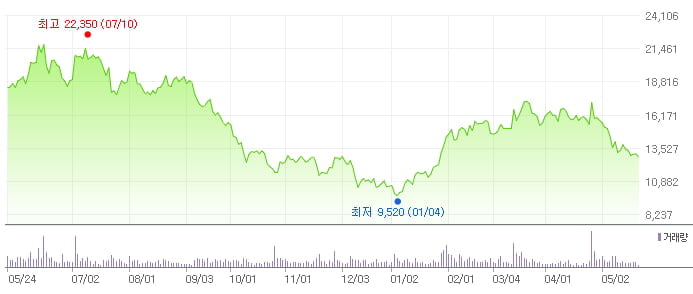

◆유니테스트, 1Q 실적 부진으로 주가 하락세

유니테스트가 목표주가 괴리율 1위를 차지한 이유는 1분기 실적 부진으로 주가가 하락했기 때문이다.

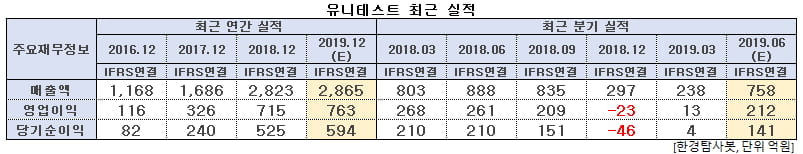

유니테스트의 올해 1분기 매출액, 영업이익, 당기순이익은 각각 238억원, 13억원, 4억원으로 전년비 70.36%, 95.15%, 98.1% 감소했다.

최근 고속번인장비 시장 잠재력이 더 커지고 있다. 지난해 하반기부터 최근까지 서버시장 재고조정으로 서버용 DRAM 시장이 위축 되었지만, SK하이닉스내 기존 번인 테스트 수요의 고속번인으로 교체가 아직 40% 정도 남아있는 것으로 추정된다. 서버 DRAM 시장이 안정되면 우시공장 등 DRAM 고속번인 테스터 수요는 올해 하반기부터 내년 중에 다시 재성장할 것으로 기대된다.

유니테스트의 올해 매출액, 영업이익, 당기순이익은 각각 2865억원, 763억원, 594억원으로 전년비 1.49%, 6.71%, 13.14% 증가할 것으로 예상된다.

한경탐사봇

이 기사는 한경닷컴과 버핏연구소가 공동 개발한 탐사봇 알고리즘에 기반해 작성된 것입니다. - 기사오류문의 02-6071-1112

-

기사 스크랩

-

공유

-

프린트

![알파벳 호실적에 주요 기술주 들썩…나스닥 2%↑[뉴욕증시 브리핑]](https://img.hankyung.com/photo/202404/ZA.36541460.3.jpg)

![BoA "우리는 AI를 믿는다"…다음주 3대 이벤트 [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202404/01.36542808.3.png)

!["6개월 전에만 샀어도"…'수익률 50%' 놓친 개미들 '한숨' [윤현주의 主食이 주식]](https://img.hankyung.com/photo/202404/01.36494737.3.jpg)

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)

![[아동신간] 행복을 위한 메르헨](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36542920.3.jpg)