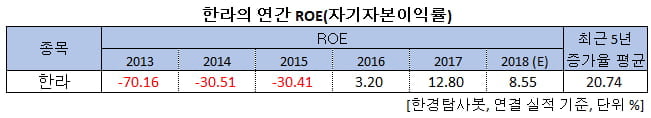

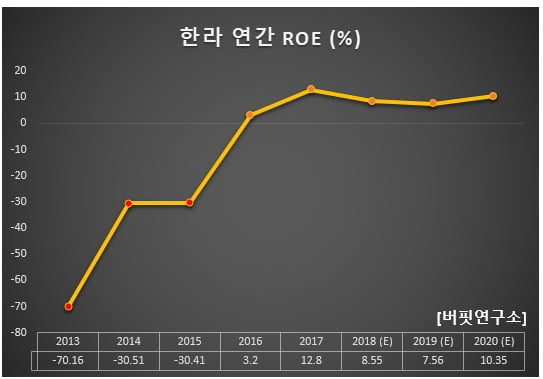

최근 4년 ROE 개선된 중소형 건설주 1위는 한라

한경탐사봇의 탐색 결과 한라의 ROE는 2016년 3.20%였다가 2017년 12.80%, 지난해 8.55%로 개선세를 보이고 있다. 2013~2015년 3년간은 당기순손실로 ROE가 마이너스였다.

◆한라, 수주 회복세

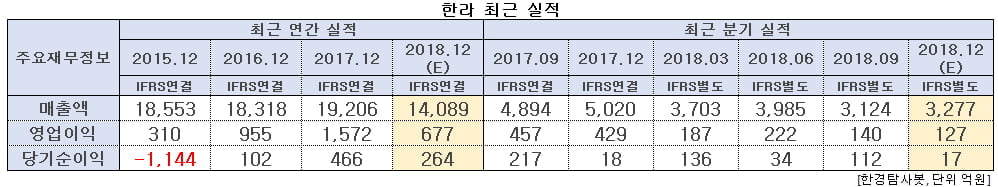

한라의 지난해 매출액, 영업이익, 당기순이익은 각각 1조4089억원, 677억원, 264억원으로 전년비 26.64%, 56.93%, 43.35% 감소할 것으로 예상된다. 3분기 매출액, 영업이익, 당기순이익은 각각 3124억원, 140억원, 112억원으로 전년비 36.17%, 69.37%, 48.39% 감소했다.

영업이익의 부진은 전 사업부문의 양호한 원가율에도 불구하고 매출 부진에 따른 영향 때문인 것으로 분석된다. 배곧신도시 준공에도 주택부문 원가율은 84.5%로 양호한 수준을 유지했고, 토목부문은 일부 현장의 설계변경 등으로 원가율이 크게 개선됐다. 또 범현대가, 삼성전자 등 우량 발주처로부터 수주한 현장들의 매출이 발생하고 있는 건축부문 역시 원가율 개선이 추세적으로 나타나고 있다. 매출만 회복되면 실적 개선은 자연스레 될 것으로 예상된다.

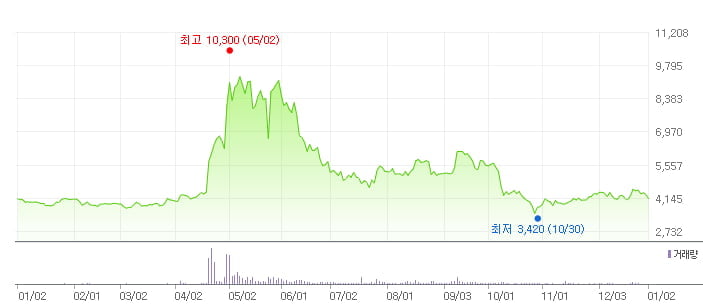

매출 성장이 중요한 시점인 가운데 신규 수주가 증가하고 있다. 3분기 누적신규수주는 1조2000원으로 작년 연간 누적수주 금액(8181억원)을 이미 초과했다. 지난해 예상 신규수주는 1조6000원으로 전년비 2배 수준을 달성할 것으로 예상된다. 이에 따라 3분기에 이미 수주잔고의 턴어라운드가 시작됐다. 삼성그룹 등 우량 민간 신규거래선을 확대하고 있어, 잔고의 질적인 턴어라운드도 함께 진행되고 있다는 점이 상당히 긍정적이다.

한라의 매출액 비중은 건축사업 24.89%, 토목사업 22.28%, 자체분양사업 37.97% 등이며 최대주주는 정몽원(17.06%) 대표이사 회장이다.

한경탐사봇

이 기사는 한경닷컴과 버핏연구소가 공동 개발한 탐사봇 알고리즘에 기반해 작성된 것입니다. - 기사오류문의 02-6071-1112

-

기사 스크랩

-

공유

-

프린트

![4월 마지막 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202404/99.14247959.3.jpg)

![알파벳 호실적에 주요 기술주 들썩…나스닥 2%↑[뉴욕증시 브리핑]](https://img.hankyung.com/photo/202404/ZA.36541460.3.jpg)

![BoA "우리는 AI를 믿는다"…다음주 3대 이벤트 [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202404/01.36542808.3.png)

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)