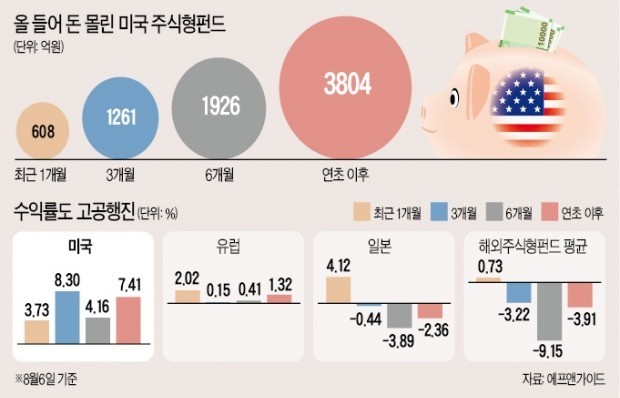

'군계일학' 美 펀드 숨고르기 들어가나

美 주식형펀드 올 수익률 7.4%

유럽·日 펀드 크게 앞질러

美기업 PER 17배 넘어 '부담'

美 중간선거 등도 변동성 요인

"하반기 나홀로 호황 저물수도"

연초 미국 중앙은행(Fed)의 기준금리 인상으로 미 증시가 조정을 받았지만 도널드 트럼프 정부의 감세정책 등이 힘을 발휘하면서 경기가 확장 국면을 이어가고 있기 때문이다. 미국의 지난 2분기 국내총생산(GDP) 증가율은 2014년 3분기 이후 최고치인 4.1%(연율, 전기 대비)를 기록했고, 증시도 강세장을 이어가며 4월 이후 S&P500지수가 8%, 나스닥지수가 11% 상승했다.

하지만 미국 펀드 투자에 대한 경고의 목소리가 고개를 들고 있다. 장단기 금리차가 바짝 좁혀지는 등 미국 경기가 정점을 지나고 있다는 신호가 포착되고, 그동안 주가도 가파르게 올랐기 때문이다.

지난 2분기 초부터 미국 증시를 끌어올린 건 경기 활황과 기업 실적 상승에 대한 기대감이었다. 기업들은 ‘깜짝 실적’으로 화답했다. S&P500 지수 구성 종목 중 이제까지 2분기 실적을 발표한 413개 기업의 79.2%가 예상을 웃도는 실적을 냈다. S&P500 지수는 6주 연속 상승했다.

S&P500 지수의 올해 예상 실적 기준 주가수익비율(PER: 주가/주당순이익)은 17배를 넘겼다. 밸류에이션(실적 대비 주가 수준)이 높아지자 증시의 변동성이 커질 것이란 우려가 나오고 있다. 김도현 삼성증권 수석연구위원은 “지난 2월(18.6배)보다는 낮지만 역사적 평균치인 14.7배에 비하면 부담스러운 수준”이라며 “그동안 상승세를 받쳐온 실적 이슈가 끝나면 가격 부담이 고개를 들 수 있다”고 말했다. 김 수석연구위원은 “Fed의 다음달 금리 인상 전망, 11월로 예정된 미국 중간선거 등도 변동성을 키우는 요인”이라고 설명했다.

◆“하반기 美 ‘나홀로 호황기’ 저물 것”

미국 경기가 곧 정점에 달해 하강 국면으로 전환할 수 있다는 ‘미국 경기 고점 논란’도 투자심리를 불안하게 하는 요인 중 하나다. 경제전문가들은 미국의 경기 확장 기조는 하반기에도 이어지겠지만 상반기에 비해선 성장 속도가 둔화할 것이란 전망을 내놓고 있다. 박상현 리딩투자증권 연구원은 “세제 개편 효과가 당분간 성장에 우호적으로 작용하겠지만 달러화 강세로 수출이 성장에 기여하는 정도가 떨어지고, 주택 경기 둔화와 중국과의 무역 갈등 등 불확실성이 높다”며 “미국 경기의 ‘나홀로 호황’은 2분기가 정점이었을 가능성이 있다”고 말했다.

경기 침체 신호탄으로 여겨지는 미국의 장단기 금리차가 줄고 있다는 것에도 시장은 주목하고 있다. 미국 국채 10년물과 2년물 금리 차는 지난달 0.3%포인트로 0%에 바짝 다가갔다.

김유미 키움증권 연구원은 “과거 사례를 보면 장단기 금리 역전과 경기 침체 사이에는 약 1년의 시간이 있었다”며 “당장 경기를 우려할 수준은 아니지만 하반기 이후 경기 둔화 우려가 고개를 들 가능성이 높다”고 했다.

강재현 하이투자증권 연구원은 “글로벌 증시에서 경기나 기업 이익이 그나마 가장 양호한 곳이 미국이지만 미국도 중국과의 무역 분쟁 등이 변수”라며 “신흥국보다는 선진국을 중심으로 투자하되, 유동성 자산 비중을 늘려 투자 타이밍을 보는 전략이 바람직하다”고 말했다.

마지혜 기자 looky@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)