[분석플러스]'분할 재상장' 현대重, 엇갈린 주가…왜?

증권사 애널리스트(기업분석가)들은 그간 현대일렉트릭 등 신설법인 3곳의 주가 상승을 점쳤었다. 하지만 존속기업(현대중공업)의 주가만 급등하고 있고, 신설법인 3곳은 급락 중이다.

◆ 현대중공업 '급등'…현대일렉트릭·건설기계·로보틱스 ↓

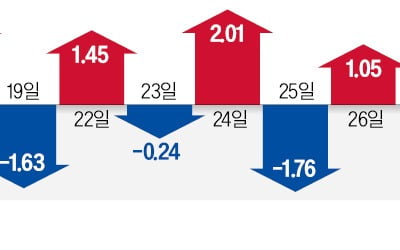

10일 오후 1시27분 현재 현대중공업은 기준 시가(15만7000원) 대비 9.87% 오른 17만2500원에 거래되고 있다. 장중 한때 16% 이상 뛰어오르기도 했다.

반면 현대로보틱스(시가 41만1500원)와 현대건설기계(25만1000원)는 각각 -6.20%와 -6.57%의 주가하락률을 보이고 있다. 현대일렉트릭의 경우 기준 시가(30만6000원) 대비 -9.31% 내린 27만7500원을 기록 중이다.

현대일렉트릭과 현대로보틱스는 장중 한때 -10~-11%대 주가하락률을 나타내기도 했다. 현대건설기계도 오전 한때 하락률이 -10%에 가까웠다.

이들 신설법인의 상장 첫날 주가 급락은 '차익 매물'의 성격이 강한 것으로 풀이되고 있다. 기업분할 전부터 보유해온 투자자들의 경우 이미 시초가 대비 기준 시가가 1.5~2배 가량 치솟은 덕분이다.

이날 정규장 주가는 모두 '기준 시가' 대비 하락률이다. 기준 시가는 개장 전 시초가의 50~200% 범위 내에서 결정되는 가격으로, 기준 시가를 기준으로 당일 거래가 적용된다.

현대중공업, 현대일렉트릭, 현대건설기계, 현대로보틱스의 시초가는 각각 14만6000원, 15만5000원, 26만2000원이었다. 거래정지 전 시가총액(12조5000억원)을 순자산가액 비율대로 안분한 값이다.

신설법인 3곳의 주가를 기준 주가가 아닌 시초가와 비교하면 약 1.5~2배 올랐다. 차익 실현 욕구가 커질 수밖에 없는 가격대다.

존속법인인 현대중공업의 경우 시초가(14만6000원) 대비 기준 시가(15만7000원)가 크게 뛰지 못했다. 이 영향으로 외국인의 순매수(약 75만주)가 늘어나자 주가가 활기를 되찾았다.

◆ "신설법인들 더 주목해야…현대일렉트릭 최고 목표가 '48만원'

증시전문가들은 앞으로 신설법인 3곳의 주가가 더 오를 것으로 내다보고 있다. 특히 현대일렉트릭의 경우 증권사들의 목표주가가 35만~48만원선에 이른다.

이봉진 한화투자증권 연구원은 "동종업계 멀티플(평균 P/E, P/B, EV/EBITDA 등)을 적용해 산정한 4곳의 적정 시가총액은 현대중공업이 8조6000억원, 현대일렉트릭은 1조8000억원, 현대건설기계가 9000억원, 현대로보틱스는 5조2000억원"이라며 "시초가 기준으로 볼 때 현대일렉트릭의 경우 200% 이상 상승여력이 존재한다"고 분석했다. 현대일렉트릭의 목표주가는 48만원으로 책정됐다.

최진명 케이프투자증권 연구원도 현대일렉트릭의 목표주가를 35만7400원으로 책정했다. 다만 현대건설기계와 현대로보틱스의 경우 목표주가와 현재 주가 수준이 비슷하다. 건설기계의 목표주가는 27만6700원, 로보틱스는 34만3400원으로 제시됐다.

이어 "현대일렉트릭은 향후 경제수준이 발전할수록 수익이 높아지는 첨단업종"이라며 "밸류에이션(실적 대비 주가 수준) 수준도 다른 업종보다 높은 수준이라서 긍정적"이라고 평가했다.

이상헌 하이투자증권 연구원도 앞으로 존속법인보다 신설법인에 주목할 것을 주문했다.

그는 "분할 후 기준가 대비 상승여력 등을 고려할 때 신설법인인 현대로보틱스, 현대일렉트릭, 현대건설기계 등에 주목해야 한다"며 "현대로보틱스의 경우 로봇사업의 잠재력 및 현대오일뱅크의 캐쉬카우 등을 고려할 때 주가순자산비율(PBR) 배수를 높일 수 있을 것이며 KOSPI 200에 신규편입됨에 따라 수급적으로도 우호적일 수 있다"고 판단했다.

일렉트릭과 건설기계 역시 국내외 전력 인프라 투자 확대와 신흥 시장의 경기회복 추세와 함께 기업가치의 리레이팅(재평가)이 일어날 것"으로 내다봤다.

![[분석플러스]'분할 재상장' 현대重, 엇갈린 주가…왜?](https://img.hankyung.com/photo/201705/01.13873664.1.jpg)

이렇게 기업분할에 따른 존속법인과 신설법인의 정확한 가치 평가는 쉽지 않은 작업이다. 따라서 '분할 전 매수' 전략이 유효할 수 있다는 설명이다.

최창규 NH투자증권 연구원은 "2015년 하반기 이후 기업분할 효과의 패러다임이 바뀌고 있는데 존속회사와 신설회사의 주가가 함께 부진한 사례가 잦아지고 있다"면서 "오히려 기업분할에 대한 긍정적인 학습효과를 바탕으로 분할 이전에 주가가 미리 반응하고 있다"고 판단했다.

이어 "크라운제과와 현대중공업의 사례를 참고하면 좋을 것"이라며 "기업분할은 합산 시가총액(주식을 시가로 표시한 금액) 증가라는 긍정적인 효과가 유효하기 때문에 분할 직전 해당 종목을 매수해 보유하는 전략이 유효할 수 있다"고 조언했다.

정현영 한경닷컴 기자 jhy@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[주목! 이 책] 토카타](https://timg.hankyung.com/t/560x0/photo/202404/AA.36534751.3.jpg)