[60조 PEF의 질주] 한국 PEF업계 급성장했지만…규모·전문성은 글로벌 PEF에 열세

토종 PEF 해외투자 거의 없어

좁은 국내시장 놓고 경쟁하느라 매물 몸값만 높이기도

![[60조 PEF의 질주] 한국 PEF업계 급성장했지만…규모·전문성은 글로벌 PEF에 열세](https://img.hankyung.com/photo/201611/AA.12777746.1.jpg)

일단 양적인 측면에서 경쟁이 안 된다. 미국 블랙스톤 한 회사가 운용하는 자산만 총 3610억달러(약 413조원)에 이른다. 최근 조성해 투자를 집행해야 하는 7호 사모펀드(180억달러), 코어 사모펀드(50억달러), 에너지 펀드(45억달러)의 운용자산만 합쳐도 275억달러(약 31조4000억원)로 토종 사모펀드 전체 약정액의 절반이 넘는다. 최근 4조원 규모의 4호 펀드 조성에 들어간 MBK파트너스 정도를 제외하면 글로벌 PEF와 펀드 크기로 경쟁할 수 있는 토종 PEF는 없다고 해도 과언이 아니다.

질적인 측면에서도 마찬가지다. 우선 글로벌 역량부터 차이가 난다. 토종 사모펀드 중 해외 투자 경험을 가진 곳은 거의 없다. 유니슨캐피탈이 2014년 사들인 공차코리아를 통해 최근 공차 대만 본사인 로열티타이완 경영권을 인수한 것 정도가 전부다. IMM PE가 올해 초 CJ CGV의 터키 극장 체인 마르스엔터테인먼트 인수에 약 1000억원, 스틱인베스트먼트가 작년 CJ대한통운의 중국 룽칭물류 인수에 2200억원을 지원했지만 모두 대기업의 글로벌 진출에 자금을 댄 수준이다.

좁은 국내 시장에서만 경쟁하다 보니 인수전에서 매물의 몸값만 높이는 경우도 많다. 하지만 국내 웬만한 사모펀드치고 국민연금 돈을 안 받은 곳이 없다. 똑같은 국민연금 돈으로 가격만 높여주는 상황이 생긴다는 얘기다. 인수 경쟁이 달아오르면 중간에 국민연금이 나서 교통정리를 해주는 이유다.

투자한 기업을 글로벌 시장에 진출시키는 역량도 부족하다. 2014년 인수한 동양매직을 최근 SK네트웍스에 매각한 글랜우드-NH 프라이빗에쿼티 컨소시엄 관계자는 “동양매직을 중국에 진출시키면 훨씬 더 높은 가격을 받을 수 있다는 점을 알았지만 현실적으로 역부족이었다”고 털어놨다.

투자한 기업의 가치를 끌어올리는 시스템적 전문성도 미흡한 수준이다. 콜버그크래비스로버츠(KKR)의 캡스톤처럼 사내 컨설팅 조직을 둔 운용사는 한 곳도 없다. 캡스톤은 100명 이상의 최고경영자급 전문가로 구성된 컨설팅 조직이다. KKR이 2009년 어피너티에쿼티파트너스(AEP)와 함께 인수한 오비맥주의 기업가치를 5년 만에 3배로 키울 수 있었던 것도 캡스톤이 있었기 때문이다.

유창재/이동훈 기자 yoocool@hankyung.com

-

기사 스크랩

-

공유

-

프린트

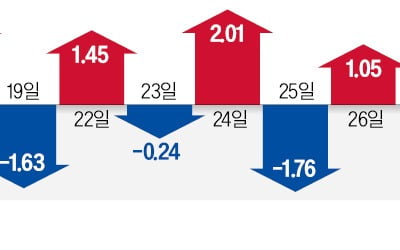

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[오늘의 arte] 티켓 이벤트 : 윤한결의 한경아르떼필과 브람스 교향곡](https://timg.hankyung.com/t/560x0/photo/202404/AA.36536873.3.jpg)