두산밥캣 상장 일정 연기 '가닥'…수요예측서 공모가 기대 밑돌아

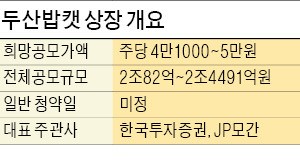

9일 투자은행(IB) 업계에 따르면 두산밥캣 상장 주관사들은 이날 긴급회의를 열고 상장 일정을 늦추는 쪽으로 가닥을 잡았다. 한 관계자는 “IPO시장 침체로 수요예측 결과가 좋지 않았다”며 “공모 물량도 과도하게 많아 상장 일정과 공모 규모를 재검토해야 한다는 얘기가 오갔다”고 말했다. 국내 자산운용사 공모주 펀드매니저들에 따르면 적지 않은 기관투자가가 두산밥캣 희망 공모가 범위인 주당 4만1000~5만원보다 낮은 가격을 써냈다.

세계 1위 소형 건설장비업체인 두산밥캣은 이번 IPO로 2조~2조4500억원어치 주식을 공모할 계획이었다. 공모금액 기준으로 2010년 삼성생명 이후 최대이자 올 들어 처음 나온 조(兆) 단위 IPO다. 회사 측은 증권신고서를 손본 뒤 단기간 내 다시 상장을 추진할 것으로 보인다. 모회사인 두산인프라코어의 관점에서 구주 매출을 통한 재무구조 개선이 시급한 과제이기 때문이다. 한국거래소에서 상장 예비심사를 승인받은 기업은 승인 통보일로부터 6개월 안에 상장해야 한다. 두산밥캣은 지난 8월16일 예비심사를 통과했다. 대표주관사는 한국투자증권과 JP모간, 공동주관사는 신영증권 한화투자증권 크레디트스위스(CS) HSBC증권이다.

농업용 트랙터 휠과 타이어를 생산하는 중국 골든센츄리(케이만금세기차륜)는 10~11일 예정대로 공모주 청약을 받는다. 올 들어 네 번째로 국내 증시에 상장하는 중국 기업이다. 골든센츄리는 지난 4~5일 기관투자가 수요예측을 거쳐 공모가를 주당 3500원으로 확정했다. 희망 공모가 범위인 3200~4200원의 하단 부근이다. 수요예측 경쟁률은 181 대 1을 기록했다. 대표주관사인 유안타증권에서 청약할 수 있다. 골든센츄리는 오는 19일 코스닥시장에 상장한다.

이태호 기자 thlee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[AI 종목 진단] 中 BOE가 찍었다…선익시스템, 상한가 '직행'](https://img.hankyung.com/photo/202404/01.36534814.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[신간] 나무 내음을 맡는 열세 가지 방법](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36534703.3.jpg)