환율·금리 변수에 버틸 '실적·배당·정책수혜' 3박자주 찾아라

은행·보험·건자재주도 매력적

9일 삼성증권은 최근 3개월간 펼쳐졌던 위험자산에 대한 안도랠리가 흔들릴 시점에 이르렀다고 진단했다. 일본 통화정책에 대한 신뢰도가 떨어지면서 금융시장 변동성이 커졌고 이른바 ‘엔 캐리 트레이드(엔화를 빌려 상대적으로 금리가 높은 나라의 주식·채권 등에 투자하는 것)’ 청산 우려도 확대되고 있기 때문이다. 신승진 삼성증권 연구원은 “시장의 불확실성이 확대되는 시기인 만큼 확실한 주가 안전판을 보유하고 있는 종목에 대한 관심이 필요하다”며 “환율, 유가, 금리 등의 변수에도 버틸 수 있는 종목을 찾아야 한다”고 말했다.

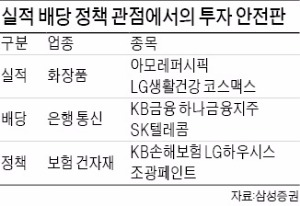

삼성증권이 꼽은 버팀목 기준은 실적과 배당, 그리고 정책이다. 실적 측면에서는 면세점 매출과 중국향 수출 증가를 기반으로 성장성이 가장 양호한 업종으로 화장품에 주목했다. 지난 1월에 전년 동기 대비 화장품의 수출 증가율이 2%에 그쳤지만 3월(38%)과 4월(34%)엔 30%를 웃돌았다. 지난 1분기 국내 대표적인 화장품주인 아모레퍼시픽과 LG생활건강의 면세점 실적도 전년 동기 대비 57%, 67%씩 성장했다.

저성장, 저금리 기조 아래 은행금리 대비 두 배 이상의 배당수익률이 기대되는 배당주 투자도 매력적이라는 분석이다. 은행주와 통신주가 대표적이다. 특히 은행주가 한계업종 구조조정 우려로 글로벌 금융위기 이후 역사적 저점 수준에서 거래 중인 상황을 주목해야 한다고 신 연구원은 덧붙였다. KB금융(0.45배) 하나금융지주(0.32배) 우리은행(0.36배) 등의 주가순자산비율(PBR)은 0.5배가 채 안 된다. 은행업종 대장주인 신한지주 PBR도 0.62배에 불과하다. PBR이 1배 미만이면 주가가 장부상 순자산가치(청산가치)에도 못 미친다는 의미다. 반면 배당 매력은 커졌다. 지난해 은행주의 시가배당률은 2.8%였다. 올해는 3%까지 높아질 것이라는 전망이 나온다. 은행 예금금리의 두 배 수준이다.

시장의 불확실성이 확대되고 있는 가운데 손해보험, 건자재업종은 정부 정책에 대한 변화 기대가 큰 분야로 꼽혔다. 금융당국이 위험률 조정한도 및 표준이율 등을 폐지하면서 보험업계의 가격 자율성은 높아졌다. 연초 이후 자동차보험료는 2~5%, 실손보험료는 20~30%가량 인상됐다. 보험료 인상은 향후 2년여에 걸쳐 실적에 영향을 미치는 만큼 보험사들의 실적 개선이 지속될 것이라는 관측이다.

중산층 주거 안정을 위한 정부의 민간 임대주택 활성화 기조, 청년층과 신혼부부를 위한 맞춤형 주택 공급에 따른 입주 물량 증가는 건자재 업종에 힘을 실어 줄 것으로 예상했다. 이 같은 정책 관련주에는 KB손해보험, LG하우시스, 조광페인트 등이 이름을 올렸다.

윤정현 기자 hit@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![제일기획, 1분기 영업익 545억…전년비 2.1%↑ [주목 e공시]](https://img.hankyung.com/photo/202404/01.35420353.3.jpg)

![[AI 종목 진단] 中 BOE가 찍었다…선익시스템, 상한가 '직행'](https://img.hankyung.com/photo/202404/01.36534814.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![하이힐 신고 휠체어 미는 엄마 "빛은 있다, 없으면 만들면 된다” [서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36534715.3.jpg)