입력2006.04.02 07:01

수정2006.04.02 07:04

한국통신 민영화가 급물살을 타고있다.

"발표"만 계속되던 정부 보유지분(40.15%) 매각에 대한 구체적인 방식과 대상이 수면 위로 떠올랐다.

빠르면 이달중 마무리될 정부지분 매각은 "한통의 자사주(11.8%) 매입에 이은 해외 매각" 형태로 결정났다.

실제 한통은 19일 이사회를 열고 15억달러 규모의 해외교환사채(EB)를 발행키로 했다.

이에따라 당초 외국 통신업체와의 전략적 제휴를 위해 신주를 5%이상 발행한다는 방침은 사실상 철회된 셈이다.

투자유치를 통한 제휴를 추진 중인 미국 마이크로소프트(MS) 등에 한통이 정부로부터 사들인 자사주를 되파는 모양새를 갖추겠다는 구상이다.

기존 투자자로서는 주식 물량 확대에 대한 우려는 사라진 셈이다.

특히 외국인에게 넘길 해외 전환사채(CB) 발행가격은 미국 증시에서 거래되는 DR(주식예탁증서) 가격에 20% 가량의 프리미엄을 붙일 방침인 것으로 알려졌다.

이 경우 해외 CB가격은 6만원대가 될 것으로 추정되고 있다.

◇주식물량 증가 없다=한국통신은 40.15%의 정부 지분 가운데 11.8%를 빠르면 이달 중 매입할 예정이다.

이어 제휴 파트너인 미국 MS에는 전체 지분의 3.2%에 해당하는 해외 BW(신주인수권부사채)를 발행해 넘기고 나머지 8.5%는 외국인을 대상으로 해외 CB를 발행할 계획이다.

한통은 이 해외 BW와 CB의 만기가 돌아올 경우 신주를 발행하는 대신 자사주를 지급하는 방식을 취한다는 전략이다.

결과적으로 '교환사채(EB)' 형태가 된다는 게 회사측의 설명이다.

한통 관계자는 "해외 BW 및 CB 발행가는 아직 결정되지 않았다"고 밝혔다.

그러나 가격은 늦어도 다음달 초까지 이뤄질 CB 발행을 결정하는 날의 DR 종가보다 20% 정도 할증될 것으로 전해졌다.

◇자사주 10% 추가 매입 추진 의도는=한통은 이번에 11.8%의 자사주 매입에 이어 내년 6월 이전에 정부 지분 10% 내외를 추가 매입할 계획이라고 밝혔다.

그러나 지분 매각 주체가 정부인 만큼 이 계획이 성사될지는 아직 미지수다.

정보통신부 관계자도 "내년 정부 지분 국내 매각 때 국내 기업들이 적극적으로 나서면 굳이 지분을 한통에 넘길 이유가 없다"고 말했다.

전문가들은 한통이 자사주 매입 의사를 강조하는 데는 배경이 있을 것으로 보고 있다.

◇경영권 민간 이전도 가능=정보통신부 관계자는 "국내 매각시 단일 기업 지분한도인 15%를 취득한다면 한통의 최대주주가 된다"며 "최대주주가 경영권을 행사하는 것은 당연한 것 아니냐"고 말했다.

이는 정부가 경영권 행사를 제한하는 조건으로 15%까지 지분을 넘길 것이라는 통설과 차이나는 대목이다.

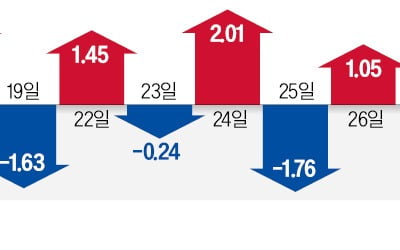

◇실적 및 주가 전망=대우증권 민경세 연구위원은 "민영화가 지지부진했던 게 주가 상승의 걸림돌이었다"며 "그러나 신주 발행 없이 민영화가 구체화되고 있는 점은 긍정적인 요소"라고 말했다.

그는 내년 영업이익이 올해에 비해 30% 가량 증가한 2조1천억원에 달할 전망이라며 투자지표도 아시아지역 동종업체와 비교할 때 저평가돼 있는 상태라고 덧붙였다.

김철수 기자 kcsoo@hankyung.com

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[오늘의 arte] 티켓 이벤트 : 윤한결의 한경아르떼필과 브람스 교향곡](https://timg.hankyung.com/t/560x0/photo/202404/AA.36536873.3.jpg)