'역대급 실적' 낸 은행권, 펀더멘털도 청신호…생산성 4배 '쑥'

28일 금융감독원에 따르면 지난해 말 기준 국내은행의 총자산(은행계정)은 2363조5000억원으로 전년말(2268조1000억원) 대비 4.2% 증가했다. 은행의 자산규모는 2008년 금융위기 직후 일시적으로 감소했으나, 이후 안정적인 성장세를 지속하고 있다.

부실채권비율은 1.18%로 전년말(1.42%) 대비 0.24%포인트 개선됐다. 이는 주요국의 부실채권비율(작년 9월말 기준 미국 1.17%, 일본 1.20%)과 유사한 수준이다. 은행의 보수적 여신 운용으로 신규부실이 크게 감소한 데다 대규모 부실채권이 정리된 데 주로 기인했다.

자본적정성도 좋아졌다. 지난해 말 국내은행의 국제결제은행(BIS)기준 총자본비율은 15.21%를 기록했다. 전년말(14.81%) 대비 0.40%포인트 상승한 수준이다.

은행별로는 씨티은행(18.82%), 케이뱅크(18.15%), 경남은행(16.51%)의 총자본비율이 높았고 수출입은행(12.82%), 전북은행(13.39%), 카카오뱅크(13.74%)는 상대적으로 낮았다.

금감원은 "수출입은행과 전북은행을 제외한 모든 은행의 총자본비율이 작년부터 강화된 경영실태평가 1등급 기준을 충족한다"며 "미국 상업은행(9월말 총자본비율 14.52%)과 비교해도 양호한 수준"이라고 설명했다.

이밖에 국내 은행들의 기본자본비율, 보통주자본비율은 각각 13.09%, 12.53%를 기록해 전년 대비 0.59%포인트, 0.53%포인트 상승했다.

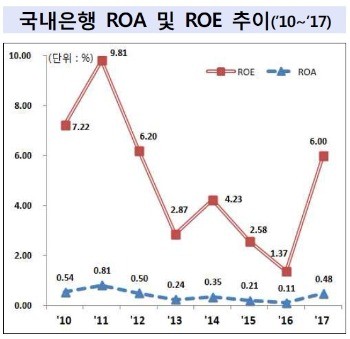

은행의 자본적정성이 개선된 배경은 리스크 관리를 강화하고 수익성이 제고된데 기인했다. 은행의 수익성은 대손비용이 감소하고 이자이익이 증가하면서 개선됐다.

국내은행의 대손비용은 7조2000억원으로 전년대비 43.9% 감소했고 이자이익은 37조3000억원으로 8.5% 늘었다. 특히 이자이익은 금리 상승기에 진입하며 예대금리차가 확대, 순이자마진(NIM)이 개선(1.55%→1.63%)된 영향이 컸다.

다만 미국 상업은행 수준에 비해선 여전히 낮았다. 미국 예금보험공사(FDIC) 자료에 의하면 미국 상업은행의 ROA와 ROE는 각각 1.09%, ROE 9.73%였다.

주목할 만한 점은 국내 은행의 생산성이 대폭 확대된 점이다.

지난해 은행의 직원 1인당 당기순이익은 1억1000만원으로 전년(2000만원) 대비 약 4배나 급증했다. 직원 1인당 순이익은 당기순이익을 직원 수로 나눈 지표다. 금융권에서 직원 생산성을 측정하는 잣대이자 금융사의 경쟁력을 나타낸다.

생산성이 좋아진 이유는 지난해 역대급 실적 잔치를 벌인 은행의 당기순이익이 증가하고, 명예퇴직 등으로 임직원 수가 감소했기 때문이다.

국내 은행의 연평균 총 임직원 수는 1년 사이 4000명이 줄었다. 2016년 11만5000명이었던 임직원 수가 11만1000명으로 감소한 것이다.

지난해 국내은행은 11조2000억원에 달하는 당기순이익을 냈다. 전년보다 8조7000억원이 증가한 규모다. 일반은행의 당기순이익(8조4000억원)은 전년 대비 2조원 늘었고 산업은행 등 특수은행은 흑자 전환하며 2조8000억원을 기록했다.

금감원 관계자는 "올해부터 시장금리가 상승할 경우 은행은 이자이익이 확대되고 영업여건도 개선될 것"이라며 "재무건전성이 제고되는 만큼 은행의 자금중개 기능을 활성화시키도록 감독하겠다"고 강조했다.

채선희 한경닷컴 기자 csun00@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["3년 안에 1조클럽 가입할 것" 자신하는 이 회사[민지혜의 알토란 中企]](https://img.hankyung.com/photo/202404/01.36537310.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)