한은 "국내 금융기관 부실채권 작년에만 15조원 넘게 늘어"

"저축은행서 무담보 연체채권 증가세…NPL시장 기능 노력 필요"

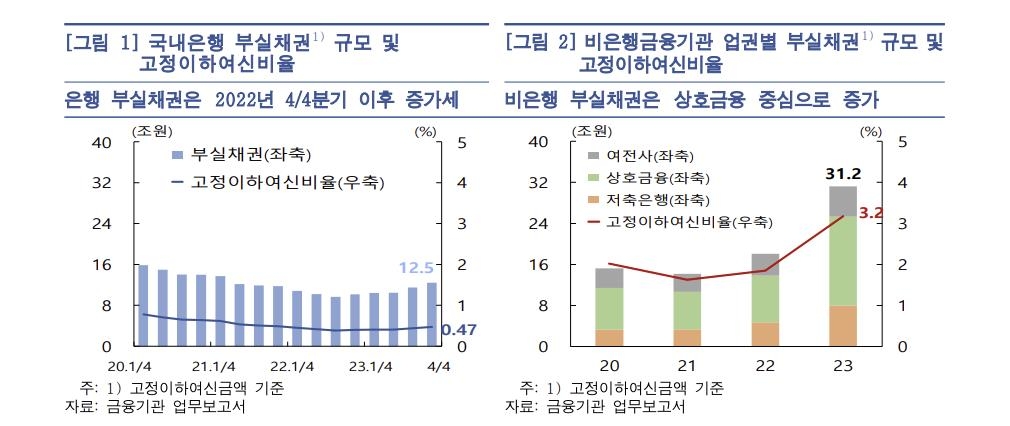

한국은행이 28일 발표한 '금융안정 보고서'에 따르면 국내 금융기관의 부실채권(고정이하여신)은 2022년 말 28조1천억원에서 2023년 말 43조7천억원으로 15조6천억원 증가했다.

업권별로 은행의 부실채권은 2023년 말 기준 12조5천억원으로, 전년 말(10조1천억원)보다 23.8% 늘었다.

여전사, 상호금융, 저축은행을 포함한 비은행금융기관의 부실채권은 같은 기간 18조원에서 31조2천억원으로 73.4% 급증했다.

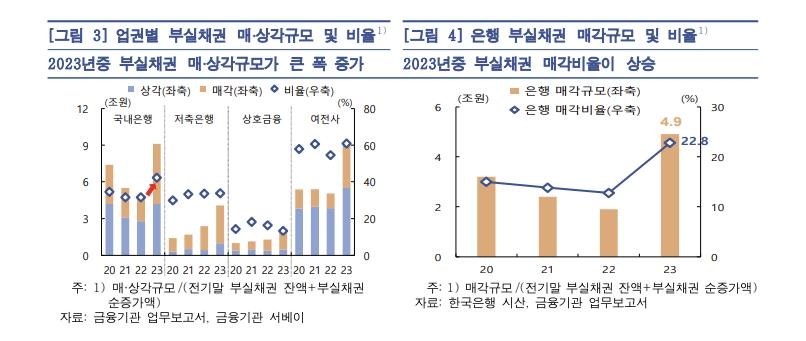

금융기관 전체 부실채권 매·상각 규모는 2023년 중 24조3천억원으로, 2022년(13조4천억원)보다 81.3% 증가했다.

업권별로 은행은 9조1천억원, 비은행은 15조2천억원으로 집계돼 전년 대비 각각 93.6%, 74.4% 증가했다.

지난해 은행의 NPL 전문투자회사 등을 통한 부실채권 매각은 4조9천억원으로, 2022년보다 3조원 증가했다.

부실채권 대비 매각 비율 역시 2020년∼2022년 평균 13.8%에서 2023년 22.8%로 높아졌다.

통상 금융기관은 담보 여부, 회수 가능성 등을 고려해 부실채권의 매각이나 상각 여부를 결정하는데, 매각은 적절한 시장가격으로 부실채권을 처분할 수 있다는 장점이 있다.

은행은 부실채권을 매·상각하면서 고정이하여신비율을 0.35%포인트(상각 0.16%p, 매각 0.19%p) 개선한 것으로 분석됐다.

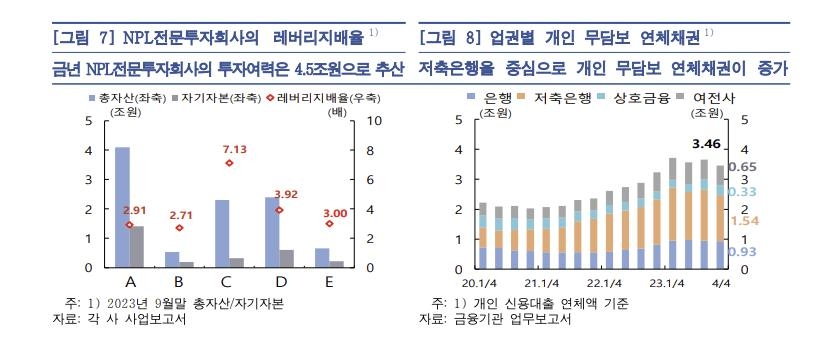

지난해 중 NPL전문투자회사는 은행 담보부 부실채권 위주로 5조2천억원을 매입한 것으로 나타났다.

이 과정에서 NPL전문투자회사의 레버리지 배율이 높아져(2022년 말 2.52배→2023년 9월 말 3.44배) 여타 비은행권 부실채권에 대한 투자 여력이 축소됐다.

특히 최근 금융기관 전반에서 부실채권이 증가하는 가운데, 저축은행을 중심으로 개인 무담보 연체채권이 늘어나는 상황이다.

한은은 "금융기관은 적기에 부실채권 매·상각 등을 통해 연체율 등 건전성 지표가 과도하게 약화하지 않도록 선제적으로 관리해 나갈 필요가 있다"고 강조했다.

이어 "NPL전문투자회사의 담보부 부실채권 선호 현상을 완화함으로써 신용리스크가 증대된 상황에서도 비은행을 포함한 금융시스템의 건전성을 유지할 수 있는 방안이 모색될 필요가 있다"고 제언했다.

/연합뉴스

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)