"부동산 PF 202조원…금융위기 때의 두배"

한국건설산업연구원(건산연)이 20일 발표한 '부동산 PF 위기, 진단과 전망, 그리고 제언' 보고서에 따르면 현재 공식적으로 알려진 부동산 PF 대출 규모는 작년 9월 말 기준 134조3천억원이다. 이는 금융위원회가 직접적인 감독 권한을 보유한 은행, 증권 등 6개 금융업권이 보유한 PF 직접 대출의 총잔액이다.

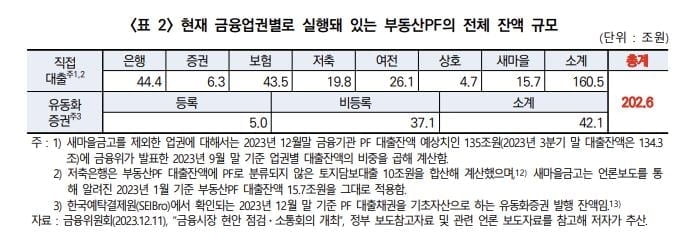

하지만 새마을금고 등 여기에 포함되지 않은 업권의 PF 대출잔액과 유동화된 금액을 모두 포함하면 실제 부동산 PF 규모는 202조6천억원에 달할 것으로 보고서는 추산했다. 글로벌 금융위기 때의 PF 규모 추정치(100조2천억원)의 두 배가 넘는다.

보고서는 "2010년 초에는 글로벌 금융위기로 부동산 경기가 급랭하면서 미분양이 급격히 증가하자 PF 연대보증을 제공했던 건설사들이 대거 부실화됐고, 이로 인해 저축은행들의 동반 부실사태가 빚어졌다"며 "현재의 PF 위기는 구조 측면에서 당시와 유사하지만, PF 규모가 훨씬 크다는 점에서 위기가 더 심각할 수 있다"고 진단했다.

보고서는 또 수년간 부동산 PF 시장 금융참여자가 다양해지고 자본시장을 통한 직접금융 조달방식이 확대됐다며 실물 부문의 부실과 금융시장의 불안이 상호작용하며 위기를 증폭시킬 수 있다고 짚었다.

또 과거와 달리 손실 흡수력이 낮은 제2금융권과 중소건설사들에 부실 위험이 집중된 점도 지적했다. 금융공급 주체와 신용보강 주체 모두 부실을 자력으로 충분히 흡수하지 못해 특정 부문에서 부도 사태가 나면 금융시장 전반의 불안 요인이 될 수 있다는 것이다.

이밖에 건설 원가의 급격한 인상으로 시행사와 건설사 입장에서 할인 분양 등을 통해 유동성을 확보하기 어렵다는 점도 위기를 부채질하는 요인으로 지목했다.

보고서는 향후 부실 처리 과정에서 발생할 수 있는 예상치 못한 사태에 대비함으로써 사회적 비용을 최소화하는 데 초점을 맞춰야 한다고 주장했다.

그러면서 ▲금융권의 손실 흡수력 보강 ▲ 회생 가능성이 높은 건설사들에 대한 직접적 유동성 지원 장치 마련 ▲ 미분양 해소를 위한 세제 혜택 등 정부의 지원 강화 ▲ 일부 부처에 분산된 위기 대응 시스템의 강화·효율화 등이 필요하다고 덧붙였다.

김정주 건산연 연구위원은 "채권시장 등 자금시장에서 불안이 촉발되는 것을 얼마나 조기에 포착해 잘 대응할 수 있는지가 관건이 될 것"이라고 말했다.

(사진=연합뉴스)

박근아기자 twilight1093@wowtv.co.kr

-

기사 스크랩

-

공유

-

프린트

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)