S&P 500 지수는 정점에 가까워졌을까? 주요 비율은 추가 상승 가능성 제시 [인베스팅닷컴]

By Ismael De La Cruz / 2007년에 설립된 Investing.com는 실시간 시세, 스트리밍 차트, 최신 금융뉴스, 기술적 분석, 중개인 목록 및 리스트, 경제 캘린더, 도구 및 계산기 등 금융시장과 관련된 도구와 정보를 제공하는 가장 확실한 자료 및 정보원입니다.

(2024년 2월 12일 작성된 영문 기사의 번역본)

- S&P 500 지수는 사상 최고치를 경신하면서 5,000포인트를 돌파했다.

- 이러한 성과는 2020년 3월 팬데믹 저점 이후 두 배로 상승한 지속적 랠리를 상징한다.

- 오늘은 2024년에도 시장 랠리가 지속될 수 있음을 시사하는 몇 가지 요인을 살펴보려고 한다.

지난 금요일(9일) S&P 500 및 나스닥 100 지수는 사상 최고치를 경신했다. S&P 500 지수는 5,000포인트를 기록하면서 5주 연속 상승했고, 2020년 3월 팬데믹 저점 이후 2배로 올랐다.

S&P 500 지수는 719번의 세션 이후 1,000포인트 상승했고, 1957년 출범 이후 13번째로 이러한 이정표를 달성했다. 지수는 지난 15주 중 14주 동안 상승세를 보였는데, 1972년 이후 볼 수 없었던 놀라운 추세다.

작년부터 시작된 놀라운 랠리는 몇 가지 요인에 기인한다.

- 강력한 기업 실적: 어닝 시즌의 67%가 지난 지금, S&P 500 상장 기업의 약 80%가 예상치를 상회하는 실적을 발표하면서 10년 평균인 74%를 웃돌았다. 이렇게 기업들은 예상을 뛰어넘는 호실적을 발표하고 있다.

- 연준의 금리인하 예상: 연준은 올해 금리인하를 시사했으며, 일부 위원들은 3차례 인하까지 언급했다.

- 주요 종목의 지배력: 2023년 상승 대부분을 차지한 소수의 주요 종목들이 계속 상승하고 있다.

- 지정학적 안정: 현재 진행 중인 지정학적 갈등이 더 이상 고조되지 않았다.

증시 랠리는 지속될 수 있을까?

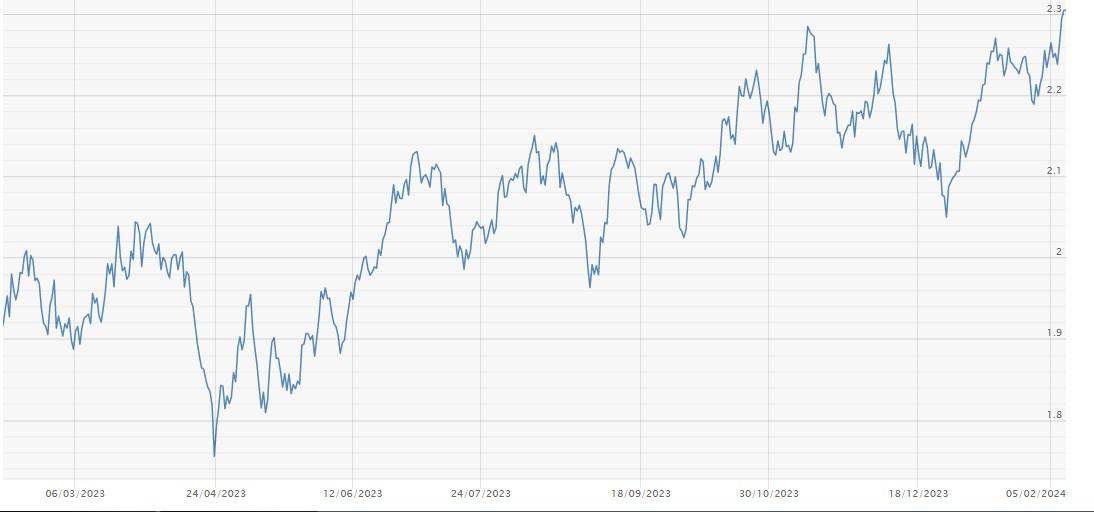

금/백금 비율은 백금 1온스로 얻을 수 있는 금의 온스 수를 의미한다.이 비율이 상승하면 주식시장에 호재로 간주되며, 긍정적인 산업 수요와 불확실성 헤지에 대한 시장 참여자들의 관심을 제시한다.

차트에서 볼 수 있듯이, 금/백금 비율은 지난 12개월 동안 상승 추세를 보이면서 미국 증시의 긍정적 추세를 뒷받침하고 있다.

또한 2월은 역사적으로 특정 종목에 유리한 경향이 있다. 지난 다섯 번의 2월 동안 일부 기업이 시장수익률을 상회했다.

- 엔비디아 (NASDAQ:NVDA): +9.1%

- 유나이티드 렌탈 (NYSE:URI): +6.8%

- 모노리틱 파워 시스템즈 (NASDAQ:MPWR): +6.3%

- 올드 도미니언 프레이트 라인 (NASDAQ:ODFL): +5.2%

- 케이던스 디자인 시스템즈 (NASDAQ:CDNS): +4.8%

- 울타 뷰티 (NASDAQ:ULTA): +4.4%

- 아날로그 디바이스 (NASDAQ:ADI): +3.6%

- 이튼 코퍼레이션 (NYSE:ETN): +3.3%

- CSX 코퍼레이션 (NASDAQ:CSX): +1.5%

투자자 심리 (AAII)

향후 6개월 동안 주가가 상승할 것으로 기대하는 낙관적 심리는 49%를 유지했으며 과거 평균 37.5%를 상회했다.반면, 향후 6개월 동안 주가가 하락할 것으로 기대하는 비관적 심리는 22.6%로 과거 평균 31%보다 낮은 수준을 유지했다.

비트코인 랠리 곧 시작될까?

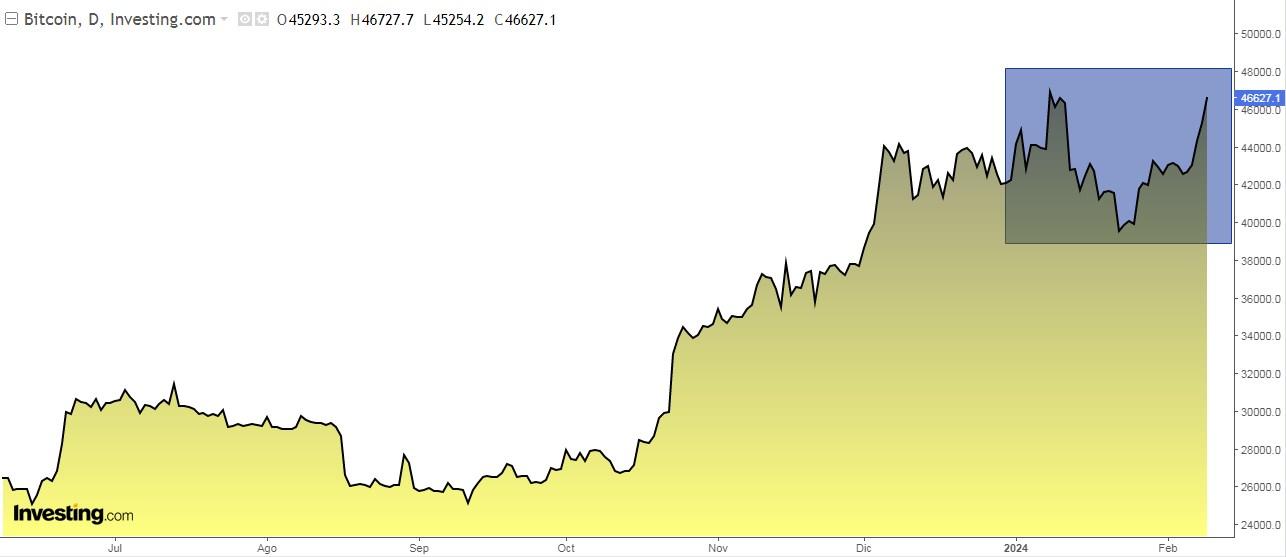

미 증권거래소의 새로운 비트코인 현물 ETF 승인에 대한 반응은 많은 투자자들의 기대와 일치하지는 않았다. 예상했던 수요와 신규 자금 유입이 기대만큼 강력하게 실현되지는 않았기 때문이다.그러나 이러한 추세에는 주목할 만한 변화가 있었으며 비트코인 현물 ETF에 약 17억 달러의 자금이 유입되었다. 이러한 발전은 비트코인 가격을 상승시키고 수요를 늘릴 수 있는 잠재력을 지니고 있다.

올해 예정된 비트코인 반감기 이벤트는 각 블록 채굴에 대한 보상을 줄이게 될 것이고 시장의 역동성이 높아질 것이다.

반감기 메커니즘은 새로운 비트코인의 발행을 줄이는 것이 목표다. 일반적으로 4년마다 또는 21만 블록을 채굴한 후 반감기를 거치면 새로운 비트코인 생성량이 50% 감소한다.

총 비트코인 수가 2,100만 개로 제한되어 있다는 점을 감안하면, 반감기는 코인 생상 속도를 조절하는 중요한 역할을 한다.

이전에 다음과 같은 세 차례의 반감기가 있었다.

- 2012년 11월 28일

- 2016년 7월 9일

- 2020년 5월 11일

흥미로운 부분은 반감기 이후 비트코인 가격 움직임이다.

- 첫 번째 반감기 이후 비트코인은 12달러에서 1,000달러까지 급등했다.

- 두 번째 반감기 이후에는 2,550달러에 도달했다.

- 세 번째 반감기 이후 비트코인 가격은 2020년 12월 8,700달러에서 19,700달러로 상승했으며, 결국 66,000달러까지 치솟았다.

네 번째 반감기는 다가오는 4월 중순경에 진행될 것으로 예상된다.

한편, 현물 ETF에 대한 증권거래위원회의 승인을 기다리고 있는 이더리움에도 관심이 쏠리고 있다. 1월 말, 증권거래위원회는 그레이스케일 인베스트먼츠의 이더리움 펀드를 현물 ETF로 전환하려는 신청에 대한 결정을 연기했다. 비트코인도 이와 유사한 절차를 거친 바 있다.

중국 증시에도 때가 왔을까?

증국 증시에는 갑진년의 용이 상징하는 행운, 힘, 건강이 필요하다. 상하이 종합 , 홍콩 항셍, CSI 300 지수는 부동산 위기와 경기 둔화로 저조한 성과를 보였다.

뿐만 아니라 중국 국유은행과 기타 대형 국영기업을 소유한 국부펀드인 중앙회금투자유한책임공사는 시장을 돕기 위해서 자사주매입을 확대하겠다고 약속했다.

또한 지난 용의 해에 S&P 500 지수가 어떤 성과를 냈는지 살펴보면 다음과 같다.

- 1952년: +9.3%

- 1964년: +13.7%

- 1976년: +1.2%

- 1988년: +15.7%

- 2000년: -2%

- 2012년: +14.1%

- 2024년: ?

그렇게 나쁘지 않은 기록이다. 2024년에도 이러한 성과가 지속될지 지켜볼 필요가 있다.

2024년 글로벌 증시 지수 순위

- 일본 닛케이 +10.26%

- 미국 나스닥 +6.52%

- 미국 S&P 500 +5.38%

- 유로존 유로 스톡스 50 +4.30%

- 이탈리아 FTSE MIB +2.65%

- 미국 다우존스 +2.61%

- 프랑스 Cac +1.38%

- 독일 Dax +1.04%

- 스페인 Ibex 35 2.03%

- 영국 FTSE 100 -2.08%

인베스팅닷컴

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

-

기사 스크랩

-

공유

-

프린트

![4월 마지막 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202404/99.14247959.3.jpg)

![알파벳 호실적에 주요 기술주 들썩…나스닥 2%↑[뉴욕증시 브리핑]](https://img.hankyung.com/photo/202404/ZA.36541460.3.jpg)

![BoA "우리는 AI를 믿는다"…다음주 3대 이벤트 [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202404/01.36542808.3.png)

![월가 "인텔 망가졌다"…구글 9년 만에 최고의 날 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240427071917087.jpg)