이랜드, 킴스클럽 공개 매각…'선택과 집중' 전략(상보)

이랜드그룹은 이랜드리테일이 운영하는 킴스클럽을 국내외 기업을 대상으로 공개 입찰 방식으로 매각하기로 결정했다고 30일 밝혔다.

킴스클럽은 이랜드리테일이 운영 중인 NC백화점, 뉴코아아울렛, 2001아울렛, 동아백화점 등 이랜드 계열 51개 유통 점포 중 37개점에 입점해 있는 대형마트다.

이랜드는 2004년 이후 30여건의 국내외 인수·합병(M&A)를 진행해 몸집을 키웠다. 그동안 계열사를 매각한 것은 2008년 홈에버, 2011년 킴스클럽마트, 2014년 데코네티션에 이어 이번이 네 번째다.

이랜드는 대형마트 시장이 상위 3사로 굳어진 상황에서 하이퍼마켓 사업에서는 업계 선두 지위를 기대하기 어려워 매각을 결정했다고 전했다. 이에 이랜드그룹의 강점인 패션과 아웃렛 유통 사업의 해외 성장 전략에 집중한다는 포석이다.

윤경훈 이랜드 상무는 "하이퍼마켓 부문은 연매출 1조원 수준의 흑자 사업이지만 '선택과 집중'이란 대원칙에 따라 전략적 의사 결정을 내렸다"며 "중국 등 글로벌 유통과 제조·직매형 의류(SPA) 확장에 그룹의 우선순위를 두고 있다"고 설명했다.

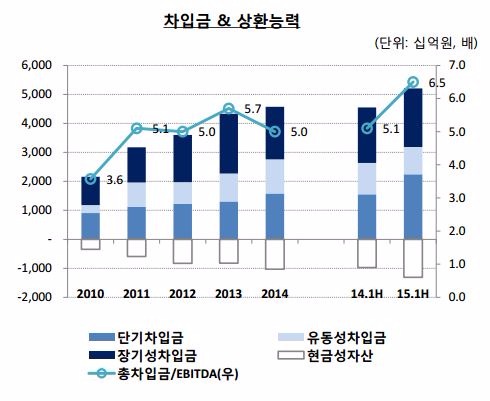

또한 킴스클럽 매각으로 자금을 확보, 재무 구조가 개선될 것으로 기대하고 있다. NICE신용평가에 따르면 올해 3월 말 기준 이랜드그룹의 순차입금은 3조7000억원이다. 부채비율은 340.9%, 순차입금 의존도는 42.8%를 기록했다.

이랜드는 킴스클럽 매각 후에도 자사 유통 매장과 시너지가 발생할 수 있을 것으로 관측하고 있다. 대부분의 킴스클럽 매장이 자사 유통 매장의 식품관 개념으로 지하 1~2층에 입점한 형태이기 때문에 구매력이 더 강한 유통 업체가 새로 들어오면 경쟁력 있는 유통 점포로 격상될 것이란 분석이다.

아울러 이랜드는 매각 과정에서 기존 직원들이 안정적으로 고용승계 될 수 있도록 조치할 예정이다.

기사제보 및 보도자료 open@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[속보] 'Fed 선호' 美 근원 PCE물가 전년 대비 2.8%↑](https://img.hankyung.com/photo/202404/01.36540706.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)