증시 활황에 교환사채 발행 '급증'…상장社, 두 마리 토끼 잡을까

교환사채 발행은 통상적으로 앞으로 주식 가격상승을 예상하고 그 대가로 사채 이자율을 낮게 정해 자금을 조달하는 방식이다. 따라서 자사주를 교환대상으로 교환사채를 발행하는 상장사가 '두 마리 토끼(자사주 처분 추가 이득+주가 상승)'를 모두 잡을 수 있을 지 주목된다.

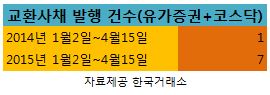

15일 한국거래소에 따르면 유가증권시장과 코스닥 시장을 합쳐 올해 교환사채 발행을 결정한 기업은 각각 2개사, 5개사로 총 7개사다. 지난해 같은 기간에는 1개 회사만 교환사채를 발행했었다.

올해 교환사채 발행이 급증하고 이유는 지수 상승 시점에 상장자가 자사주 처분을 위한 방안으로 활용하고 있기 때문이다. 교환사채 발행을 통해 자사주를 처분하면 기업 입장에서는 발행시점의 주가 보다 더 높은 가격에 자사주를 처분할 수 있어 일반적인 자사주 처분과 비교해 더 많은 자금을 확보할 수 있다.

실제 올해 교환사채를 발행한 기업 중 1개사(CS)를 제외하고 모두 자사주를 교환대상으로 하는 교환사채 발행이었다. GS건설, 동부하이텍(이상 유가증권시장) 드래곤플라이, 케이엠더블유, 팜스웰바이오, 로만손(이상 코스닥시장) 등이 자사주를 교환대상으로 하는 교환사채를 발행했다.

통상적으로 교환사채의 가격은 발행시점의 주가보다 15~25% 높게 결정된다. 때문에 발행 회사 입장에서는 자기회사 지분율이 바뀌는 위험을 감수하지 않고도 보유주식을 비교적 비싼 가격에 팔 수 있게 된다. 교환권이 청구될 경우에도 자본금 증가가 수반되지 않아 기존 대주주 지분율 등이 변동되지 않는다.

박종선 유진투자증권 애널리스트는 "발행 기업 입장에서는 비교적 높은 가격에 자사주를 처분할 수 있는 장점이 있어 자금 조달 측면에서 유리하다"며 "주주 입장에서도 발행주식 총수가 늘어나지 않기 때문에 주주 가치 훼손 우려가 없다"고 말했다.

박 애널리스트는 "조달된 자금으로 기업은 재무구조 등을 개선할 수 있으며 사모로 발행되는 교환사채가 대부분이라 기업 주가에도 긍정적 재료로 해석된다"고 덧붙였다.

한경닷컴 최성남 기자 sulam@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[AI 종목 진단] 中 BOE가 찍었다…선익시스템, 상한가 '직행'](https://img.hankyung.com/photo/202404/01.36534814.3.jpg)

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)

![[신간] 나무 내음을 맡는 열세 가지 방법](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36534703.3.jpg)