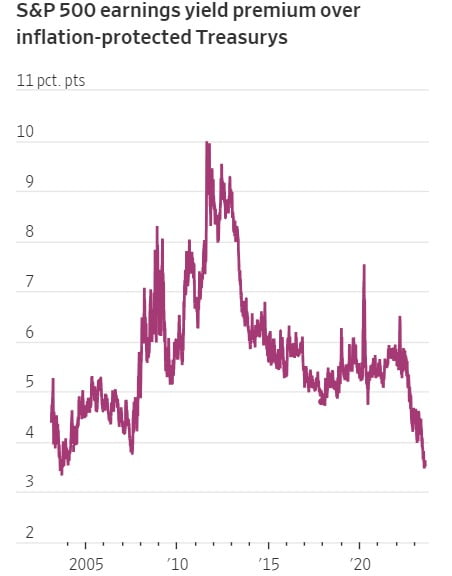

"국채 사볼까"…미국 주식 투자 매력 20년 만에 최저

인플레 반영한 프리미엄도 2003년 후 최저

Fed 금리 인상 종료로 국채 금리 하락 가능성

미국 주식에 대한 투자 매력이 20년 만에 최저수준으로 낮아졌다는 분석이 나왔다. 미국 국채 금리가 급등하면서 주식의 수익률이 상대적으로 줄어들었기 때문이다. 미국 증시가 랠리를 멈출지 주목된다.

31일(현지시간) 미 월스트리트저널(WSJ)에 따르면 미국 주식의 위험 프리미엄(ERP)은 지난주 1.1%포인트 안팎까지 떨어졌다. 이는 2002년 이후 가장 낮은 수준이다. ERP는 미국 S&P500 기업 주식의 기대수익률(12개월간 주당순이익/주가)과 10년 만기 미국 국채 금리의 격차로 주식을 보유해 기대할 수 있는 초과수익률을 뜻한다.

투자자들은 고수익을 위해 위험을 감수하고 주식에 투자한다. 그런데 주식 투자 수익률이 ‘안전한’ 미 국채 금리와 별 차이가 나지 않는다면 굳이 위험자산인 주식에 투자할 이유가 사라진다는 얘기다.

특히 물가상승률을 제외한 실질 금리를 가리키는 10년 만기 미 물가연동국채(TIPS) 금리와의 S&P500과 격차는 3.5%포인트까지 축소됐다. 2003년 이후 최저다. 일부 전문가들은 기업의 실적이 인플레이션에 따라 움직일 수 있다는 점을 고려할 때 TIPS를 적용한 결과를 더 선호하고 있다.

ERP가 하락한 건 지난해 하반기부터다. 작년 3월부터 미 중앙은행(Fed)이 빠른 속도로 기준금리를 올리면서 채권 금리는 급등했지만 주가는 올해 초부터 다시 반등하기 시작했기 때문이다.

다만 대다수 전문가는 EPR가 계속 낮은 상태를 지속하지는 않을 것이라고 보고 있다. 주식의 매력이 국채에 비해 상대적으로 줄어들었다고 해도 최근 뉴욕증시 랠리가 곧바로 끝나는 것은 아니라는 얘기다. 미국 경제는 당분간 너무 뜨겁지도, 차갑지도 않은 이상적인 상태인 '골디락스'를 유지할 것이라는 기대감이 커지고 있다

일각에선 국채 금리 하락으로 EPR이 반등할 것이란 전망도 나온다. Fed의 기준금리 인상이 7월로 끝날 수 있다는 기대감이 커지고 있기 때문이다. 시카고상품거래소(CME) 페드워치에 따르면 이날 연방기금금리(FFR) 선물시장 참가자들은 9월 금리 동결 확률을 81.5%로 전망했다. Fed가 제시한 6월 점도표 상으론 연내 한 차례 더 금리 인상이 가능하지만, 시장에선 연말까지 동결 시나리오가 훨씬 우세하다.

아넥스 자산운용의 브라이언 제이콥슨 수석 이코노미스트는 "10년 만기 국채 금리와 주식 기대수익률 간 강력한 통계적 관계를 발견하지 못했다"며 "실질 또는 명목 수익률이든, 국채 1년물 또는 3년물을 비교해도 마찬가지"라고 지적했다.

그는 "1989년 이후 금리 사이클을 보면 금리가 고점에 도달했을 때마다 채권시장은 강세(채권금리 하락)를 나타냈다"라며 "우리는 적어도 그 시점에 근접해 있는 상태로 보인다"라고 말했다.

신정은 기자 newyearis@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![엔비디아, 호실적 기대에 사상최고...3대지수도 나란히 상승 [출근전 꼭 글로벌브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/B20240522063140473.jpg)

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)