약세장서 수익률 방어…또 입증된 '분산의 힘'

다우존스 ETF 올해 -8.6%

매달 분할 매수했다면 0.3%

韓中日·유럽·영국 대표지수도

적립식 투자했다면 수익률 더 높아

SK증권 "내년 박스권 장세 예상

적립식 투자가 유리할 것"

하락장 방어에 강한 분할 매수

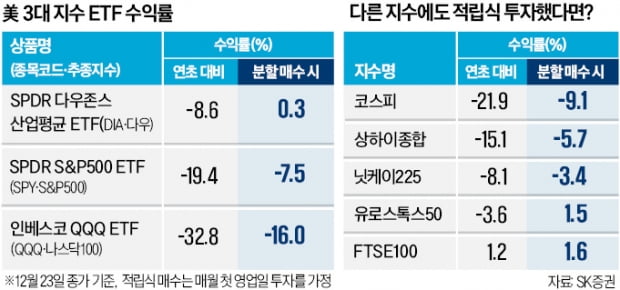

그런데 이들 ETF를 매달 첫 영업일(통상 1일) 분할 매수했을 때 수익률은 DIA 0.3%, SPY -7.5%, QQQ -16.0%로 집계됐다. 손실 폭을 절반 이하로 줄이거나 ‘본전 유지’ 수준까지 수익률을 방어할 수 있었다는 얘기다.

SK증권은 올해 세계 주요 지수가 고점과 저점을 낮춰가며 지속적으로 하락하면서 ‘저가 매수(buy the dip)’ 전략이 통하지 않았다고 분석했다. 다만 적립식 매수 기법을 선택한 투자자들은 손실 규모를 제한할 수 있었다고 설명했다.

美부터 韓·中·日까지 ‘만국 공통’

미국뿐 아니라 세계 주요 증시에서도 적립식 매수는 공통적으로 좋은 효과를 냈다. 중국 상하이종합지수는 연초 대비 지수 수익률이 -15.1%지만 월 1회 적립식 투자 시 수익률은 -5.7%로 개선됐다. 코스피지수는 -21.9%에서 -9.1%로, 일본 닛케이225지수는 -8.1%에서 -3.4%로 하락폭이 줄었다. 유럽 유로스톡스50지수는 -3.6%에서 1.5%로, 영국 FTSE100지수는 1.2%에서 1.6%로 높아졌다.분할 매수는 하락장에 강한 전략이다. 상승장에서는 적립식 성과가 시장 평균을 밑돌아 역효과가 날 수 있다. 횡보장에서는 두 방식의 수익률이 큰 차이가 없는 게 일반적이다. 조준기 SK증권 연구원은 “새해 전망은 안타깝게도 밝지 못하다”며 “세계 주요 증시에서 박스권 장세가 예상되고 추가적인 하방 위험을 경계할 필요가 있다”고 말했다. 그는 “내년에도 버는 것보다 지키는 것이 우선순위”라며 “적립식 매수가 여전히 매력적인 시기가 될 것”이라고 했다.

국내 주요 증권사들은 내년 코스피지수 하단을 2000 안팎으로 예상하고 있다. 상반기까지는 코스피지수가 추가 하락할 수 있다는 전망이 주류를 이루고 있다.

“내년 국내 증시, 기관·외국인 주도”

하나증권은 이날 보고서에서 새해 국내 증시를 기관과 외국인 투자자가 주도할 것으로 전망했다. 이경수 하나증권 연구원은 “투자자 예탁금을 늘어나게 하는 요인은 1년 동안의 부동산 가격 상승률”이라며 “내년에는 개인 수급 부진을 부인하기 어렵다”고 했다. 지난해 10~15%에 달했던 부동산매매지수 증가율(전년 대비)이 내년 초에는 0%대로 하락할 가능성이 높다는 점에서다.이 연구원은 “기관과 외인이 주도하는 장세에서는 안정적 재무 상태, 성장성, 가치 저평가 등이 부각되는 기업이 그렇지 않은 기업을 잠식하는 자정 작용이 강하게 일어날 것”이라고 말했다. 실적이 뒷받침되는 ‘퀄리티 주식’에 주목해야 한다는 조언이다.

임현우 기자 tardis@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)