[인베스팅닷컴] 월가의 새해 전망, 1999년 이후 처음으로 증시 하락 예상

By 마이크 재카디(Mike Zaccardi)

마이크는 University of North Florida의 겸임 재무 강사이자 재무 고문 및 투자 회사의 투자 저술가입니다. 그는 CFA® 자격증 소지자이자 Chartered Market Technician®이며 공인 재무설계사 프로그램 과정을 통과했습니다.

(2022년 12월 7일 작성된 영문 기사의 번역본)

- 월가 전문가들이 제시한 2023년 말 S&P 500 지수 목표 컨센서스는 암울하다.

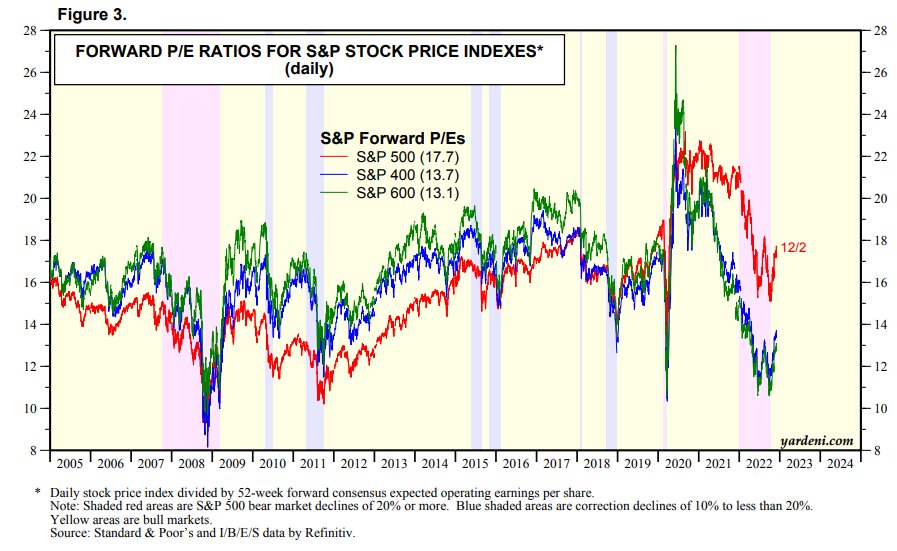

- S&P 500 지수는 내년 주당순이익 예상치의 18배 가까이에서 거래되고 있으므로 미국 라지캡 종목이 저렴하다고 보기는 힘들다.

- 채권은 주식과 긍정적 상관관계 보이고 있지만 향후 증시 변동성을 헤쳐 나가는 데 도움이 될 수 있다.

올해도 어김없이 월가의 시간이 찾아왔다. 매년 이맘때면 모든 셀사이드(sell-side) 기관들이 거시경제 전망을 쏟아낸다. 다양한 섹터 가중 추천 종목과 내년 말 S&P 500 지수 목표는 나름 들여다볼 만한 가치가 있을 수도 있다. (필자는 여기에 대해 다소 부정적이다.) 셀사이드에서 제시하는 리서치는 차트를 확인하고 중요한 리스크를 식별하는 데 유용하지만, 앞으로 수개월 동안 시장의 향방에 대해서라면 필자의 추측도 리서치만큼 신뢰할 만하다고 본다.

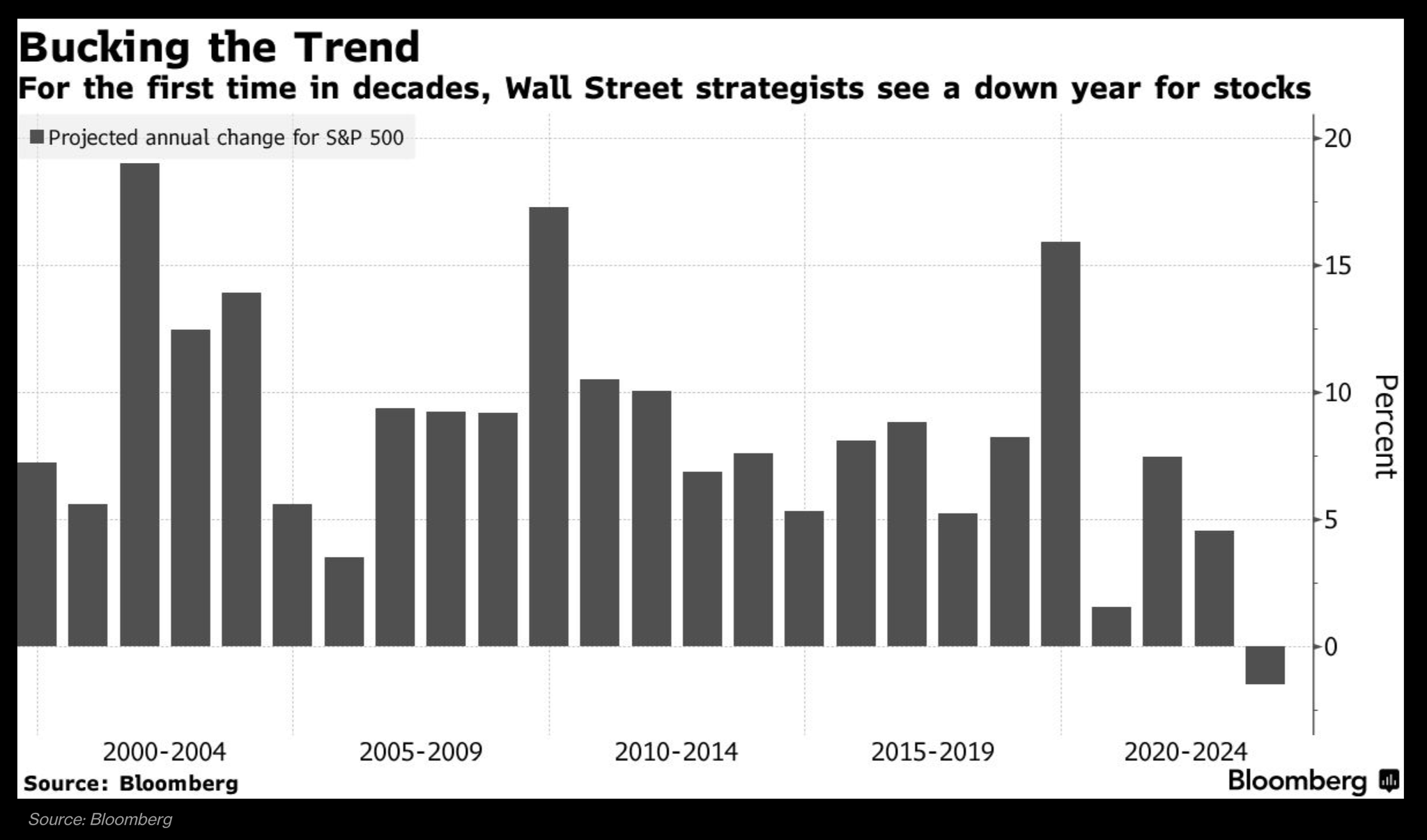

올해 논의가 여느 때와 다른 점은 월가 컨센서스가 1999년 이후 처음으로 내년 말 S&P 500 지 하락을 예상한다는 것이다. 월가에서 이 정도 비관론을 보는 것이 흔하지는 않다. 가장 똑똑한 월가 전문가들이 내년 증시에 대해 일반적인 연 수익률 8~10%가 아닌 마이너스 수익률을 예상하는 이유는 무엇일까?

2023년 증시 하락 예상

라지캡 종목은 비싸지만 스몰캡 및 미드캡 종목은 저렴해 보여

간단히 계산해 보면, 미래 현금 흐름을 할인할 때 중기 회사채 수익률이 5% 이상인 미국 라지캡 종목의 P/E배수가 18배이기 때문에 S&P 500 지수는 아직도 크게 저렴하지 않다고 보인다.

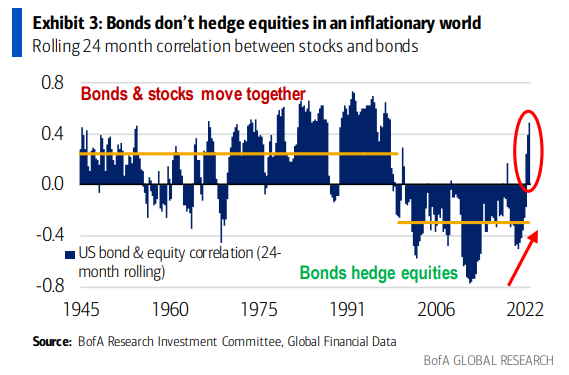

투자 측면에서 보면, 2023년으로 들어서면서 채권이 더 이상 주식을 헤지하지 못한다는 것이 현실이다. 약 25년간 주식과 채권은 반대 방향으로 움직였기 때문에 전통적인 투자 비율에 따라 주식과 채권에 6:4로 투자하면 전반적 변동성을 줄이는 데 도움이 되었다. 그러나 지난 여러 분기 동안에는 주식과 채권의 상관관계가 긍정적으로 바뀌었다.

하지만 증권과 국채가 긍정적 상관관계를 갖는다고 해도 채권을 고려할 필요가 없다는 의미는 아니다. 이렇게 생각해 보자. 만약 여러분의 주식 포트폴리오가 내년에 20% 하락했지만 채권 포트폴리오가 1% 하락했다면, 주식과 채권이 긍정적 상관관계라 하더라도 증시 변동성을 줄이는 데 채권이 도움이 되는 것이다. 특히 국채의 기간 구조 전반에서 실질수익률이 플러스이기 때문에 필자는 리스크에 유의하는 투자자들은 채권에 투자할 만하다고 단언할 수 있다.

2022년에 함께 움직였던 주식과 채권

결론

필자는 2023년 말 S&P 500 지수에 대한 월가의 암울한 전망에 동의하게 되었다. 그렇지만 기회는 여전히 남아 있다. 채권은 더 나은 실질수익률을 제공할 것이며, 2024년에 통상적인 회복이 나타난다고 보면, 앞으로 12개월은 증시 투자자들에게 장기적 관점에서 매우 매력적인 진입점이 된다.

주: 이 글을 작성하는 시점에 필자(Mike Zaccardi)는 글에서 언급된 증권에 대한 포지션을 보유하지 않습니다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

-

기사 스크랩

-

공유

-

프린트

!["통장에 1억 더 꽂힌다"…63년생 '국민연금 재테크' 뭐길래 [일확연금 노후부자]](https://img.hankyung.com/photo/202405/01.36800541.3.jpg)

!['매파 의사록'에 얼어붙은 투심…엔비디아 1000달러 돌파 [뉴욕증시 브리핑]](https://img.hankyung.com/photo/202405/ZA.36589088.3.jpg)

!['매파 의사록'에 얼어붙은 투심…엔비디아 1000달러 돌파 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/ZA.36589088.1.jpg)

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)