러, 24년 만에 국가부도 임박…국채가격 10분의 1 토막

러 투자 줄여 글로벌 영향 제한적

모건스탠리 등에 따르면 러시아는 이날까지 두 건의 달러표시 채권 이자 1억1700만달러를 지급해야 한다. 이들은 각각 2023년과 2043년이 만기인 국채다. 러시아가 30일 유예기간인 다음달 15일까지 이자를 내지 못하면 공식 디폴트를 맞는다. 러시아가 어떤 방식으로 이자를 갚게 될지는 불확실하다. 안톤 실루아노프 러시아 재무장관은 지난 14일 “(외화 채권 이자 등을) 적대국엔 루블로 지급하겠다”고 했다.

러시아가 발행한 국채 중 일부는 외화 지급이 힘들 때 루블로 지급한다는 단서를 단 것으로 알려졌다. 이날 이자 지급일을 맞은 두 건의 채권은 이런 조건에 해당하지 않는다. 신용평가사 피치는 성명을 통해 “러시아가 달러표시 채권 이자를 루블로 지급한 뒤 30일 유예기간이 지나면 디폴트에 해당한다”고 밝혔다.

러시아가 공언한 대로 외화채권 이자를 루블로 주면 채권시장에선 사실상 디폴트 선언으로 간주할 공산이 크다. 달러와 유로 지급 능력이 없다고 여길 수 있어서다.

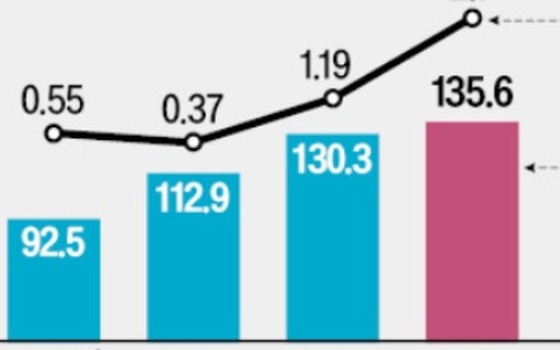

채권시장에서 러시아 국채 가격은 이미 ‘지급 불능’ 수준까지 떨어졌다. 월스트리트저널은 러시아 국채가 액면가의 10% 미만에 거래되고 있다고 전했다. 디폴트 상태였던 5년 전 베네수엘라 국채와 비슷한 수준이다. 러시아의 달러표시 국채는 달러당 5센트에 거래됐는데 2009년 아르헨티나 국채 가격(6센트)보다도 낮다.

다만 러시아가 디폴트에 빠져도 세계 시장에 미치는 영향은 크지 않을 것이란 분석이 많다. JP모간은 “2014년 크림반도 합병 후 외국인 투자자와 서방국 은행들이 러시아 투자 비율을 크게 줄였다”며 “1990년대 중반과는 다를 것”이라고 했다.

이지현 기자 bluesky@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['천비디아' 훨훨 날아가는데…美 3대지수는 급락 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/01.36817371.1.jpg)

![[단독] '2조' 도박사이트 덮쳤는데…비트코인 1500개 실종](https://timg.hankyung.com/t/560x0/data/service/edit_img/202405/00bf91532a4bd70bc2adbaf17c8232a8.jpg)

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)

![[신간] 초록의 어두운 부분](https://timg.hankyung.com/t/560x0/photo/202405/ZK.36817553.3.jpg)