한국에 찾아온 호재?…"다들 중국은 빼달라고 난리네요"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"중국 빼고 투자" 요청에 조정 나선 펀드들

'美·中 갈등' 지정학적 우려에다

예상 밖 저조한 中리오프닝 효과에

한국, 대만에 '호재'

'美·中 갈등' 지정학적 우려에다

예상 밖 저조한 中리오프닝 효과에

한국, 대만에 '호재'

전 세계 자산운용사들이 투자 상품에서 중국 비중을 줄이고 있다. 기관투자자 등 대형 고객들로부터 "중국을 제외한 상품을 운용해달라"는 요청이 빗발치면서다.

이는 미국·중국의 지정학적 갈등에 대한 리스크 헤지(위험회피) 차원 뿐만이 아니다. 중국이 작년 말 리오프닝(경제 재개)에도 불구하고 예상보다 부진한 경제 성적표를 잇달아 내놓자 이에 실망한 투자 민심이 떠나고 있다는 분석이다.

"생각보다 저조하네?"…중국 떠나는 해외투자금

민유 리우 BNP파리바 자산운용 투자 전문가는 12일(현지시간) 파이낸셜타임스(FT)에 "중국 시장을 뺀 아시아·태평양 지역을 커버하는 투자 펀드를 만들어달라는 제안요청서(RFP)를 보내는 해외 고객들이 늘고 있다"고 말했다. 이어 "고객사들이 단순 문의 수준을 넘어서 RFP를 송부하기 시작했다는 것은 펀드 자금의 탈(脫)중국 움직임이 현실화하고 있다는 의미"라고 덧붙였다.JO 함브로 캐피털 매니지먼트의 크리스토퍼 리스 수석 펀드매니저도 "아시아 지역에서 미국과 관계가 긴밀한 신흥국들을 중심으로만 투자 비중을 늘려달라는 고객들의 수요가 커졌다"며 "미·중 긴장이 고착화될 것이란 관측 때문"이라고 분석했다. 그는 "호주, 일본, 한국 등 (중국과 밀접하게 연계된) 다른 시장을 통해 중국에 대한 익스포저(위험 노출액)를 유지할 수 있다는 점도 이들이 직접 투자 비중을 줄이려는 또 다른 이유"라고 설했다.

지난해 러시아의 우크라이나 침공은 중국 시장에 대한 투자자들의 우려를 증폭시켰다. 중국의 대만 침략 시나리오가 현실화될 수 있다는 생각에서다. 이후 정찰풍선 사태 등을 둘러싼 미·중 갈등이 정점에 이른 데다 중국 경제성장이 둔화하고 있다는 지표들이 잇따르면서 탈중국 투자 상품에 대한 수요가 더욱 본격화됐다.

"탈중국은 구조적으로 고착화될 비중 조정"

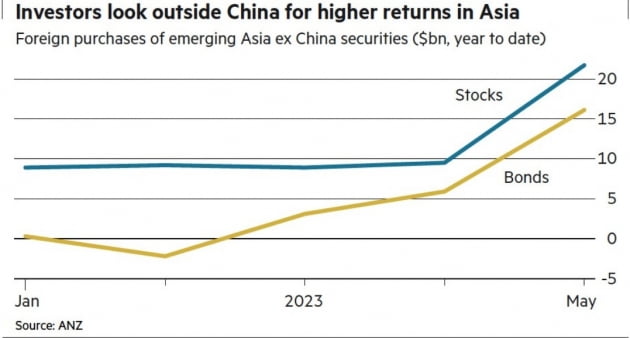

해외 투자자들의 탈중국 흐름은 각종 데이터에서 확인되고 있다. 골드만삭스 자료에 의하면 올해 1월 13%였던 전 세계 헤지펀드 운용사의 중국 주식 비중이 5월 말 9%로 줄어들었다. 중국 주식시장에 순유입된 자금 규모는 리오프닝 특수 기대감으로 1월에 잠시 급증했지만, 이후 약 260억달러로 정체돼 있다.채권 시장도 사정은 마찬가지다. 중국 채권 투자자들이 중국과 홍콩의 채권 시장을 연계하는 채권퉁 제도를 통해 처분한 중국 국채 규모는 올해 1~4월 기준 310억달러 상당에 이른다. 반면 호주은행 안즈가 발표한 자료에 따르면 올해 중국을 뺀 신흥 아시아 주식·채권 시장에 유입된 자금은 380억달러 가량에 달하며, 5월 한달 사이에만 224억달러를 순매수한 것으로 집계됐다. 2011년 이후 월간 최대 유입액이다.

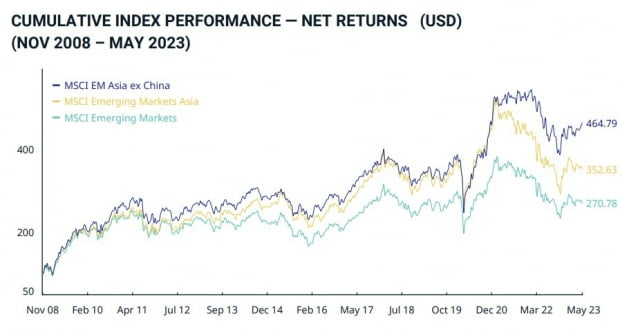

리스 매니저는 "많은 신흥시장 투자자들은 MSCI와 FTSE와 같은 투자 벤치마크에서 그간 중국이 차지한 비중이 너무 커서 베트남, 태국, 인도네시아 등 다른 시장과의 균형추가 맞지 않는다고 생각하고 있었다"며 "탈중국 투자 추세의 주요 동인은 지정학이 아니라 경제적인 것일수도 있다"고 했다.

김리안 기자 knra@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)