"미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848407.1.jpg)

◆미국 주식 : 다우 +0.80%, S&P500 +0.45%, 나스닥 0.00%

◆미국 채권 : 국채 10년물 3.843%(+13.2bp), 2년물 4.870%(+15.4bp)

◆국제 유가 : WTI 69.78달러(+0.32%), 브렌트유 74.34달러(-0.23%)

29일(미 동부시간) 아침에 발표된 미국의 경제 지표들이 연착륙 희망을 한껏 높였습니다. 하지만 경기가 여전히 좋다는 것은 '양날의 칼'입니다. 인플레이션을 통제하려는 미 중앙은행(Fed)의 추가 긴축을 부를 수 있으니까요. 예상보다 좋은 데이터가 나온 뒤 금리가 큰 폭으로 뛰자 뉴욕 증시는 좋은 분위기 속에서도 조심스러운 모습을 보였습니다.

① 2%까지 높아진 1분기 성장률

아침 8시 30분 미 상무부는 1분기 국내총생산(GDP) 증가율이 전기 대비 연율 2.0% 증가했다고 발표했습니다. 잠정치 1.3%뿐 아니라 시장 예상 1.4%보다 훨씬 높아진 것입니다. 미국은 GDP를 세 번(속보치, 잠정치, 확정치)에 걸쳐 내놓는데, 이번이 확정치입니다. 속보치가 1.1%였던 걸 감안하면 무려 0.9%포인트나 더 높아진 것이죠.

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848436.1.jpg)

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848406.1.jpg)

게다가 1분기 인플레이션도 하향 조정됐습니다. 1분기 PCE 물가는 4.2%에서 4.1%로, 근원 PCE 물가는 5.0%에서 4.9%로 낮아졌습니다.

② 뚝 떨어진 실업급여 청구

오전 8시 30분으로 예정됐던 주간(~6월 24일) 신규 실업급여 청구 건수는 발표가 약간 늦게 나왔습니다. 전주보다 2만6000건 감소한 23만9000건으로 집계되었습니다. 월가 예상(26만4000건)을 크게 밑돌아 5월 초 이래 가장 적은 수준으로 떨어졌습니다. 지난 3주 연속 26만 건대가 나와 투자자들에게 불안감을 줬는데, 큰 폭으로 낮아진 것이죠.

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848413.1.jpg)

또 계속해서 실업급여를 받는 연속 청구 건수(~6월 17일)도 176만1000건에서 174만2000건으로 1만9000건 줄었습니다.

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848411.1.jpg)

③ 잠정주택 판매는 감소

오전 10시에는 5월 잠정 주택 판매 수치가 전월 대비 2.7% 감소한 것으로 발표됐습니다. 4월(-0.4%)뿐 아니라 예상(-0.5%)보다도 하락 폭이 더 컸습니다. 3개월 연속 하락했으며, 전년 대비로는 21% 줄어든 것입니다. 하지만 이는 주택시장이 냉각되어서 그런 것은 아닙니다. 전미부동산중개인협회(NAR)의 로렌스 윤 이코노미스트는 "잠정 주택 판매는 부진했지만, 부동산 시장은 탄탄하다. 주택 재고 부족이 수요가 채워지는 걸 계속 막고 있다"라고 설명했습니다.

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848404.1.jpg)

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848428.1.jpg)

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848417.1.jpg)

하지만 증시는 강했습니다. 시간이 흐르자 투자자들은 좀 더 긍정적으로 바뀌었습니다. 결국 다우는 0.80%, S&P500 지수는 0.45% 상승했고 나스닥은 0% 보합세로 거래를 마쳤습니다.

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848426.1.jpg)

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848603.1.jpg)

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848424.1.jpg)

그동안 월가는 시장 폭이 좁다고 우려해 왔습니다. 엔비디아 등 몇몇 기술주만 상승세를 보인다면 강세장이 지속하긴 어렵다는 것이죠. 그런데 오늘처럼 경기민감주가 랠리에 동참한다면 상승세가 이어질 가능성이 커집니다.

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848408.1.jpg)

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848427.1.jpg)

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848415.1.jpg)

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848425.1.jpg)

경기가 괜찮아도 물가가 내려갈 수도 있습니다. 백악관 국가경제위원장으로 이동한 레이얼 브레이너드는 오늘 인플레이션이 하반기에 개선될 것이며 2024년 11월 대선 때까지 약 2%까지 내려갈 수 있는 합리적 기회가 있다고 말했습니다. 주거비가 상당 폭 줄어들 것이라는 설명이었습니다. 애틀랜타 연방은행의 라파엘 보스틱 총재는 오늘 "인플레이션을 2% 목표로 이동시키기에 충분한 기준금리에 도달했다. 내 기본 사례는 지금 금리를 가까운 미래에 이 수준으로 유지하는 것"이라고 밝혔습니다.

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848421.1.jpg)

복잡한 상황입니다. 시장은 어떻게 움직일까요.

메릴은 지금 시장이 제2차 세계 대전 직후와 가장 비슷하다고 분석했습니다. 미국 정부는 2차 세계 대전 때 수많은 달러를 찍어내 군수물자를 생산했습니다. GDP의 20~30%에 달하는 재정적자가 생길 정도였지요. 돈이 풀리자 전쟁 통이었지만 뉴욕 증시는 치솟았습니다. S&P500 지수는 1942년 4월 92.92포인트에서 1946년 5월 212.5까지 158% 급등했습니다.

전쟁이 끝나자 인플레이션이 치솟았습니다. 공급망이 군수물자 생산으로 전환되는 바람에 자동차, 주택, 가구 등의 생산 공급이 쉽지 않았습니다. 미 정부는 재정적자 감축을 통한 균형 예산에 나섰고요. 미국인들은 결국 지출을 줄이고 저축을 늘렸으며 약간의 경기 침체가 발생했습니다. 1946년 5월부터 1949년 6월까지 S&P500 지수는 30% 하락했습니다.

그러나 1949년부터는 번영의 시대가 시작됐습니다. 공급망 정상화로 인플레이션은 꺾이고 베이비붐 속에 자동차 텔레비전 주택에 대한 수요가 폭발해 증시는 호황을 누렸습니다. S&P500 지수는 1949년 6월부터 1956년 8월까지 266% 상승했습니다.

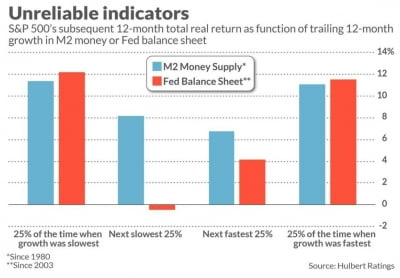

1946~1949년의 높은 인플레이션 기간을 짧게 축약해 지나면 장기 강세장이 펼치질 수 있다는 뜻입니다. 다만 메릴은 "지금 통화공급이 감소하는 것은 1946년~1949년과 비슷하다. 하지만 재정 정책은 균형 상태로 돌아가기보다 적자가 계속 악화하고 있다"라고 지적했습니다. 1940년대처럼 인플레이션을 잡는 게 어려울 수 있다는 것이죠.

이제 내일은 2023년 상반기의 마지막 거래일입니다. S&P500지수는 상반기에 14%가량 상승했습니다. 특히 5월 이후 상승세가 가팔랐습니다.

UBS는 두 가지 시나리오를 제시했습니다. 성장 탄력성과 디스인플레이션 추세를 강화하는 데이터가 나오면 연착륙이 가능해지면서 투자자 FOMO(강세장에서 소외될까 두려워 추격 매수하는 것)가 여름까지 이어질 것으로 봤습니다. 즉 6월 고용이 컨센서스(신규고용 21만3000개 증가)과 비슷하고 6월 근원 CPI가 3%에 가까워진다면 강세장이 이어질 수 있다는 것이죠. UBS는 "최근 소비자 인플레이션 기대(미시간대 조사 3.3%)가 낮아지는 걸 보면 대중은 인플레이션 문제가 해결되었다고 느끼고 있을 수 있다. 기저효과를 보면 7월 헤드라인 CPI는 약 2.5%까지 떨어질 수 있다"라고 밝혔습니다.

하지만 인플레이션과 성장 데이터가 실망스럽게 나오고, Fed가 시장에 가격이 매겨진 25bp보다 더 많이 추가 긴축한다면 시장 분위기는 냉각될 수 있다고 지적했습니다. UBS 글로벌 자산운용의 제이슨 드라호 헤드는 "S&P500 지수는 현재 거의 완벽한 연착륙 시나리오를 가격에 책정하고 있다. Fed나 데이터, AI에 대한 기대 등 어느 하나라도 잘못된다면 시장은 하락세로 기울 수 있다. 오류의 여지가 거의 없다"라고 말했습니다.

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848405.1.jpg)

!["미 경제는 호황" 연착륙 희망 커졌지만 침체 가능성도 상승? [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202306/01.33848423.1.jpg)

뉴욕=김현석 특파원 realist@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![GDP 호조·은행 강세에 대체로 상승…다우 0.8%↑[뉴욕증시 브리핑]](https://img.hankyung.com/photo/202306/01.33606032.3.jpg)