[인베스팅닷컴] 지금 미국 주식 얼마나 비쌀까?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By James Picerno

(2024년 5월 15일 작성된 영문 기사의 번역본)

주식 시장에서 고점과 저점을 전망하는 것은 투자 분석에 있어 성배와도 같다. 안타깝게도 고점과 저점을 성공적으로 찾는 것은 적어도 시기 정확성 측면에서는 거의 불가능하다. 그럼에도 불구하고 여전히 그런 길을 택하는 사람들이 있다.

그 이유는 무엇일까? 투자 관점을 개발하는 것은 비록 완벽하지 않더라도 도움이 되며, 그런 관점은 신중하게 적용되고 주의사항도 염두에 두기 때문이다.

요약하자면 여기서 핵심적인 주의사항은 시장이 유동성을 유지할 수 있는 기간보다 더 오랫동안 비합리적인 상태를 유지할 수 있다는 경고이다. 결국 역사에는 '과대평가'된 것처럼 보였던 시장이 때로는 수년 동안 계속해서 최고치를 경신한 사례로 가득하다.

그렇다면 미래 수익률에 대한 단서를 찾기 위해 시장 상황을 평가하는 노력을 기울이는 이유는 무엇일까?

한 가지 이유이자 필자가 설득력 있다고 생각하는 이유는 시장 사이클을 추적하면 리스크가 고정되어 있지 않다는 사실을 상기하는 데 유용하기 때문이다. 그리고 이러한 유형의 분석에 참여하는 또 다른 측면은 투자 선택, 자산 배분 등과 관련된 결정과 자신의 위험 감내도를 고려하게 한다는 점이다. 이 부분을 염두에 두고 S&P 500의 이른바 ‘버블 리스크’를 정량화하려는 노력을 확인해 보자.

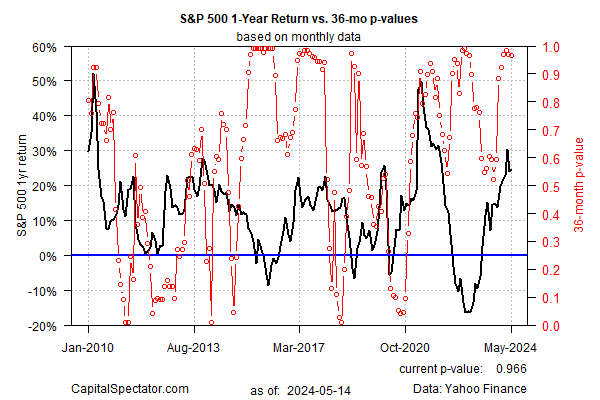

이런 작업에 접근하는 방법은 여러 가지가 있으며, 아래 차트는 그중 한 가지 방법일 뿐이다. 현재 수치는 S&P 500 지수가 과도하게 확대되었음을 시사한다.

이어지는 4월에 시장은 급격한 조정을 받았지만 이후 상승세를 재개하면서 현재 최고치 경신에 근접한 상태다.

위 차트의 거품 표시는 경기조정주가수익비율(CAPE: Cyclically-Adjusted Price Earnings Ratio) 비율과 같은 다른 지표에서 보충적 증거를 찾을 수 있다.

그렇다면, 시장이 고평가되지는 않았더라도 충분히 가치 있는 것으로 보인다는 일반적인 견해에 비추어 투자자들은 어떻게 해야 할까? 한 가지 해답은 장기 밸류에이션 추정치와 단기 추세 프로파일을 함께 사용하는 것이다.

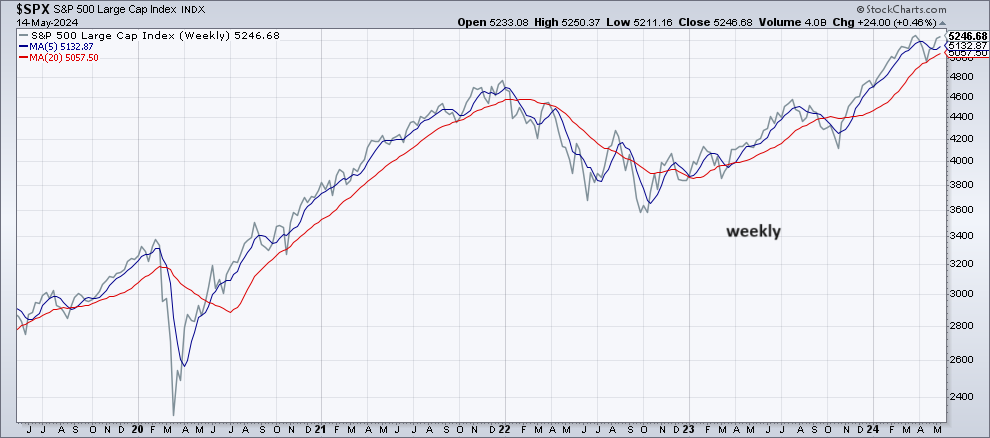

각각은 기간에 따라 다른 이유로 가치가 있다. 한 쪽이 다른 쪽과 모순되는 경우도 드물지 않으며, 이는 현재 상황에 적용된다. 실제로 아래 차트에서 볼 수 있듯이 S&P 500 추세는 여전히 강세를 보이고 있고, 지난달 잠시 조정을 받은 후 다시 반등한 상태이다.

추세가 악화되고 밸류에이션/버블 리스크가 높아지는 시점이 되면, 리스크 오프(안전자산 선호)에 훨씬 더 유리한 상황이 될 것이다. 하지만 현재로서는 아직 그런 시기가 아니며, 그 시기가 언제 바뀔지 아무도 알 수 없다.

계산된 리스크 관점에서 보면 여전히 증시 상승세가 우위에 있다. 장기적인 분석에 따르면 오류의 여지는 사라지고 있지만, 추세 분석으로 보면 아직 급격한 역풍은 아니다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![[마켓PRO] 수익률 상위 1% "삼성전자 집중매집, SK하이닉스는 덜어낼 때"](https://img.hankyung.com/photo/202412/01.38712194.3.jpg)