파월 연준 의장의 인플레이션 경고로 미 10년물 국채금리 돌파 수준으로 상승 [인베스팅닷컴]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By James Picerno / James Picerno는 금융과 투자 이론에 대해 20년 이상 글을 써온 금융 저널리스트입니다. 그는 금융 전문가들과 금융 고문들이 읽는 무역 잡지에 칼럼을 씁니다.

(2024년 4월 17일 작성된 영문 기사의 번역본)

제롬 파월 연준 의장은 화요일(16일)에 최근 경제지표를 인정하면서 인플레이션 둔화세가 주춤하고 금리인하 논리가 약해졌다고 했다.

이미 몇 주 동안 국채 시장은 사실상 같은 주장을 나타냈지만, 파월 의장이 목소리를 높이자 사람들은 크게 주목했다.

파월 의장은 “최근 경제지표는 견고한 경제성장과 노동시장의 지속적이 강세를 보여주고 있지만, 올해 2% 인플레이션 목표치를 달성하기 위한 추가적인 개선은 부족하다”며 “최근 데이터는 분명히 우리에게 더 큰 확신을 주지 못했고, 그런 확신을 달성하는 데 예상보다 더 오랜 시간이 소요될 수 있음을 시사한다”고 말했다.

이에 미 10년물 국채금리는 11월 6일 이후 최고치인 4.67%까지 상승하며 주목을 받고 있다.

문제는 여전히 박스권에서 거래되고 있는지 여부다. 아니면 10월에 기록한 이전 최고치 약 5%를 돌파할까?

박스권 거래를 예상한 시나리오는 타격을 입었지만 완전히 끝났다고 하기에는 시기상조다. 10년물 국채금리에 대한 여러 적정가치 모델은 지속적으로 높은 시장 프리미엄을 지속하고 있다고 나타낸다.

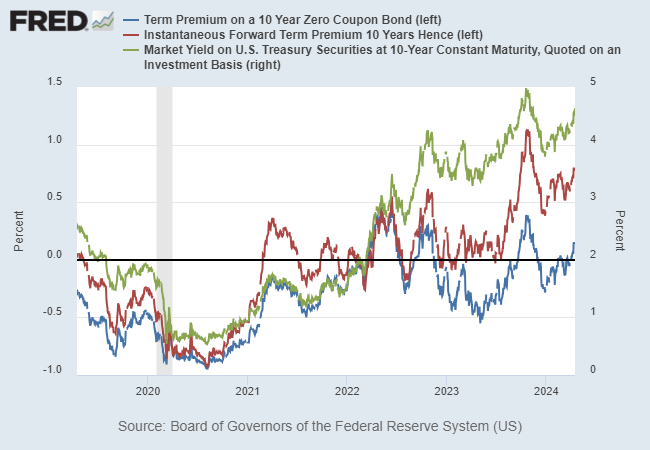

시장 기반 10년물 국채금리를 파악하는 또 다른 접근법은 투자자가 특정 채권 만기 동안 금리가 변동할 수 있는 위험에 대해 요구하는 보상, 즉 기간 프리미엄 추정치와 비교하는 것이다.

기간 프리미엄이 높을수록 국채금리(수익률)이 높다는 의미다. 문제는 기간 프리미엄을 직접 관찰할 수 없기 때문에 이코노미스트들은 모델을 사용해 데이터를 추정한다는 점이다. 여전히 정확하지 않지만 추가적인 맥락을 파악하는 데는 여전히 유용하다.

이를 근거로 볼 때, 10년물 국채금리는 이전 두 번의 추정치보다 더 많이 상승한 것으로 보인다.

이제 논쟁은 이러한 모델이 잘못된 것인지, 아니면 국채 시장이 예상되는 위험에 대해 과도하게 보상하고 있는지에 관한 것이다.

필자는 최근 10년물 국채금리 상승의 핵심인 인플레이션 데이터가 나오면 어떤 식으로든 갈등이 해결될 것으로 생각한다. 최근의 고착화된 인플레이션 수치로 인해 사람들은 더 높은 프리미엄을 요구하게 되었고, 그렇지 않다는 확실한 증거가 나오기 전까지는 시장은 디스인플레이션이 지속될 것이라는 회의적인 시각을 유지하게 될 것이다.

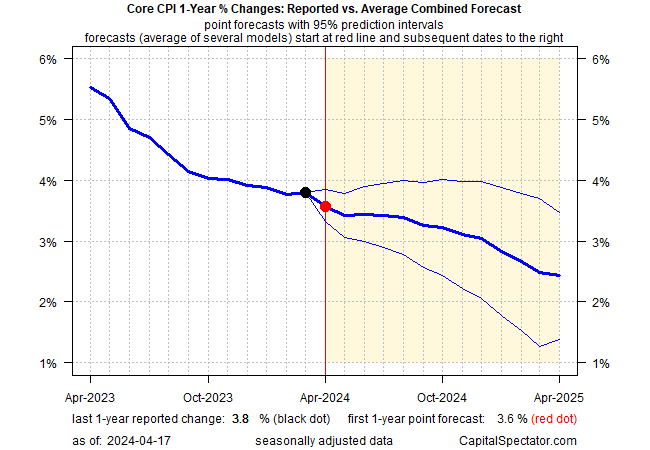

인플레이션이 어디로 향할지는 아무도 모르지만, 근원 소비자물가지수에 대한 필자의 앙상블 모델은 여전히 디스인플레이션이 지속되고 있음을 가리킨다.

물론 틀릴 수도 있지만, 이 모델링의 실적은 고무적이므로, 현재로서는 최근 예상보다 느린 속도이긴 하지만, 물가 상승 압력이 완화될 것으로 예상한다.

이러한 전망이 정확하다고 가정할 때, 국채 시장은 언제쯤 전망치를 수정할까? 현재로서는 임박한 것 같지는 않다.

정확하든 정확하지 않든, 수요는 인플레이션 프리미엄을 더 높게 요구하고 있기 때문에, 앞으로 몇 주 내로 10년물 국채금리가 5%에 가까워진다고 해도 놀랄 일은 아니다.

그렇다면 어떤 요인이 국채금리를 끌어올릴까?

다음 달에 발표될 4월 소비자물가지수(CPI)에서 그 해답을 찾을 수 있을 것이다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![콜라노비치 "반등 끝" vs BoA "매도 신호가 끝" [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202503/01.39858453.3.png)