[인베스팅닷컴] 사상 최고치를 두려워 말고 이해하자

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By Lance Roberts

(2024년 2월 20일 작성된 영문 기사의 번역본)

시장의 사상 최고치를 두려워하지 말자. 시장 리스크를 우려하는 투자자들에게는 당연한 반응이지만, 시장 과열을 두려워하기보다는 무엇이 시장을 움직이는지 이해해야 한다.

“사상 최고치를 경신”하는 시장에 대해 투자자가 이해해야 할 필수 개념이 있다.

“어떤 것이든 ‘기록적인 수준’에는 이유가 있다.”

기록이 경신될 때는 이전 한계에 도달한 시점이다. 경마, 단거리 달리기, 자동차 경주와 마찬가지로, 기존 기록과 신기록의 차이는 몇 분의 1초 단위로 측정되는 경우가 많다.

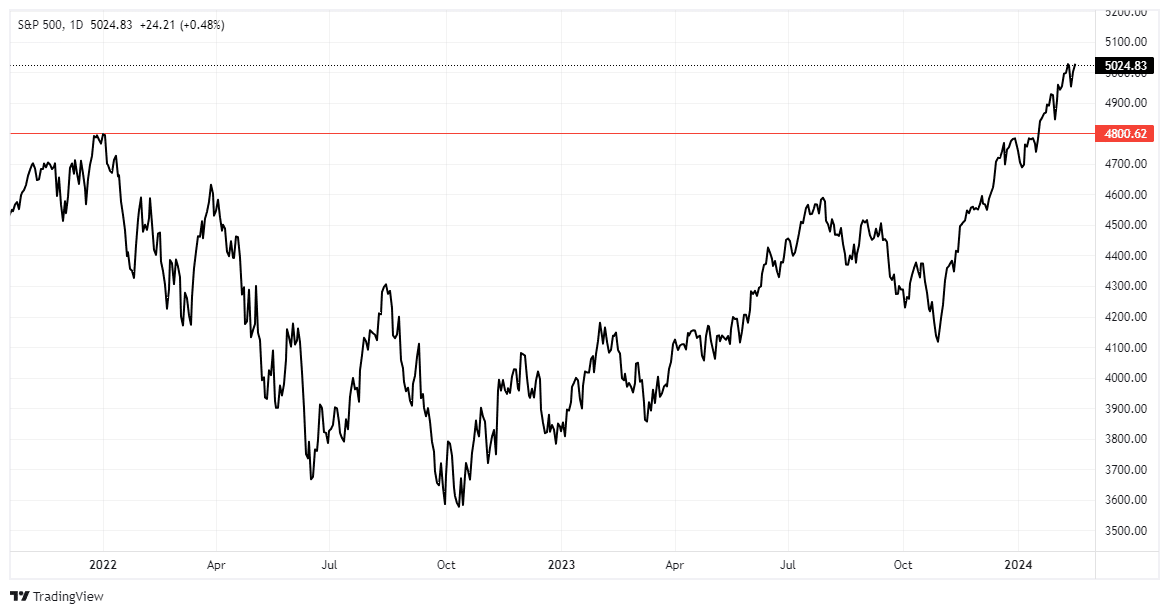

그렇다. 현재 시장이 사상 최고치를 경신하고 있지만 여기까지 오는 데 2년이 소요되었다.

미디어는 지속적인 경제 회복의 신호로 사상 최저 실업률, 기록적인 주식시장 수준, 급증하는 신뢰도에 초점을 맞추지만, 역사는 신중할 것을 제시한다. 투자자들에게는 언제나 사이클의 시작보다는 끝에 모든 것이 최상의 상태에 있다.

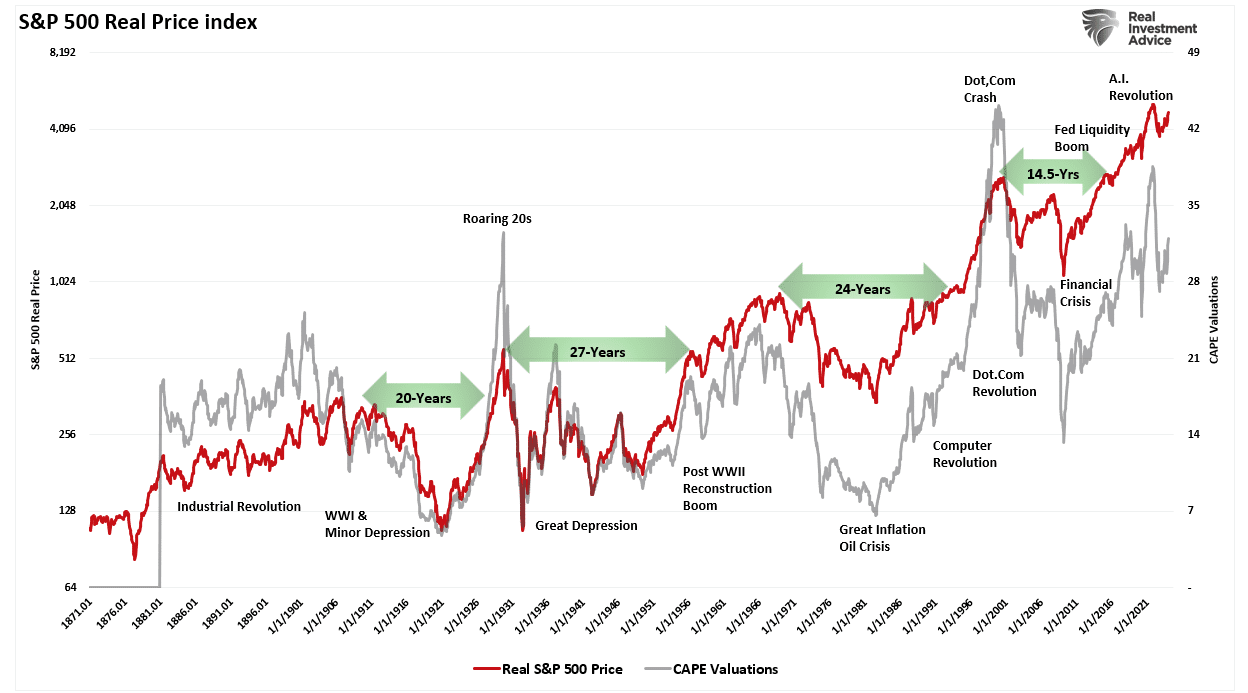

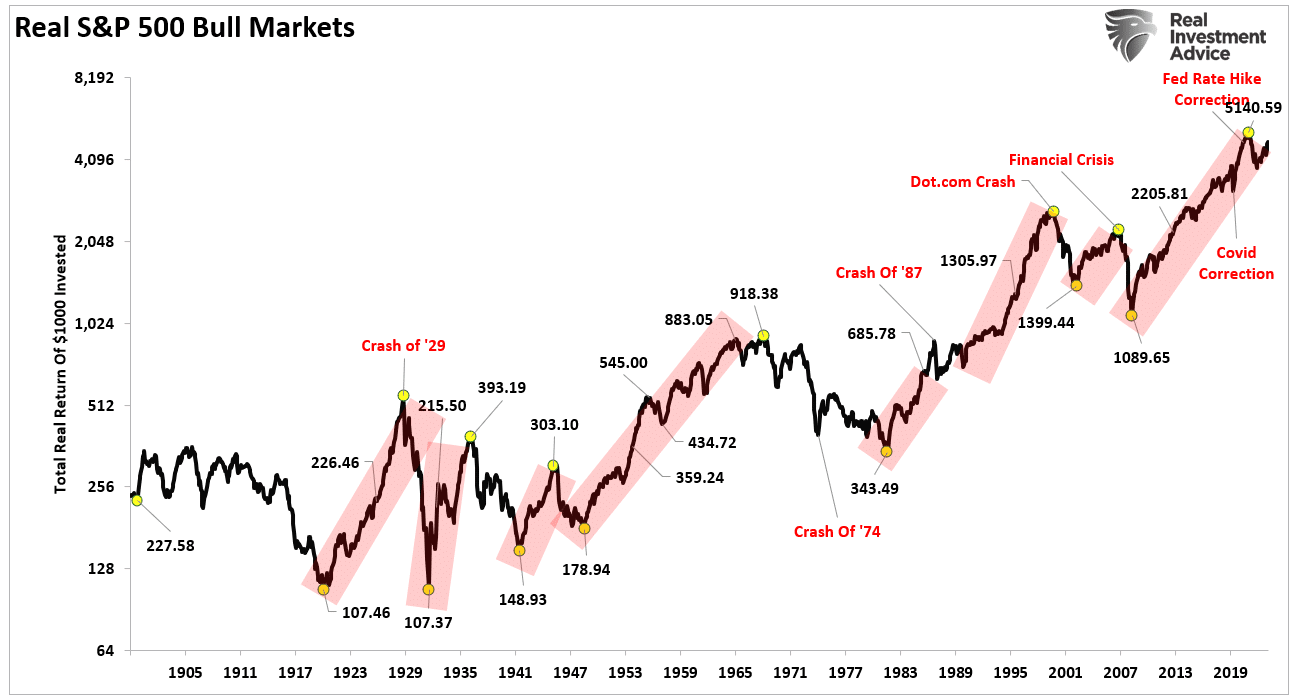

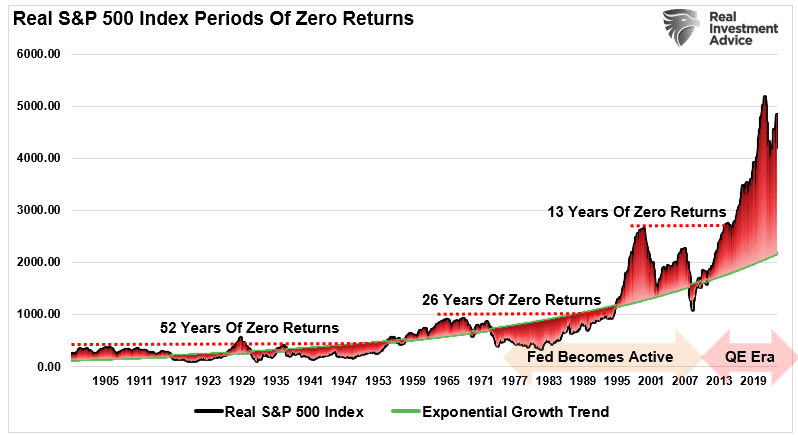

시장의 장기 차트를 살펴보자. 1871년 이후 다섯 번의 뚜렷한 강세장 사이클이 있었다. 대략 15~20년의 기간 동안 주가는 상승하여 최고치를 기록했다.

주목할 만한 점은 강세장 이후에는 장기간 보합세에서 하락세가 이어졌다는 것이다. 즉, 총 시장 상승분의 100%가 5개의 뚜렷한 역사적 기간에 발생했다.

그렇다면 현재와 같이 밸류에이션이 상승하고 주가가 사상 최고치까지 치솟은 상황에서 앞으로 20년 동안 수익이 나지 않을 수도 있다는 의미일까?

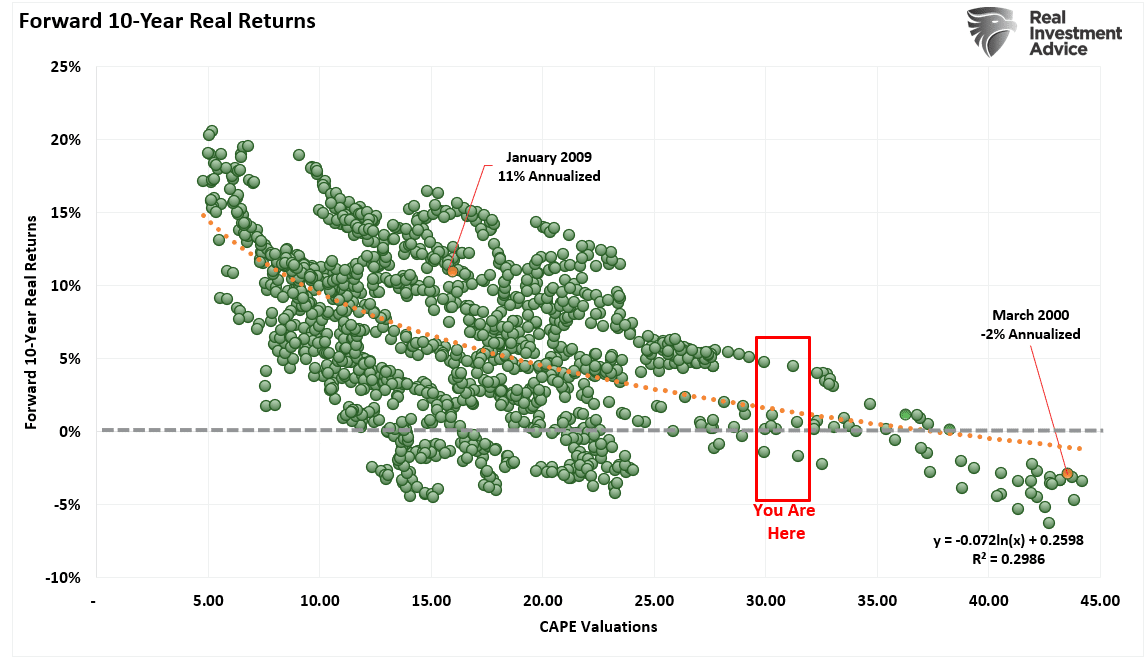

밸류에이션이 알려주지 않는 것

투자자들이 반복적으로 저지르는 실수는 가격 수익률에 즉각적인 영향이 없다는 이유로 단기적으로 데이터를 무시하는 것이다.밸류에이션은 본질적으로 12개월 수익률에 대한 ‘형편없는’ 예측 변수다. 따라서 투자자는 밸류에이션에 초점을 맞춘 투자 전략을 피해야 한다. 그러나 밸류에이션은 장기적으로 기대 수익률을 예측하는 강력한 지표이기도 하다.

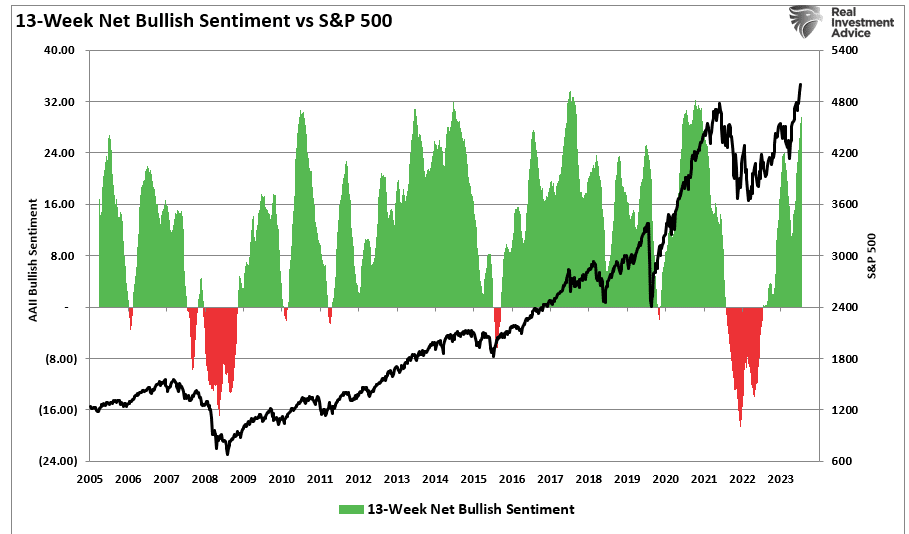

아래 차트는 시장 대비 (개인 및 기관 투자자의) 순 강세 심리의 13주 이동 평균을 나타낸다. 가격이 상승하는 시기에는 심리가 상승해 주식에 대한 매수 패닉이 발생한다.

그러므로 몇 가지 기본적인 기술적 분석을 사용하면, 투자자가 단기 차트 주기를 탐색하여 포트폴리오에 과도한 리스크가 쌓이는 것을 방지할 수 있다.

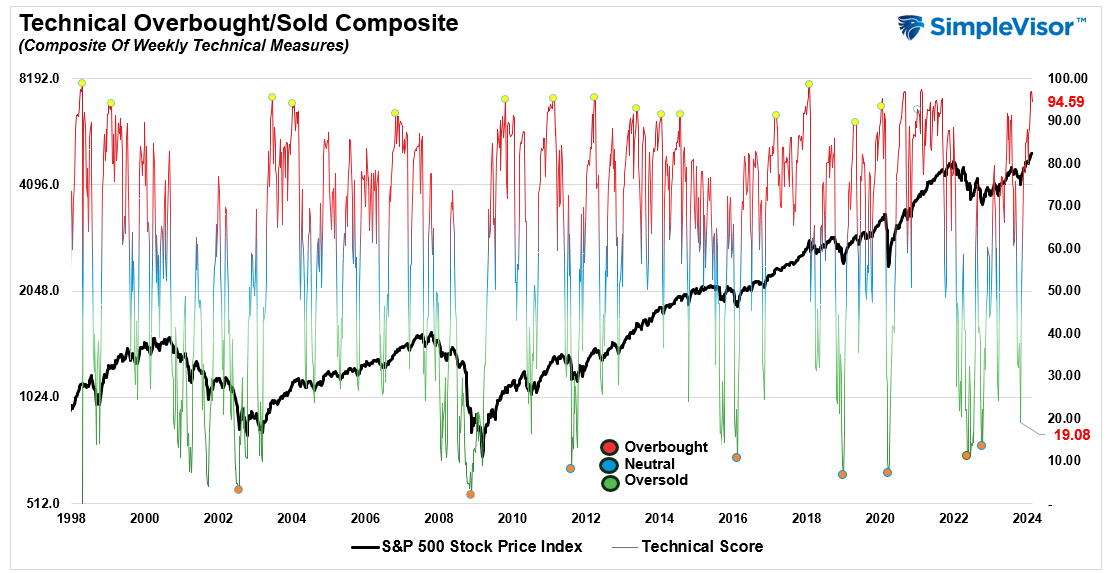

아래 차트는 주간 기술 지표(주간 종가)를 종합한 것이다. 2023년 10월에는 20 미만으로 심각한 과매도 상태이며 시장 바닥을 의미했으며, 이후 연말 랠리가 시작되었다.

현재 지수는 90을 상회하는 예외적으로 강세인 상황이고, 투자자들의 위험 선호는 급격하게 강세로 전환되었다.

사상 최고치를 두려워 말고 이해하자

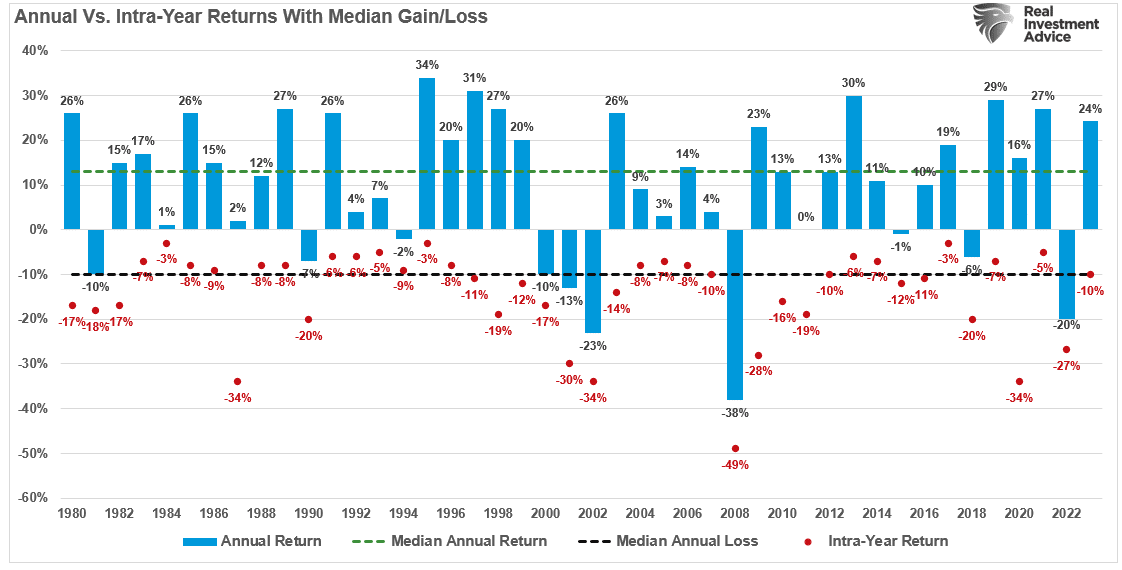

단기적으로 투자자들은 사상 최고치를 임박한 파멸의 전조로 두려워해서는 안 된다.모멘텀과 심리에 의해 움직이는 상승장은 논리가 예측하는 것보다 더 오래 지속되고 더 멀리 갈 수 있다. 하지만 이러한 모멘텀에 의한 상승장에서도 5~10%의 장중 조정이 발생하는 것이 일반적이다.

경제 사이클은 인구통계, 부채, 재정 적자와 밀접하게 연관되어 있다. 이러한 전제와 데이터에 동의한다면 미디어에서 보여 주는 낙관적인 전망은 타당하지 않을 것이다.

현재의 높은 밸류에이션을 합리화하는 것은 향후 실망스러운 결과로 이어질 가능성이 높다고 생각한다. 그러나 단기적으로는 강세 심리가 퍼지고 있어서 ‘사상 최고치 경신'이 계속될 가능성이 높아진다.

사상 최고치를 두려워 말자. 그저 과열의 부산물이라는 점을 이해하도록 하자.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![[마켓칼럼] 트럼프 정책 변덕에 휘청이는 美 증시…'트럼프 풋' 의구심도](https://img.hankyung.com/photo/202503/01.39038461.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)