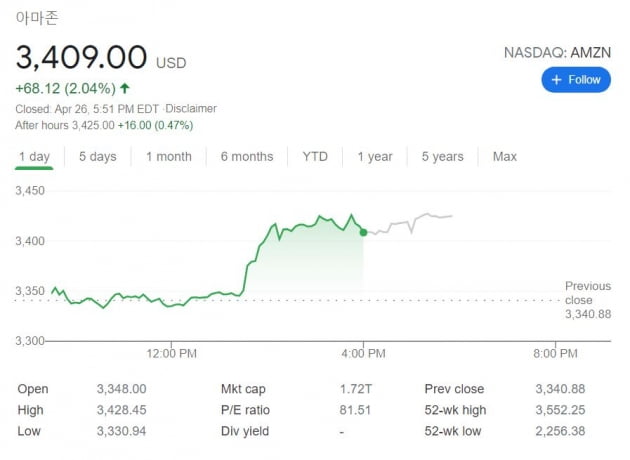

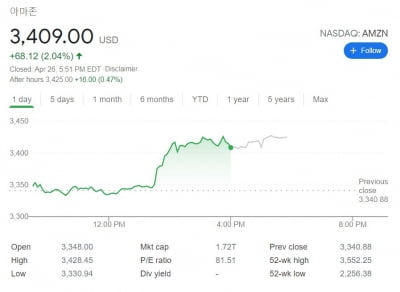

그러다보니 시장에 관망세가 나타나고 있는 게 사실입니다. ‘빅 위크'를 시작하는 26일(현지시간) 다우는 0.18% 하락했습니다. 반면 S&P 500은 0.18%, 나스닥은 0.87% 상승했습니다. 나스닥 상승에는 아마존이 2.04% 급상승한 힘이 컸습니다. 이날 오후 '아마존이 이르면 이번 주에 액면분할을 발표할 것'이란 소문이 나돌았기 때문입니다.

△주요 지수가 너무 많이 올랐다 △바이든 정부의 증세와 규제가 본격화되고 있다 △Fed의 테이퍼링(자산매입액 감축)이 시작될 가능성 △'5월에는 팔아라'로 대표되는 계절효과 등이 그 이유로 지적됩니다.

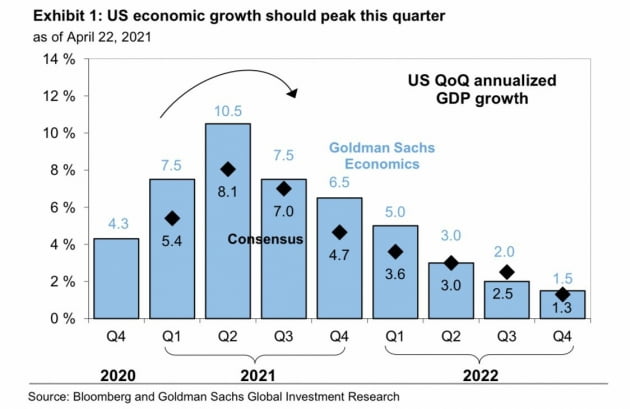

월가 투자은행(IB)들도 '조정이 나타날 것'이라고 입을 모으고 있습니다. 월가에서 가장 높은 연말 S&P 500 목표치(4400)를 주장해온 JP모간도 지난주 "낙관론에 대한 확신이 낮아졌다"는 보고서를 내놓았습니다. 모건스탠리, 도이치뱅크 등 일찌감치 조정론을 부르짖고 있는 진영에 합류한 겁니다. 골드만삭스도 2분기에 GDP 성장률이 연율 10.5%로 정점을 찍고 나면 주가 상승세가 느려질 것이라고 예고하고 있습니다.

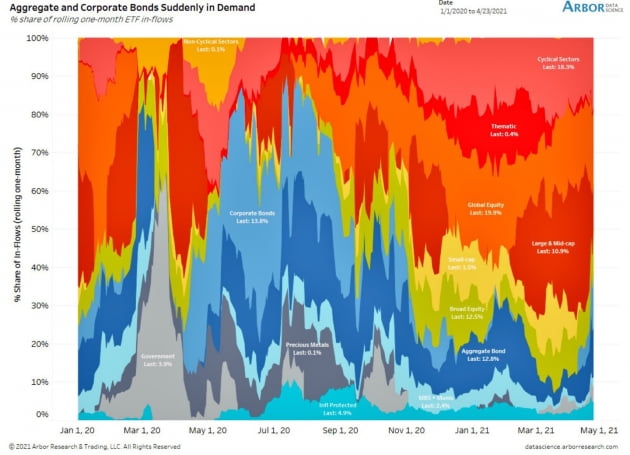

주식만 해도 최근 몇 주 동안 은행주 소형주 등 경기순환주 대신 변동성이 낮은 주식(lower beta stocks)과 헬스케어주, 초대형 기술주 등이 빛을 발했습니다. 경기방어적 성격을 가진 주식으로 일부 매수세가 몰린 것이죠. 뉴욕 증시의 거래량도 여전히 올 들어 가장 낮은 수준을 유지하고 있습니다. 데이터아버에 따르면 지난주 대형주 펀드에서 회사채 펀드로 자금이 이동했습니다. 주식형 펀드에 유입된 자금(1개월 이동평균)은 전체 펀드 유입액의 62%에 그치고 있습니다. 지난 3월에는 94%에 달하기도 했습니다.

또 올 하반기 상대적 수익률에서 나을 것으로 전망되는 이머징 마켓, 유럽 시장에 대한 추천도 늘고 있습니다. 이날 블랙록은 이머징마켓의 현지통화로 된 부채에 대해 '중립'에서 '비중확대'로 투자등급을 높였습니다. 인도 등 신흥국들이 여전히 코로나 재확산으로 전망이 불확실한데도 그렇습니다.

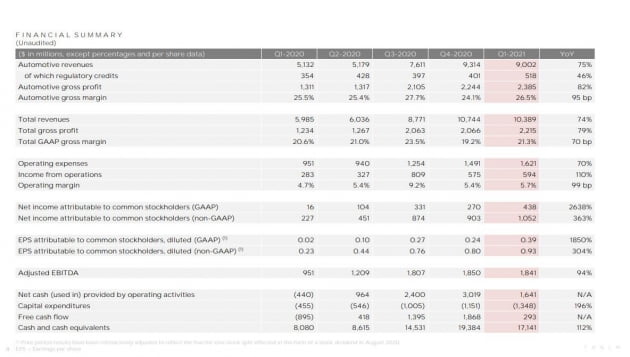

게임스톱 등 밈(meme) 주식과 기업인수목적회사(SPAC), 신규 상장주(IPO)에 이어 비트코인 등 가상화폐까지 투자 열기가 조금씩 가라앉고 있는 것도 위험선호 성향이 조금씩 힘을 잃고 있는 탓으로 보고 있기도 합니다. 테슬라도 1분기에 2억7200만달러 규모의 가상화폐를 매각한 것으로 나타났습니다.

이번 주 나오는 각종 이벤트는 어떻게 될까요.

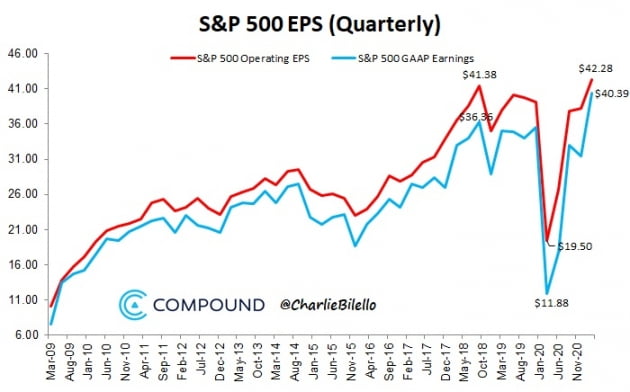

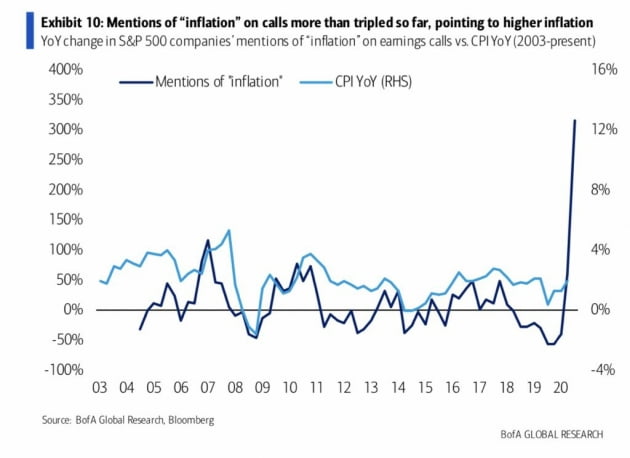

이번 주 경제 지표를 주시하는 이유는 이달 들어 잠잠해진 금리를 자극할 수 있기 때문입니다. 1분기 GDP가 6.5%를 크게 넘어서거나 3월 PCE 물가가 예상치인 2.3% 수준을 웃돌 경우 물가 우려가 커질 수 있습니다. 그렇지 않아도 1분기 실적을 내놓고 있는 기업들에서 계속 인플레이션에 대한 경고가 나오고 있습니다. 뱅크오브아메리카는 "S&P 500 기업들의 실적 발표에서 인플레이션을 언급한 기업의 수가 전년 대비 3배 이상 늘었다"며 "2004년 이후 가장 큰 증가세"라고 분석했습니다. 하니웰의 데리우스 애덤칙 CEO는 지난 24일 실적 콘퍼런스콜에서 "인플레이션은 확고히 자리잡고 있다. 의심의 여지가 없으며 우리는 알고 있고 보고 있다. 이건 진짜"라고 말했습니다. 이는 구리가 10년래, 옥수수와 밀 선물 가격이 7년래 최고치로 치솟는 등 원자재 물가가 급등하고 있기 때문입니다.

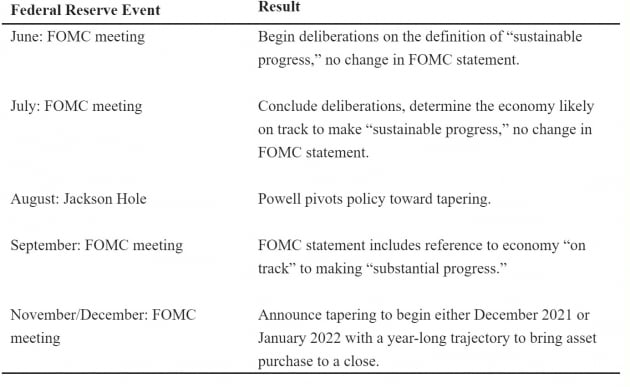

그래도 오는 28일 결과가 발표되는 FOMC는 별 게 아닐 것이란 게 대부분의 시각입니다. 월가 관계자는 "이번 FOMC는 이벤트가 아니다(non event)"라고 말했습니다. 제롬 파월 의장은 인플레 압력에 대해 "일시적"이라고 말하고 넘어갈 겁니다. 또 하방 위험이 나타날 가능성에 대해 더 많은 일을 할 용의가 있다고 상기시킬 겁니다. 월가 관계자는 "통화정책 성명서는 거의 변화가 없거나 경제에 대한 평가를 약간 개선시키겠지만 '6월 회의 때 테이퍼링(채권매입액 감축)에 대해 언급하겠구나'라고 느낄 정도는 아닐 것"이라고 말했습니다.

김현석 기자

!['엔低=일본株 상승'·'엔화는 안전자산' 공식, 다 깨졌다 [정영효의 일본산업 분석]](https://img.hankyung.com/photo/202104/01.26177570.3.jpg)

![기업 실적 발표 앞두고 혼조세…아마존 2.4%↑[간밤 해외시황]](https://img.hankyung.com/photo/202104/01.25695821.3.jpg)