소비자 "인플레 싫다"는데…"물가 목표치 높이자"는 경제학자들

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

경제학자들 "금리하한 문제 대비해야" 주장

물가목표치 높으면 통화정책 운신 폭 넓어져

ECB, Fed도 '2% 물가 목표'서 일부 변화 주기도

하버드대 교수 "물가는 '숫자' 아닌 몸으로 느껴"

소비자 51% "인플레 때문에 좋은게 하나도 없어"

물가목표치 높으면 통화정책 운신 폭 넓어져

ECB, Fed도 '2% 물가 목표'서 일부 변화 주기도

하버드대 교수 "물가는 '숫자' 아닌 몸으로 느껴"

소비자 51% "인플레 때문에 좋은게 하나도 없어"

블랑샤르 "인플레 목표치 2%서 4%로 높여야"

월스트리트저널(WSJ)은 9일(현지시간) "미국인들이 인플레이션을 그토록 싫어한다는 사실을 제쳐둘 수 있다면, Fed 목표치인 2%보다 높은 지금의 인플레이션은 괜찮을 수 있다"라고 보도했다.경제학계에서는 코로나19 팬데믹으로 고물가 시대를 지나면서 Fed 물가 목표치를 2%보다 더 높여야 한다는 논의가 활발히 진행되고 있다. 국제통화기금(IMF) 수석 이코노미스트를 지낸 경제학자 올리비에 블랑샤르가 대표적인 인물이다. 현재 피터슨 국제경제학연구소 선임연구원인 그는 Fed가 향후 '제로금리 하한' 문제에 대비하기 위해 결국 인플레이션 목표치를 연 4%로 상향 조정해야한다고 주장하고 있다.

제로금리 하한이란 중앙은행이 기준금리를 0%로 낮출 경우 더 이상 기준금리를 통화 완화정책 수단으로 활용하지 못하는 상황을 말한다. 제로(0) 금리 상황에서 통화 정책으로 더 경기를 활성화할 수 없는 '유동성 함정'에 빠지면 경제는 장기 침체에 빠질 수 있다. 2010년대 일본 경제가 대표적인 사례다.

인플레이션 목표치를 높이면 제로금리 하한에 처할 위험이 줄어들 수 있다. 중앙은행 기준금리를 명목금리, 여기서 인플레이션 목표치를 뺀 수치를 실질 금리라고 한다면(실질금리=명목금리-인플레이션 기대), 같은 실질 금리라도 인플레이션 목표치가 높을 때 명목금리가 0이 될 가능성이 작다.

예를 들어 실질금리가 연 1%인데 인플레이션 목표치가 연 2%라면 명목금리는 연 3%, 인플레이션 목표치가 연 4%라면 명목금리는 연 5%가 된다.

실제 유럽중앙은행(ECB)은 2021년 코로나19 팬데믹으로 성장 둔화 우려가 제기되자 인플레이션 목표치를 기존 '2% 바로 아래(close to, but below 2%)'에서 2%로 상향 조정한 바 있다. Fed는 2020년 '인플레이션 평균 2% 목표제'를 도입하기도 했다. 일정 기간 인플레이션이 2%를 밑돌면 그에 상응하는 만큼 2%를 웃돌 수 있도록 허용한다는 뜻이다. 모두 경기부양 수단을 확보하기 위한 조치였다.

이처럼 중앙은행 운신의 폭을 넓힌다는 측면에서 블랑샤르, 로렌스 볼 존스홉킨스대 경제학 교수 등은 Fed가 물가 목표치를 연 4%로 높여야한다고 주장하고 있다. 조지프 스티글리츠 컬럼비아대 석좌교수도 이러한 의견에 동조하고 있다.

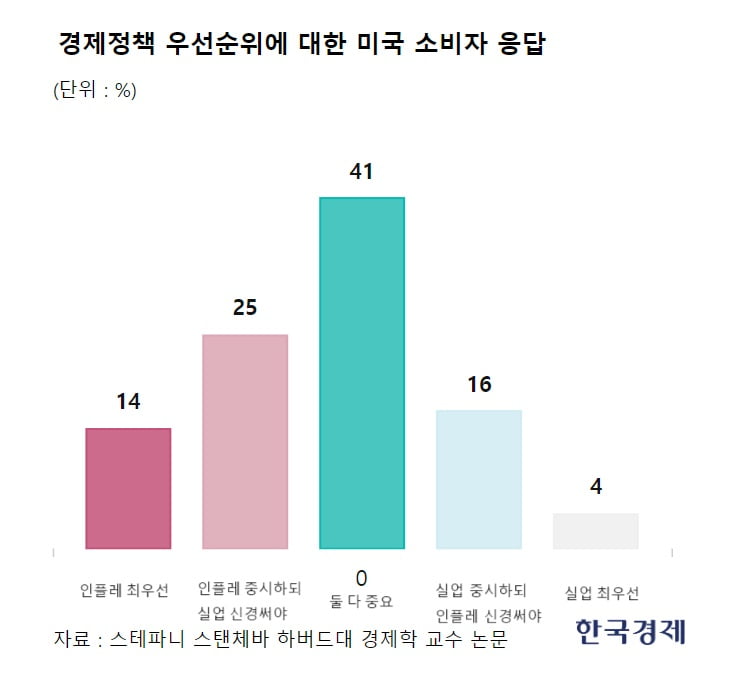

美 소비자 51% "인플레 좋은 것 하나 없다"

문제는 실제 소비자들의 인플레이션에 대한 반응이다. 스테파니 스탠체바 하버드대 경제학과 교수는 지난 4월 발표한 '왜 우리는 인플레이션을 싫어하는가' 논문을 통해 "소비자들은 인플레이션을 단순한 척도나 측정 단위로 인식하는 것이 아니라 개인의 재정 상황과 경제 전반에 걸쳐 눈에 보이는 악영향을 예상하고 있다"고 주장했다.스탠체바 교수가 미국 소비자를 대상으로 설문조사한 결과 응답자의 51%는 인플레이션의 긍정적인 영향이 전혀 없다고 답했고 저소득층에서는 60%에 달했다. 전체 응답자 중 인플레이션에 긍정적인 요인이 있다고 답한 비율은 19%에 불과했다. 이들은 인플레이션이 성장을 자극한다(8%), 임금이 오른다(7%), 사업에 유리하다(4%)고 봤다.

존 스타인슨 UC버클리 경제학 교수는 인플레이션 목표를 더 높게 설정해야 한다는 의견에 동조했지만 팬데믹 이후 입장을 바꿨다. 그는 "사람들이 인플레이션을 싫어하는 데는 타당한 이유가 있을 수 있다"라며 "경제학에서 이런 비용을 모델링하고 명확하게 설명하게 설명하는 데 실패했을 수 있다"고 지적했다.

김인엽 기자 inside@hankyung.com