약달러에 지붕 뚫린 금값…길게 보면 銀 유망

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

원자재 이슈 탐구

Fed 피벗 예고·지정학 위기

안전자산 수요 쏠림현상 심화

"금값 내년 2200弗 간다" 전망

은값, 역대 최고가의 절반 수준

金 대비 저평가…추가상승 여력

Fed 피벗 예고·지정학 위기

안전자산 수요 쏠림현상 심화

"금값 내년 2200弗 간다" 전망

은값, 역대 최고가의 절반 수준

金 대비 저평가…추가상승 여력

금값은 앞으로도 상승할 것이라는 전망이 우세하다. 내년 미국 중앙은행(Fed)이 기준금리를 내리면 달러화 가치가 더 떨어져 다른 안전자산인 금으로 투자 수요가 몰릴 것으로 예상되기 때문이다.

최근에는 금보다 은 투자가 유망하다는 의견도 나왔다. 금값보다 은값 오름세가 상대적으로 약했기 때문에 추가 상승 여력이 크다고 봐서다.

“금값, 트로이온스당 2200달러 간다”

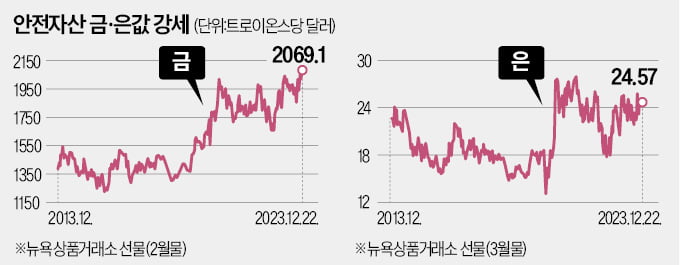

지난 22일 뉴욕상품거래소(NYMEX)에 따르면 이날 금 선물 근월물은 전주보다 약 1.6% 오른 트로이온스당 2069.1달러로 거래를 마쳤다. 금값은 러시아의 우크라이나 침공에 이어 이스라엘과 팔레스타인 무장정파 하마스 간 전쟁 등 지정학적 불안으로 상승세를 보이며 3일 장중 트로이온스당 2136.36달러로 최고점을 찍었다. 잠시 숨 고르기를 하던 금값은 13일 제롬 파월 Fed 의장이 금리 인하 시기를 고민해야 할 상황이라는 발언을 내놓자 다시 오름세를 탔다. Fed가 공개한 점도표상 내년 말 예상 금리 수준에 따르면 미국 기준금리는 내년 1.5%포인트 하락할 전망이다.금값이 더 오를 확률이 높다는 분석도 나온다. 미국 경기가 연착륙(소프트랜딩) 신호를 보내면서 Fed가 더 공격적으로 금리를 인하할 가능성이 커졌기 때문이다. 최근 발표된 미국의 11월 개인소비지출(PCE) 물가는 코로나19 팬데믹 이후 처음으로 전달보다 하락(-0.1%)했다. PCE는 Fed가 통화정책의 핵심 기준으로 삼는 지표다. 달러인덱스는 약 5개월 만에 최저치를 기록 중이며 10년 만기 미 국채 금리도 연 3.9%대로 하락해 7월 이후 가장 낮은 수준이다.

지정학적 위험 고조에 따른 수요 증대 기대도 있다. 미국과 대립 구도를 형성한 중국과 러시아 등 중앙은행이 미 달러화 대신 금을 비축하고 있어서다. 호주뉴질랜드은행(ANZ)은 최근 보고서에서 “금값은 미국의 금리 인하, 경제 성장 둔화, 미 달러화 약세, 주요국 중앙은행의 매수세, 지정학적 위험 등 여러 요인에 의해 뒷받침될 것”이라며 내년 금값이 트로이온스당 2200달러에 이를 것이라고 내다봤다.

“10년 장기 투자라면 은이 더 유망”

중장기 투자의 경우 은이 더 낫다는 분석이 나온다. 산업용 금속으로서 은 수요 증대가 예상되기 때문이다. 은의 절반 이상이 스마트폰, 태블릿, 전기차 등 첨단기술 제품과 중공업에 사용되기 때문이다. 수요가 급증할 것으로 예상되는 전기차와 태양광 패널을 제조할 때 은이 많이 쓰인다.은값은 지난주 트로이온스당 24.57달러로 전주(24.15달러)보다 소폭 올랐다. 금값이 사상 최고가를 경신하는 데 비해 은값은 2011년 4월 기록한 트로이온스당 49.51달러의 절반 수준에 머물고 있다. 네드 네일러 릴랜드 주피터골드&실버펀드 매니저는 “은과 금의 채굴량 비율이 12 대 1인데 코로나19 팬데믹 기간 은·금 가격의 비율은 1 대 120까지 치솟았고 지금도 1 대 80 정도에 머물고 있다”고 설명했다. 지난 수십 년간 금값이 은값의 75배를 넘으면 은값이 뒤따라 상승하는 경향이 있었다. 그는 “은이 금보다 더 저평가된 상태라 투자 기회가 있음을 의미한다”고 설명했다.

구리 역시 수요가 급증할 것이란 전망이 나온다. 전력망, 전기차, 재생에너지 시설에 구리가 대량으로 사용되기 때문이다. 골드만삭스에 따르면 2020년 구리 소비량 가운데 친환경 용도는 4%에 불과하지만 2030년에는 이 비율이 17%로 높아질 것으로 예상된다.

이현일 기자 hiuneal@hankyung.com