[인베스팅닷컴] 역사적으로 볼 때 증시는 경기 침체 앞두고도 좋은 실적 낼 수 있어

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By Calogero Selvaggio

(2023년 5월 2일 작성된 영문 기사의 번역본)

- 미국 경제는 연말까지 경기 침체에 진입할 것으로 예상된다.

- 이러한 위험에도 불구하고 주식 투자는 여전히 실행 가능한 옵션이 될 수 있다.

- S&P 500 지수는 상승세에 있지만 4,200포인트선은 여전히 강한 저항선으로 남아 있다.

미국이 올해 말 경기 침체에 진입할 것이라는 점은 거의 확실하다. 문제는 경기 침체가 언제 실제로 발생할지, 또는 경기 침체가 시장에 미칠 직접적인 영향이 무엇인지는 아무도 모른다는 것이다. 시장 침체까지 몇 년이 소요될 수도 있고, 투자자는 그 과정에서 위험을 과도하게 헤지함으로써 잠재적 수익을 잃을 수도 있다. 그동안 인플레이션으로 인해 포트폴리오에 있는 상당 부문의 현금이 가치를 잃을 가능성도 있다.

전미경제연구소(NBER)에 따르면 1871년 이후 30번의 경기침체가 있었다. 블룸버그는 각 경기 침체 6개월 전 S&P 500 지수 수익률을 분석했다. 그 결과 총 21번의 플러스 총수익률이 기록되었다.

따라서 경기 침체가 다가온다는 사실을 알고 있더라도 경기 침체 직전 몇 달 동안에는 포트폴리오에서 주식 비중을 높이는 것이 여전히 좋은 투자 방법이 될 수 있다.

또한 각 경기 침체가 끝나기 전 6개월 동안 증시는 15번의 플러스 총수익률이 기록되었다. 그리고 경기 침체 30회 중 12회에서 시장 총수익률이 플러스를 기록했다.

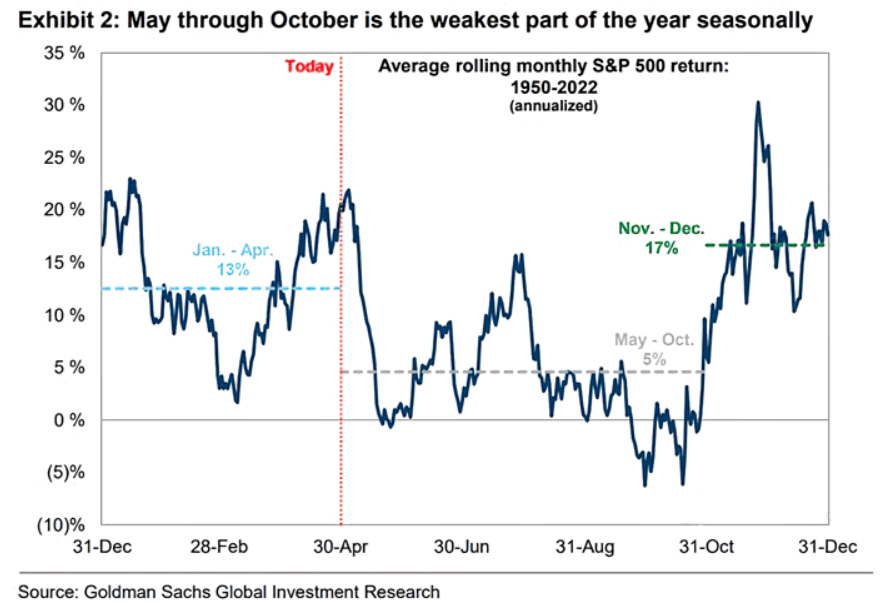

게다가 5월부터 10월까지 S&P 500 지수의 연평균 수익률은 역사적(1950~2022년)으로 5%를 기록했다.

이러한 부분은 증시가 해당 위험을 미리 반영하는 경향이 있기 때문이기도 하다. 그렇다면 S&P 500 지수는 이미 작년에 경기 침체 우려를 반영했고, 현재의 실적은 미래를 내다보고 있는 것일까?

그렇게 단정 짓기는 어렵다. 경제 전망에 기반해 투자할 수는 없다. 예상하지는 못했지만 S&P 500 지수는 4월을 버텨냈다. 4월 마지막 거래일에 변동성지수(VIX)는 16아래로 떨어져서 2021년 11월과 같은 수준으로 돌아가기도 했다.

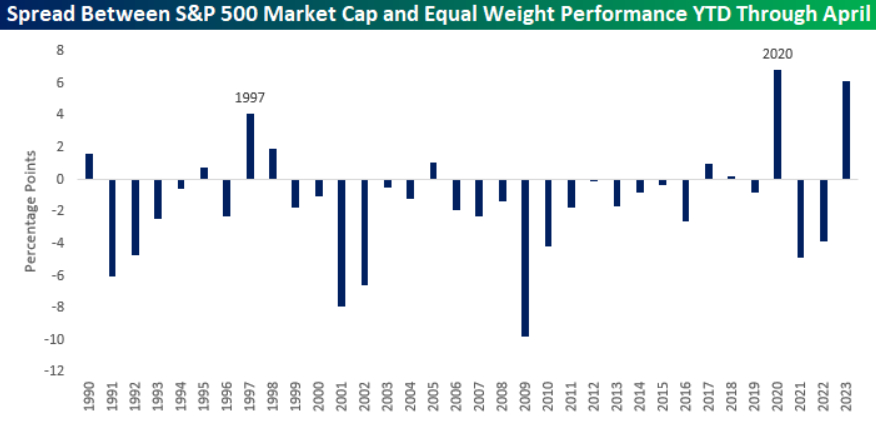

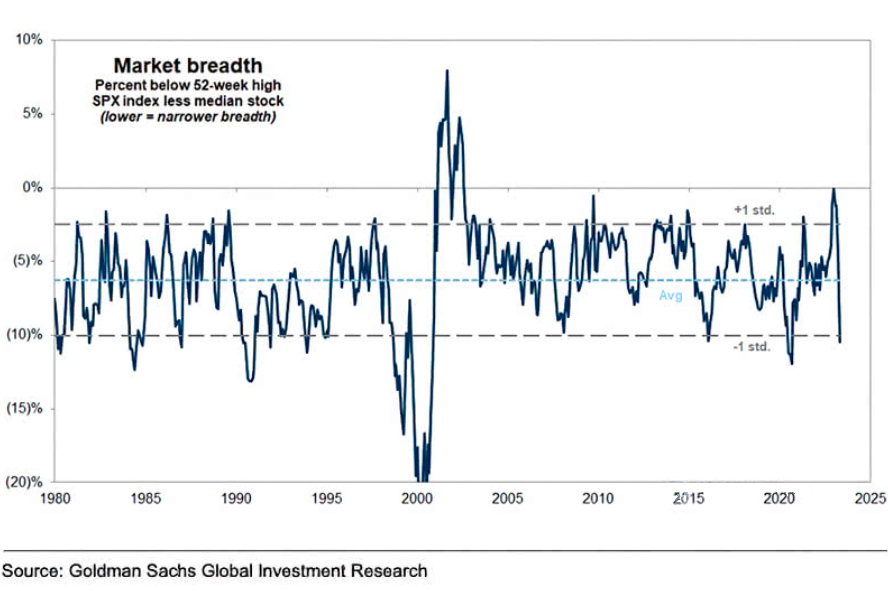

지금까지는 기술주 실적이 시장을 지지했고, 전반적 투자 심리가 시장을 뒷받침했다. S&P 500 지수에서 마이크로소프트(NASDAQ:MSFT)와 애플(NASDAQ:AAPL)이 차지하는 합산 비중은 14%까지 상승했다.

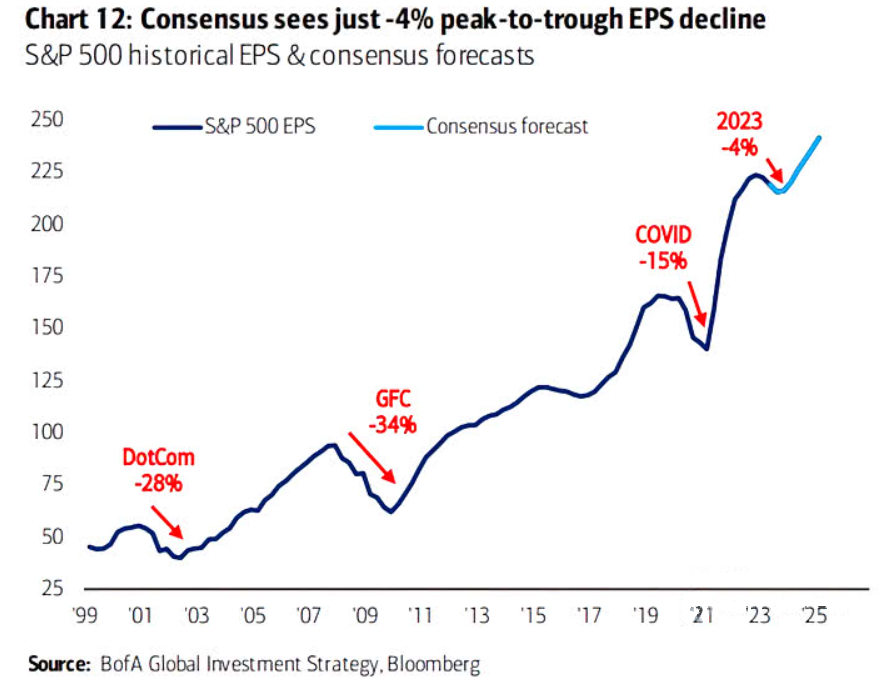

컨센서스에 따르면 주당순이익이 전년 대비 7% 하락할 것으로 예상되었지만, 실제는 그렇지 않았다. 54%의 기업이 컨센서스 예상치를 최소 1표준편차 이상으로 상회했다. 과거에는 평균적으로 48%의 기업이 그랬다.

- 애플과 마이크로소프트는 지난 1년 동안 S&P 500 지수 상승의 거의 50%를 차지한다.

- 여기에 나머지 FAANG 종목을 더하면 지난 1년간 S&P 500 수익률의 94%를 차지한다.

이것은 주식 중 일부가 약세장에 있다는 의미일 수도 있지만, 스프레드 갭이 2%를 넘겼던 또 다른 해인 1997년을 보면 약세 논리가 반증될 수 있다. 1997년과 2020년 모두 S&P 500 지수 수익률이 20% 이상이었기 때문이다.

또한 지난 4월은 S&P 500 지수가 4개월 연속 10개월 이동평균을 상회하면서 마감한 달이라는 점을 잊지 말아야 한다. 시장은 상승 추세에 있는 것으로 보인다. 그렇지만 4,200포인트선은 여전히 강한 저항선으로 남아 있다.

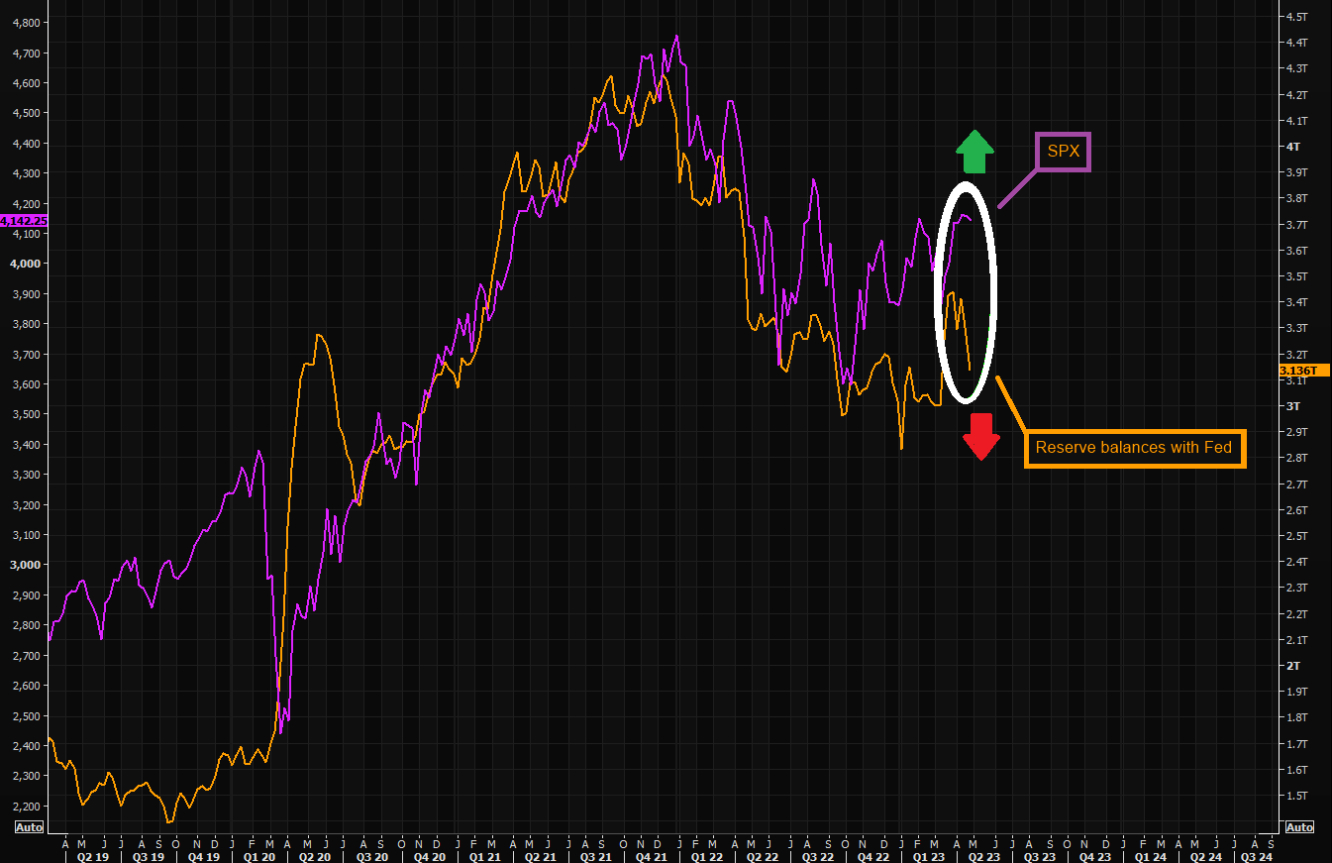

차트에서 볼 수 있듯이, S&P 500 지수는 항상 연준의 유동성 보유액 감소에 뒤따랐다. 이번에도 그렇게 될까?

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

!["연 5% 이자 준대요"…사흘 만에 100억어치 '조기 완판' [돈앤톡]](https://img.hankyung.com/photo/202412/AA.37714710.3.jpg)

![탄핵 정국 속 몸살 앓는 증시…"○○○ 사라" 고수의 조언 [주간전망]](https://img.hankyung.com/photo/202412/ZA.38934760.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)