다음은 보고서 전문이다.

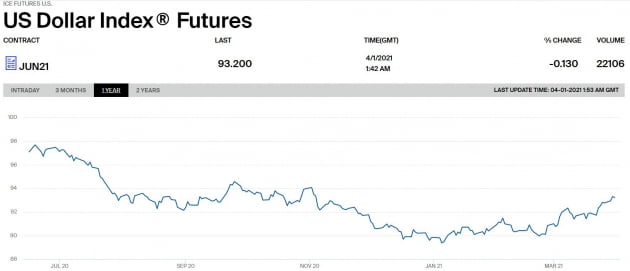

ICE 달러인덱스(DXY)는 올해 초 이후 약 3.5% 상승했다. 미국의 급속한 백신 출시와 예상보다 큰 재정 부양책으로 인해 미 국채 10년물 금리가 80bp(1bp=0.01%포인트) 이상 오른 덕분이다.

반면 유럽연합(EU) 국가들의 백신 접종 프로그램은 더디게 진행되면서 새로운 코로나 확산세와 경제 봉쇄를 부르고 있다. 또 유로존의 상대적으로 약한 경제 지표는 유로화에 역풍을 더하고 있다.

UBS는 이런 상황을 반영해 미 달러화 역세 예상을 축소했다. 유로달러 환율(EURUSD)은 올해 말까지 1.25(이전 1.27에서 하량 조정)에서 거래 될 것으로 예상한다. 파운드달러 환율(GBPUSD)은 1.49(기존 1.46), 달러스위스프랑 환율(USDCHF)은 0.89(기존 0.87)로 조정한다. 하지만 이는 여전히 달러가 지금 수준보다 약세를 보일 것이라고 예상하는 것이다.

달러 약세를 예상하는 세 가지 주요 원인은 다음과 같다.

① 유로존에서 백신 접종 속도가 빨라지면서 경제 성장이 가속화될 것이다

유로존의 백신 보급은 느리게 시작됐지만 따라잡을 것이다. 이는 유로화 강세를 지원할 것이다. 또 최근의 경제 서프라이즈 지수는 예상보다 좋았으며, 사업 환경은 세계적으로 강한 상승세를 보이고 있다. 광범위한 글로벌 회복은 일반적으로 유로와 다른 위험 선호 통화를 뒷받침한다.

② 미국의 탄탄한 성장은 수출국과 원자재 생산국의 통화에 도움이 될 것이다

미국의 강력한 경제 성장은 통상 나머지 세계에 중대한 파급 효과를 미친다. 투자자들은 안전 자산을 찾기보다 미국 밖에서 기회를 모색한다. 전통적인 수출국과 원자재 생산국의 통화

는 달러에 비해 절상된다. 실제 글로벌 국가들의 매력도 증가는 지난해 미 달러 약세의 배후였으며, 올해 후반기에 다시 나타날 것으로 예상한다.

③ 미 중앙은행(Fed)은 시장 예상보다 더 오랫동안 기준금리를 낮게 유지하는 데 전념하고 있다. 이는 달러 가치에 부정적이다

우리는 기준금리 유지, 인플레이션 2% 이상 허용 등 Fed의 약속에 대해 시장이 지나치게 의심하고 있다고 생각한다. 연방기금금리 선물 시장은 2022년 말 25bp 금리 인상이 발생하고, 2023년엔 금리가 두 차례 추가 인상될 것으로 예상하고 있다. 이는 Fed가 발표한 경로보다 '매파적'이다.

Fed가 지난 3월 연방공개시장위원회(FOMC)에서 발표한 점도표는 정책 금리가 2023년 말까지 유지될 것임을 나타낸다. 우리는 시간이 지나면 시장 기대치가 재조정될 것으로 예상한다. 이로 인해 미 달러화는 약화되고 유로 및 기타 통화가 상승할 수 있다.

달러 약세가 다시 나타나기까지는 다소 시간이 걸리겠지만 결국 달러화는 정점을 찍을 것으로 예상한다. 우리는 계속 유로, 파운드, 스위스 프랑을 선호한다. 중장기적으로 G10 통화 바스켓이 미 달러화에 비해 상승할 가능성이 있다. 싱가포르 달러와 중국 위안화도 좋아한다. 또 높은 원자재 가격은 러시아 루블, 캐나다 달러, 노르웨이 크로네 및 호주 달러에 도움이 될 것이다.

정리=김현석 기자 realist@hankyung.com

!['완충장치 vs 플라시보' 10조원 증안펀드 놓고 '갑론을박' [금융당국 포커스]](https://img.hankyung.com/photo/202412/01.38901726.3.jpg)