단기적으로는 인플레이션과 금리가 S&P 500 지수 좌우할 것

그러나 투자 결정에 있어서는 장기적으로 기업 수익 및 배당 성장이 중요한 판단 요인이 되어야

By 프란체스코 카사렐라 (Francesco Casarella)(2022년 8월 23일 작성된 영문 기사의 번역본)

이탈리아 인베스팅닷컴 사이트 매니저

시장은 6월 저점 이후 반등했으나 다시 하락하기 시작했다. S&P 500 지수 4,160포인트는 핵심 저항선이었고 일일 기준 200일 이동평균과 함께 정적인 지지선을 형성했다. 그런데 아래 차트에서 보면 바로 그 수준에서 월요일의 하방 돌파가 발생했다.

이제, 지금부터 다음주 월요일까지 S&P 500 지수가 어떻게 움직일지 이해하는 것이 결정적인 부분이다. 특히 이번 주 잭슨홀 심포지엄 이후를 주목해야 한다.

언제나 그렇듯 우리는 주요 지수를 추종하면서, 때로는 겁을 먹고, 또 다른 하락을 예상되어 모든 종목을 매도할 수도 있다. 아니면 우리는 이성을 유지하면서 펀더멘털에 의지할 수도 있다. (필자는 후자가 맞다고 말하고 싶다.)

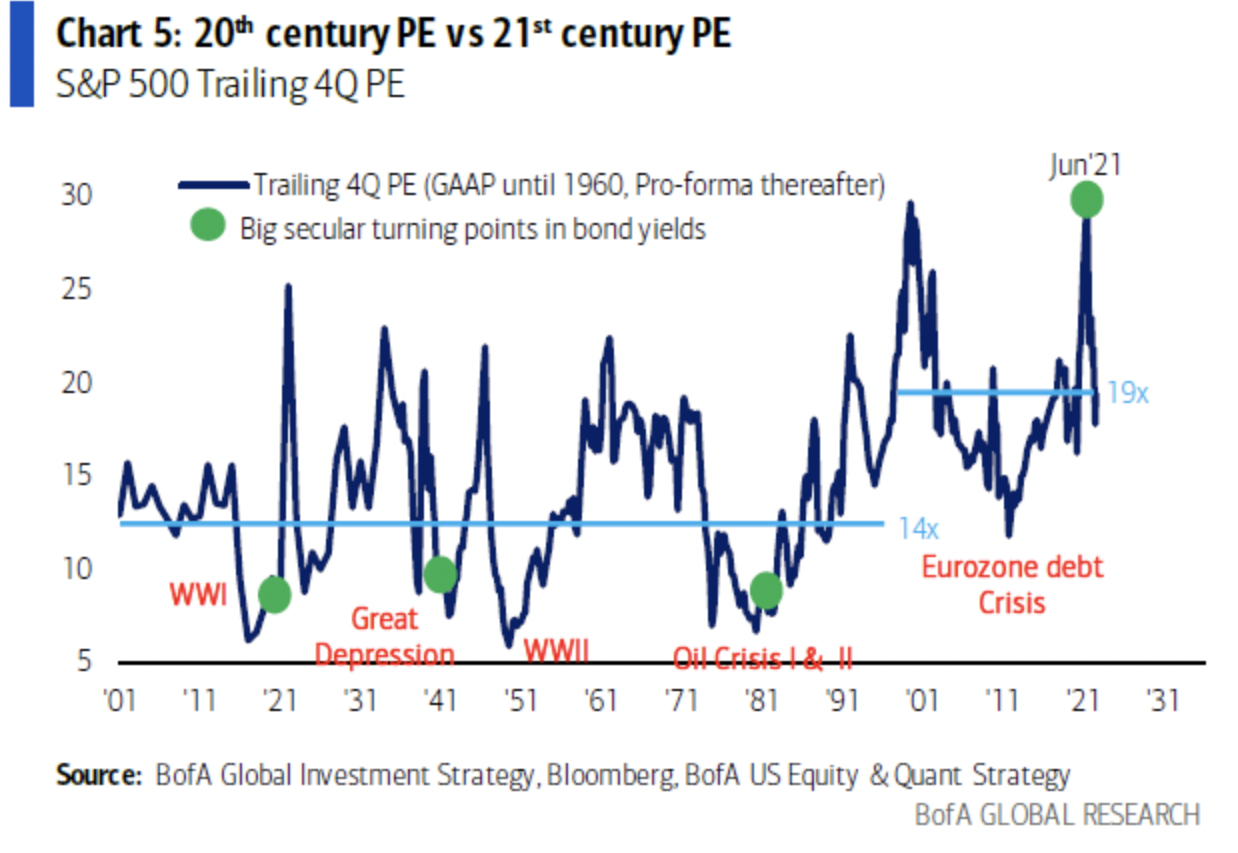

S&P 500 지수의 후행 주가수익(PE) 비율은 2000년부터 평균 19배였다. 비교하자면 그 이전 세기 평균은 14배였다.

지난 실적 시즌 이후, S&P 500 지수의 누적 평균 주당순이익은 220이었다. 주당순이익 220을 주가수익비율 19로 곱하면 4,180포인트이므로, 이론적으로 지금 S&P 500 지수는 4,180포인트 정도가 적절하다. 현재 S&P 500 지수는 대략 4,130포인트이므로 이에 근접한 수치로 볼 수 있다.

물론 수많은 요인들이 단기적으로 S&P 500 지주에 영향을 미치지만, 현재 시장에서는 특히 인플레이션과 금리가 두 가지 주요 요인이다.

그러나 중장기적으로 정말 중요한 두 가지 요인은 다음과 같다.

- 수익 성장

- 배당 성장

이것이 우리가 필요한 모든 것이며, 역사적으로 볼 때 수익 성장과 배당 성장이 주식시장의 내재적 동인이다.

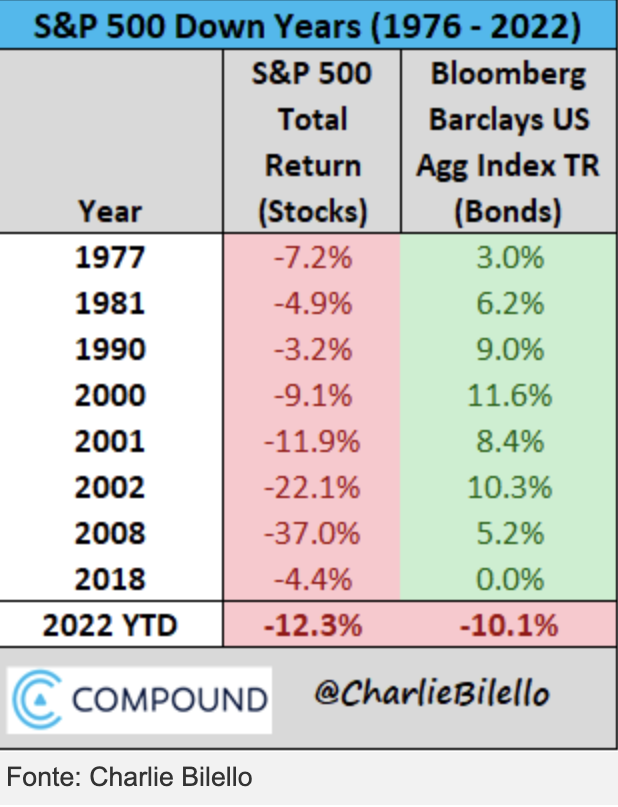

2022년은 다소 비정상적이다. 증시와 채권은 상반기에 10~12% 정도 하락했다. 그러나 다시 제대로 생각해 보자.

하워드 마크스(월가에서 유명한 가치 투자자)는 시장을 지속적으로 스윙하는 시계추처럼 여겨야 한다고 말하곤 했다. 가끔은 스윙 폭이 작지만 때로는 클 수도 있다. 그러나 시계추에는 언제나 균형점 그리고 돌아오려는 자극이 존재한다.

마크스가 시계추에 시장을 비유한 이유는 시장은 지속적인 변동에도 불구하고 조만간 균형점을 찾을 것이라는 데 있다. 사실 때로는 지금과 같은 시기를 겪는 것이 좋다. 시장 하락이 없고 모든 자산이 상승한다면, 리스크도 없고 따라서 보상도 없을 것이다. 이것이 바로 시장의 작동 원리다.

그렇기 때문에 필자는 단기적으로 시장이 하락할지 아니면 다시 상승할지를 파악하는 것은 아무런 의미가 없다고 생각한다. 대신, 포트폴리오를 검토해 보고, 가격 하락 시 저개 매수 기회가 온다면 남아 있는 현금으로 투자할 계획을 세우고, 자산 배분이 목표에 부합하는지를 확인해 보는 편이 좋다.

반복해서 말하는 부분이지만, 안타깝게도 시장을 뒤쫓는 것은 인간의 본성이다. 또한 우리는 인터넷 세상에 살고 있어서 끊임없이 외부로부터 메시지를 받고 있기 때문에 그렇지 않기가 더욱 힘들다.

필자는 경구나 인용문에 별로 신경을 쓰지 않지만, 지금과 같은 상황에서는 언제나 워런 버핏이 했던 말을 떠올린다.

“부자가 되는 법을 알려드리겠습니다. 문을 닫으십시오. 다른 사람들이 욕심을 낼 때는 두려워하십시오. 다른 사람들이 두려워할 때는 욕심을 내십시오.”

주: 필자는 S&P 500에 대해 장기투자 중입니다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기