“루트로닉, 1분기 실적 증가 예상…분기별 성장폭 커질 것”

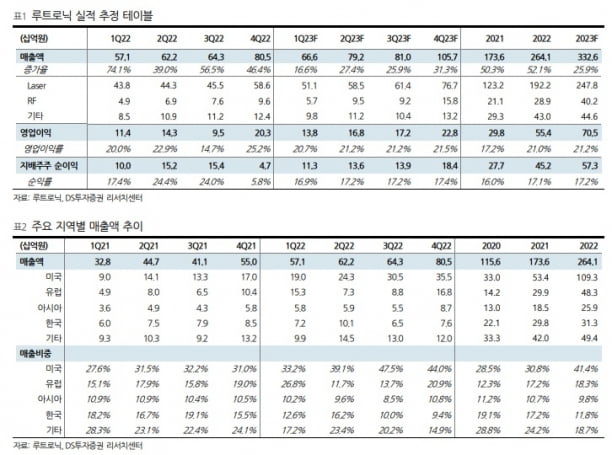

루트로닉의 2023년 1분기 매출은 666억원, 영업이익은 138억원으로 추정했다. 전년 동기 대비 각각 16.6%, 20.8% 증가한 수치다. 매출에서 약 40% 비중을 차지하고 있는 미국에서 ‘클라리스2’, ‘울트라’, ‘지니어스’ 등 고수익 장비들의 꾸준한 판매가 이뤄졌을 것이란 판단이다. 유럽에선 작년 1분기 이연된 물량 반영으로 유독 높은 매출을 기록했던 것을 고려해, 올해는 2분기부터 매출 성장이 나타날 것으로 예상했다.

안주원 연구원은 “1분기는 평균적인 비수기 시즌인데다 지난해 외형 성장률이 두드러졌음에도 불구하고 실적이 증가한 것은 고무적”이라며 “주요 판매 지역인 미국과 유럽 외 중동 등 기타 지역에도 집중하며 지역 다변화를 하고 있어, 분기별 실적 성장 폭도 커질 것”이라고 말했다.

올해도 신규 장비를 출시할 예정이다. 루트로닉은 2019년 이후 매년 신규 장비를 선보이고 있으며 적응증 확대 및 안과, 체형관리 등으로 시장을 넓혀가고 있다. 수익성이 좋은 신규 장비 판매가 늘어나면서 레이저 장비 기준 평균 판매단가도 2020년 약 4000만원대에서 지난해 7000만원대까지 늘었다.

올 하반기에는 기존 레이저 장비 외에도 소모품 매출이 발생할 수 있는 신규 장비를 출시한다. 지속적인 제품 개발을 통해 레이저 장비 위주의 매출 구조(매출 비중 81%)에서 벗어나 다양한 에너지원으로 구성을 확대하면서, 제품 판매 비중도 좋아질 것이란 판단이다.

안 연구원은 “해외 매출 비중이 88%이고 미국에서의 장비 판매 실적이 좋아지고 있으며 에너지원 다변화로 매년 외형 성장이 예상된다”며 “피부 미용 업종 내에서도 상승 여력이 높은 업체이며 향후 소모품 매출이 본격적으로 발생하면 주가 상승동력(모멘텀)은 더욱 강해질 것”이라고 말했다.

-

기사 스크랩

-

공유

-

프린트

![3대지수 실적시즌 기대에 상승…테슬라 15%대 급등 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36566736.1.jpg)