M&A 실탄확보 나선 대기업·사모펀드들

11일 투자은행(IB)업계에 따르면 대형 PEF 운용사들은 M&A 자금 마련을 위한 펀드레이징 작업에 한창이다. 작년 약 5조원을 집행한 MBK파트너스는 올해 더욱 공격적인 바이아웃(경영권 거래) 행보를 예고하고 있다. 10조원 규모로 6호 블라인드 펀드 조성에 나서 절반 이상을 모았다. 한앤컴퍼니도 약 4조원 규모로 4호 펀드를 결성하고 있다.

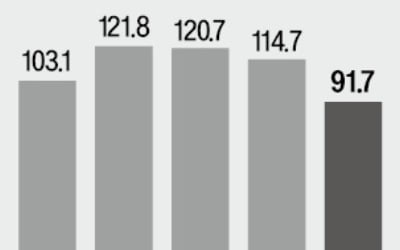

드라이파우더(미소진 약정액)도 역대 최대 수준으로 쌓여 있다. 작년 말 기준 MBK와 한앤컴퍼니를 비롯해 스틱인베스트먼트, IMM PE 등 4대 대형 운용사에 쌓인 드라이파우더만 13조원을 웃돈다.

기업들도 현금 곳간을 채우고 있다. 금융투자협회에 따르면 올해 1분기 회사채 발행액은 총 38조8676억원으로 역대 최대치였다. 특히 LG그룹의 행보가 두드러졌다. LG에너지솔루션과 LG화학이 각각 1조6000억원, 1조원을 확보했다. 올해 ‘빅딜’에 나설지 주목되는 삼성전자는 100조원가량의 현금을 보유하고 있다.

하지은 기자 hazzys@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![3대지수 실적시즌 기대에 상승…테슬라 15%대 급등 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36566736.1.jpg)