아시아나항공 인수전 막 올랐다…금호산업 매각 공고

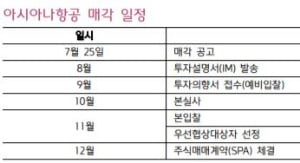

투자은행(IB)업계 등에 따르면 투자자들로부터 인수의향서(LOI)를 받아 인수협상대상 후보군(쇼트리스트)을 추리는 예비입찰이 오는 9월까지 진행된다. 이후 10월께 본입찰이 진행돼 이르면 올해 안에 우선협상대상자 선정과 본계약 체결까지 이뤄질 수 있을 것으로 예상된다.

이번 매각은 금호산업이 보유한 아시아나항공 주식 6868만8063주(지분율 31.0%·구주)와 아시아나항공이 발행하는 신주를 인수하는 방식으로 이뤄진다. 이에 아시아나항공의 경영권이 잠재투자자에게 이전된다.

산업은행 등 채권단은 아시아나항공을 매각할 때 저비용항공사(LCC) 에어부산를 비롯한 6개 자회사까지 '통매각'할 가능성이 높은 것으로 예상된다. 이에 일각에서는 매각 가격이 최대 2조원이 넘을 수 있다는 관측도 나온다.

시장의 관심사는 인수전에 뛰어들 후보군이다. 아시아나항공은 대한항공에 이은 국내 2위 항공사로, 국제선 노선 70여 개를 보유하고 있다. 다만 7조원이 넘는 부채 부담으로 자금력이 풍부한 대기업들이 유력한 인수 후보군으로 거론된다.

재계와 금융권에서는 SK, GS, 한화, 애경, 신세계, 롯데 등의 그룹이 인수전에 참여할 것으로 점치고 있다. 다만 현재는 제주항공의 모기업인 애경을 제외한 나머지 기업은 뚜렷한 인수 의지를 표명하지 않은 상태다. 또한 금융당국과 채권단에서는 아시아나항공 인수전에 금호석유화학의 참여를 봉쇄한 것으로 전해졌다.

라진성 키움증권 연구원은 "이미 인수 의사를 공식화한 애경그룹 외에도 SK, GS, 한화, 롯데, CJ, 신세계, 호텔신라, 호반건설 등이 잠재적인 인수자로 거론되고 있다"고 밝혔다.

오정민 한경닷컴 기자 blooming@hankyung.com

기사제보 및 보도자료 open@hankyung.com

-

기사 스크랩

-

공유

-

프린트