역마진 날라…'코로나 배드뱅크' 딜레마

2금융 "年3~5% 채무조정 금리는

역마진 구간…영업 타격 클 것"

당국 "코로나 호황 누린 금융사

자영업자 지원, 고통분담해야"

2금융권 “부실우려 차주=정상고객”

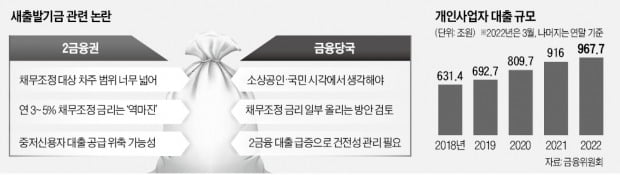

21일 금융권에 따르면 저축은행중앙회는 22일 회원사를 대상으로 새출발기금 설명회를 연다. 이 자리에서 자연스럽게 업계 불만과 건의 사항이 수렴될 것으로 예상된다. 저축은행을 비롯한 2금융권의 새출발기금에 대한 우려는 지난 18일 금융당국 주최로 열린 공식 설명회에서도 봇물처럼 터져 나왔다.한 저축은행 관계자는 “(채무조정 대상이 될) 신용등급 하위 20%인 ‘부실 우려 차주’는 우리에겐 일상적인 정상 고객”이라며 “새출발기금이 출발되면 고객 기반이 송두리째 흔들릴 수 있다”고 말했다. 한 캐피털사 관계자도 “연체 30일 이상인 고객에게 적용되는 연 3~5% 금리(채무조정 금리)는 2금융권이 자체적으로 제공할 수 있는 범위를 넘어섰다”고 했다.

새출발기금은 90일 이상 연체한 ‘부실 차주’에게 최대 90%의 대출 원금을 감면해주고, 연체 10일 이상 ‘부실 우려 차주’에겐 금리 할인 등 혜택을 주는 총 30조원 규모의 배드뱅크다. 금융당국은 부실 우려 차주 가운데 연체일이 ‘10일 이상(기준1)’이면 연 9%, ‘30일 이상(기준2)’이면 연 3~5%의 채무조정 금리를 적용하기로 잠정 결정한 것으로 전해졌다.

그러나 부실 우려 차주 범위가 지나치게 넓고, 기준2 대상자에게 제공해야 할 금리가 2금융권에는 ‘역마진’ 구간이어서 현실성이 떨어진다는 비판이 나온다. 2금융권 관계자는 “기존 고객의 절반이 부실 우려 차주로 분류되는 회사도 있다”며 “저축은행은 정기예금 금리가 연 3% 중반에 달하는 데다 인건비와 마케팅, 리스크 관리 비용 등을 합쳐 조달 원가만 연 7%대에 달한다”고 설명했다. 새출발기금으로 그동안 중저신용자의 자금 공급원 역할을 해온 2금융회사들이 타격을 받는다면 장기적으로 불법 사금융만 키울 수 있다는 지적이다.

새출발기금 최종안 25일 발표된다는데…

이런 이유로 현 잠정안이 그대로 확정될 가능성이 높다는 분석이다. 권대영 금융위원회 금융정책국장도 지난 18일 설명회에서 “연 3~5%의 채무조정 금리는 확정된 게 아니다”며 “2금융권의 조달비용을 감안해 감당할 수 있는 수준을 제시하겠다”고 강조했다. 금융위는 부실 우려 차주를 연체일수에 따라 두 단계로 나누는 잠정안 대신 세 단계로 세분화하는 방안을 검토 중인 것으로 알려졌다. 예를 들어 연체일 ‘30일 이상, 90일 미만(기준3)’을 신설하고 이에 대해 연 5~9% 채무조정 금리를 적용하는 등 방식이다.다만 소상공인·자영업자와 일반 국민의 권익을 함께 고려해 금융사도 고통을 분담해야 한다는 게 금융위 입장이다. 모든 업권이 코로나19 불황을 겪을 때 금융사들이 대출 증가로 인해 ‘나 홀로 호황’을 누렸던 만큼 새출발기금에 소극적인 데 대한 비판 여론도 적지 않다.

금융위는 이미 성실상환자 역차별이나 금융사 팔 비틀기 등 논란을 의식해 한발 물러서는 모습을 보였다. 잠정안에는 채무조정 한도 최대 30억원, 빚 탕감률 최대 90% 등 파격적인 금융 지원 혜택이 담겨 있었다. 하지만 도덕적 해이 여론이 거세지면서 금융위는 1인당 채무조정 한도를 15억원 수준으로 낮추고 원금 감면도 부채가 자산을 초과하는 차주에 대해서만 적용하는 방안을 검토 중이다. 금융위는 오는 25일 새출발기금 최종안을 발표한다.

이인혁 기자 twopeople@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] 연봉 1억인데 '특고' 재난지원금…"혈세 수천억 날려"](https://img.hankyung.com/photo/202208/01.24922545.3.jpg)

![3대지수 실적시즌 기대에 상승…테슬라 15%대 급등 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36566736.1.jpg)