(2) 자산운용의 틀 바뀐다

금리변화 따라 1년 만에도 우량사→자본잠식 가능

해외상품 투자가 해법인데 규제 심해 비중 확대 힘들어

자본변동성을 제어하지 못하면 금리 변화에 따라 한 해 차이로 우량한 보험사가 자본잠식 상태에 빠질 수도 있다. 감독당국이 내년 신지급여력제도를 도입하려는 이유도 보험사들이 장기 자산에 투자하도록 유도하는 장치를 만들어 IFRS17에 따른 자본변동성을 줄이기 위해서다. 실제 신지급여력제도는 보험사의 자산과 부채의 듀레이션 차이가 클수록 지급여력비율(RBC)을 계산할 때 분모인 ‘요구자본’이 늘어나도록 설계했다. 예를 들어 보험계약 만기는 20년 남았는데 투자 자산 만기가 3년인 보험사와 6년인 보험사가 있다면, 자산 만기가 더 긴 보험사의 RBC가 높아진다는 의미다.

◆투자할 상품은 태부족

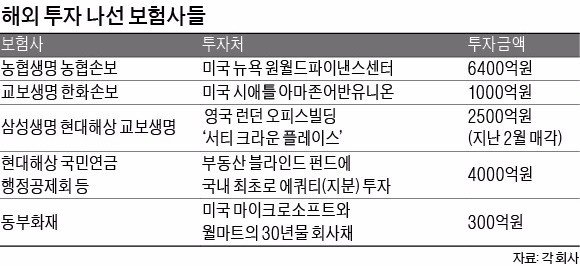

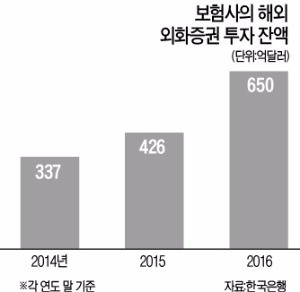

하지만 새 회계기준에 맞춰 보험사들이 장기 자산에 투자하려고 해도 투자처를 찾는 게 쉽지 않다는 게 문제다. 보험 부채의 듀레이션은 100년까지도 이어지는데, 한국에선 30년물 국고채도 찾아보기 힘들다. 보험사들이 해외 투자를 최근 늘리고 있는 것도 이 때문이다. 국제 신용평가회사인 무디스에 따르면 한국 보험사들의 해외 투자 비중(총투자자산 기준)은 2012년 5%에서 지난해 12%로 높아졌다. 스텔라 잉 무디스 연구원은 “보험사들이 만기 불일치를 축소하기 위해 해외 채권 투자를 늘리는 것”이라며 “해외 채권은 국내 채권보다 수익률이 높고 장기 투자가 가능하다”고 설명했다.

문제는 해외 투자를 마음껏 늘릴 수 없다는 데 있다. 투자 한도 규제가 깐깐하기 때문이다. 현행 보험업법은 총자산의 30%까지만 해외 자산에 투자하도록 제한한다. 보험사의 파생상품 투자도 총자산의 6% 이내에서만 가능하다. 김해식 보험연구원 연구위원은 “파생상품 등 해외 투자를 통해 금리 리스크를 헤지할 수 있도록 규제를 풀어야 한다”고 지적했다.

박신영/이지훈 기자 nyusos@hankyung.com