인텔, 알테라 인수 추진…반도체업계 '합종연횡'

아바고+브로드컴 이어 빅딜 예고

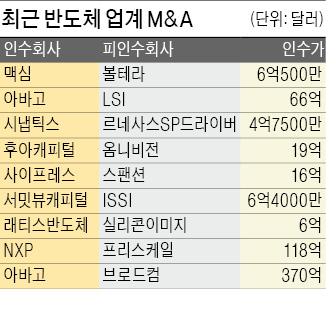

지난 28일 싱가포르 아바고테크놀로지는 370억달러(약 41조원)에 미국 브로드컴을 인수했다. 반도체업계 M&A 중 역대 최대 규모다. 지난 3월 불발로 끝났던 인텔의 알테라 인수도 다시 추진되고 있다. 인수 가격은 150억달러(약 16조원)를 넘을 것으로 예상된다.

반도체 회사들이 M&A를 통해 덩치를 키우는 가장 큰 이유는 비용 절감 때문이다. 반도체 회로의 굵기가 원자 수준에 가까워지면서 개발 비용은 갈수록 늘어나고 있다. 반면 시장 내 경쟁은 더 치열해지면서 이익률은 하락세다.

통신용 칩 시장에서 퀄컴과 맞수였던 브로드컴의 영업이익률은 2011년 12.9%에서 지난해 8.2%로 떨어졌다. 인수자인 아바고도 같은 기간 영업이익률이 24.1%에서 10.3%로 하락했다. 반도체업계 최강자인 인텔이나 휴대폰용 통신칩 1위 회사인 퀄컴도 사정은 크게 다르지 않다. 퀄컴은 대만 미디어텍의 저가 공세에 이 기간 영업이익률이 33.3%에서 27.8%로 감소했다.

기술시장 조사업체인 가트너의 마크 헝 애널리스트는 “10년 전보다 칩 개발 비용이 3~5배는 늘었다”며 “반면 경쟁은 치열해지면서 대형 업체조차 시장에서 앞서 나가기 힘든 상황”이라고 말했다.

아바고와 브로드컴은 합병으로 18개월 동안 7억5000만달러의 비용을 줄일 수 있을 것으로 기대하고 있다. 아바고의 영업이익률은 40%로, 브로드컴은 24%대로 오를 것으로 전망된다. 대신 직원을 내보내는 구조조정이 예상된다. 작년 11월 스팬션을 16억달러에 인수한 사이프레스는 3년간 1억3500만달러의 비용절감과 함께 직원 1000여명을 줄이겠다고 예고했다. 베스티 반 히스 웨드부시증권 애널리스트는 “반도체업계 M&A의 승자는 투자자들, 패자는 직장을 잃게 될 직원들”이라고 말했다.

임근호 기자 eigen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[포토] KT, 멤버십 청년과 꽃다발 수업](https://img.hankyung.com/photo/202405/AA.36837900.3.jpg)

![엔비디아 이을 "숨은 AI 수혜주"…월가 47% 더 오를 것 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202405/B20240525072723740.jpg)

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)