이번엔 도이체방크…"시장의 막연한 공포가 사냥감을 찾고 있다"

獨 최대은행 도이체방크가 왜

CS 코코본드 휴지조각 된 후

"은행채는 안전" 인식 흔들려

도이체 코코본드 가격 27% 급락

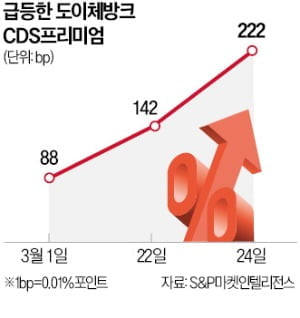

CDS프리미엄 한때 220bp 치솟아

"도이체는 CS와 다르다" 선긋기

없던 리스크도 만들어지는 공포

영국 투자회사 뮤지니치앤드코의 한 포트폴리오 매니저는 최근 시장 분위기를 이렇게 표현했다. 이달 중순 실리콘밸리은행(SVB) 등 미국 중소은행들의 줄도산 여파는 대서양 건너 유럽까지 미쳤다. 가장 취약했던 크레디트스위스(CS)가 결국 스위스 최대 은행 UBS에 흡수합병됐다. 잇단 은행 위기 속에서 불안감은 가라앉지 않고 있다. 재무적으로 건전하다고 평가받는 도이체방크의 위기설이 불거진 배경이다.

위기설 휩싸인 도이체방크

이날 투자자들의 불안을 부추긴 주요 요인은 AT1(신종자본증권), 일명 코코본드다. 스위스 금융당국과 UBS가 CS 코코본드를 전부 상각함에 따라 앞으로 코코본드 발행이 어려워져 도이체방크 등이 자본조달에 어려움을 겪을 수 있다는 분석이 나왔다. 이달 초 달러당 95센트였던 2014년 발행 도이체방크 코코본드는 이날 달러당 70센트까지 27%가량 급락했다.

독일 투자은행 베렌베르크의 울리히 어반 멀티자산 전략 헤드는 “최근 헤지펀드들은 미국 상업용 부동산에 노출이 많은 은행들의 주가 하락에 베팅을 늘리고 있다”고 말했다. 긴축 기조로 인해 상업용 부동산 부문의 대출 부실이 커질 것이란 전망 때문이다. 도이체방크는 미국 상업용 부동산에 대한 노출이 상대적으로 크다.

하지만 도이체방크 위기설은 과장됐다는 평가가 지배적이다. 도이체방크는 지난해 말 기준 총자산이 1조4000억달러에 달하는 독일 최대 은행이다. 10분기 연속 흑자를 이어오고 있는 데다, 지난해 순이익은 54억달러로 전년 동기 대비 159% 급증했다.

비이성적 공포 전염

미국 자산운용사 얼라이언스번스타인의 한 관계자는 “도이체방크는 제2의 크레디트스위스가 결코 아니다”고 지적했다. JP모간체이스 애널리스트들도 “도이체방크의 CDS 확대는 모든 시장 참여자에게 만연해 있는 리스크 헤지 심리 때문에 불거진 해프닝”이라며 “도이체방크의 펀더멘털은 탄탄하다”고 분석했다.다만 도이체방크의 건전성과는 별개로 은행권에 대한 시장 공포가 전염되면 ‘없던 리스크’가 생길 수 있다는 진단도 나온다. 앤드루 쿰스 씨티그룹 애널리스트는 “24일 도이체방크 관련 대혼돈의 원인은 비이성적 시장”이라며 “이런 시장 분위기가 확산해 결국 자기실현적 재앙으로 이어질 수 있다는 게 문제”라고 짚었다. 마크 브랜슨 독일 금융감독청(BaFin) 청장도 “유럽 은행들의 재정은 비교적 건전하지만 심리적 전염이 큰 문제”라고 강조했다. 크리스탈리나 게오르기에바 국제통화기금(IMF) 총재는 26일 중국발전고위급포럼에서 선진국들이 미 은행 파산이 촉발한 시장 긴장을 완화하긴 했지만, 금융 안정성 위험은 커졌다고 우려했다.

워싱턴포스트(WP) 등은 “SVB 붕괴 사태로 불안해진 미국인들이 중소은행에 예치했던 자금을 더 안전한 금융회사로 옮기고 있다”고 전했다. JP모간에 따르면 최근 2주 동안 5500억달러(약 716조원)가 지역 단위 중소은행에서 대형 은행과 머니마켓펀드(MMF) 등으로 이동한 것으로 집계됐다.

미국과 유럽 당국은 조기 진압에 나섰다. 24일 유럽 정상회의 직후 올라프 숄츠 독일 총리는 기자회견에서 “크레디트스위스와 도이체방크의 상황은 근본적으로 다르다”고 위기설을 일축했다.

미 재무부는 금융안정감독위원회(FSOC)를 긴급 소집하고 “일부 기관이 스트레스를 받고 있지만 미국 은행 시스템은 여전히 건전하고 탄력적”이라는 내용의 성명을 내놨다.

김리안 기자 knra@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)