금리인하 지연되나…"반도체·달러·원자재로 피신"

美 CPI 튀면서 자금향방 촉각

정부 자본시장 정책 차질 우려

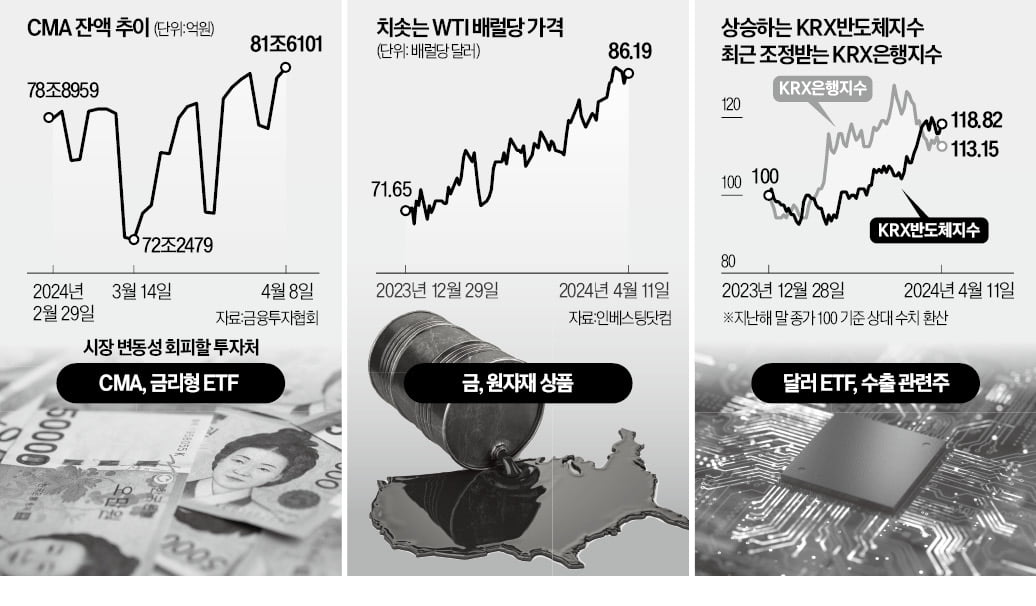

단기 CMA 자금 80조 '관망세'

달러가치 베팅 ETF 피난처로

'수출 개선' 車·반도체주 유망

경기회복 기대 원자재도 추천

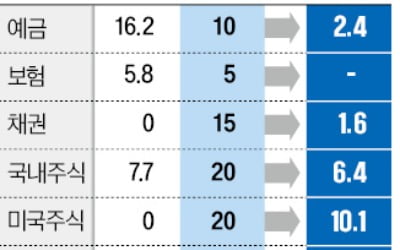

전문가들은 당분간 금리형 상장지수펀드(ETF)나 종합자산관리계좌(CMA) 등에 돈을 ‘파킹’해두면서 시장 흐름을 지켜볼 필요가 있다고 조언한다. 수출 실적이 개선되고 있는 국내 반도체주, 자동차주도 비교적 안전한 투자처가 될 수 있다고 설명했다. 달러 가치 상승에 베팅하는 상품, 유가 상승 혜택을 볼 수 있는 에너지 관련 상품을 주목해야 한다는 관측도 나온다.

○대기성 자금 급증…눈치 보는 투자자들

전문가들은 자본시장의 이런 관망 장세가 당분간 이어질 것으로 전망하고 있다. 10일(현지시간) 미국 소비자물가지수(CPI)가 예상보다 높게 나오면서 증시 변동성이 커졌기 때문이다. 정용택 IBK투자증권 수석연구위원은 “반도체 등 최근 실적이 잘 나오는 분야를 제외하고는 2분기에 자산 가격이 다소 깊은 조정을 겪을 수 있다”며 “특정 자산에 대한 쏠림 현상도 심해질 것”이라고 했다.

국내 증시에서는 반도체주와 자동차주가 변동성의 피난처가 될 수 있다는 게 전문가들의 설명이다. 반도체주는 최근 경기 개선세가 뚜렷해졌다. 이 영향으로 삼성전자의 올해 영업이익 컨센서스(증권사 추정치 평균)는 1개월 전 32조429억원에서 최근 37조576억원으로 증가했다.

산업통상자원부에 따르면 올 1분기 자동차 수출액은 175억달러(약 23조7800억원)로 1분기 기준 역대 최대였다. 이런 흐름에 힘입어 현대자동차의 영업이익 전망치 평균 역시 1개월 전 14조3257억원에서 최근 14조4846억원으로 늘었다.

○“반도체·달러·원자재 등 주목해야”

달러 가치 상승에 투자하는 ETF도 유망 피난처로 꼽힌다. 달러선물지수 수익률을 두 배로 추종하는 ‘TIGER 미국달러선물레버리지’는 이날 1.46% 상승했다. 또 다른 달러 가치 연동 ETF로 꼽히는 ‘KOSEF 미국달러선물레버리지’ ‘KODEX 미국달러선물레버리지’ 역시 각각 1.39%, 1.36% 올랐다.글로벌 경기 회복을 고려하면 추세적 상승이 예상되는 원자재·에너지로 눈을 돌려야 한다는 의견이 많다. 경기 민감 원자재로 꼽히는 은, 구리, 니켈 등 금속 가격은 최근 빠르게 올랐다. 국제 은 선물 시장에서 은 5월물 가격은 지난 2월 1일 트로이온스당 23.23달러에서 이달 10일 28.05달러로 이 기간 20.75% 급등했다. 국제 구리 현물 가격은 같은 기간 t당 8437달러에서 전날 9365달러로 10.9% 올랐고 니켈 현물(16.2%), 알루미늄 현물(9.81%) 등도 가파른 상승세를 보인다.

에너지 가격도 경기 회복세와 중동 정세 불안으로 급등세다. 서부텍사스원유(WTI)는 2월 초 배럴당 73.8달러에서 전날 86.2달러로 뛰었다.

이 영향으로 관련 ETF도 높은 수익률을 내고 있다. ‘TIGER 구리실물’은 최근 한 달(3월 12일~4월 11일) 15.03% 상승했다. 주요 원유 관련주 역시 상승세다. 에쓰오일은 이달 들어서만 5.35% 올랐다. 셰브런(3.13%), 엑슨모빌(5.13%) 등 해외 정유주도 강세를 보인다. 알렉산드라 윌슨 엘리존도 골드만삭스자산운용 멀티에셋 최고투자책임자는 “에너지주 투자는 증시 변동성을 회피하는 수단이 될 수 있다”고 했다.

양병훈/이지효/배태웅 기자 hun@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![34년만 엔·달러 환율 160엔 돌파…환율 출렁인 이유는? [한경 외환시장 워치]](https://timg.hankyung.com/t/560x0/photo/202404/01.36562723.1.jpg)